この記事では、ファイナンシャルプランナー・藤井亜也さん監修のもと、ほかの世代よりも収入と大きな支出が少なく、長期的な貯蓄ができる20代に適した貯金方法を徹底解説します。

※この記事では、J-FLEC(金融経済教育推進機構)が実施した「家計の金融行動に関する世論調査」のデータをもとに、単身世帯の金融状況について解説しています。なお、この記事で紹介する貯金額は、運用や将来の備えとして蓄えられた預貯金のことで、日常的に出し入れする生活費用としての預金は含みません。

※この記事は、2023年9月29日に公開した内容を最新情報に更新しています。

20代の貯金額は平均98万~233万円

画像:iStock.com/utah778

金融広報中央委員会の調査1)によると、20代独身の年収別の金融資産(※)の保有額は以下です。

〈表〉20代独身の年収別金融資産保有額(金融資産を保有していない世帯を含む)1)

| 年収 | 平均 | 中央値 | 回答者数 |

|---|---|---|---|

| 収入はない | 18万円 | 0万円 | 61 |

| 300万円未満 | 98万円 | 10万円 | 267 |

| 300万~500万円未満 | 233万円 | 60万円 | 165 |

| 500万~750万円未満 | 430万円 | 310万円 | 44 |

| 750万~1,000万未満 | 132万円 | 0万円 | 5 |

| 1,000万~1,200万未満 | 495万円 | 445万円 | 3 |

より実態に近い数値を把握するためには、平均よりも中央値に注目するのがポイントです。中央値とは、データを小さい順に並べた時に、ちょうど真ん中にくる値です。平均値とは異なり、中央値は外れ値の影響を受けないので、より実態に近い数値を把握できます。

調査結果を見ると、最も回答者数の多い「300万円未満」の中央値は0万円、「300万~500万円未満」で60万円となっています。これは金融資産全体の金額であり、預貯金のみに絞るとさらに低い可能性もあるでしょう。

つまり、20代ではまだ収入が十分でないこともあり、実際には多くの人が0〜60万円程度の金融資産しか保有していないというのが実情です。このことから、20代の多くがあまり貯金できていないことがわかるでしょう。

※:金融資産とは、運用や将来の備えとして蓄えられた預貯金、株式、保険などのことを指します。

【関連記事】20代の平均貯金額や中央値について、詳しくはコチラ

20代が備えるべきライフイベントの費用

画像:iStock.com/marchmeena29

結婚や住宅購入、子どもの教育など、目的によって貯めておくべき金額は異なります。それぞれの金額の目安を説明します。

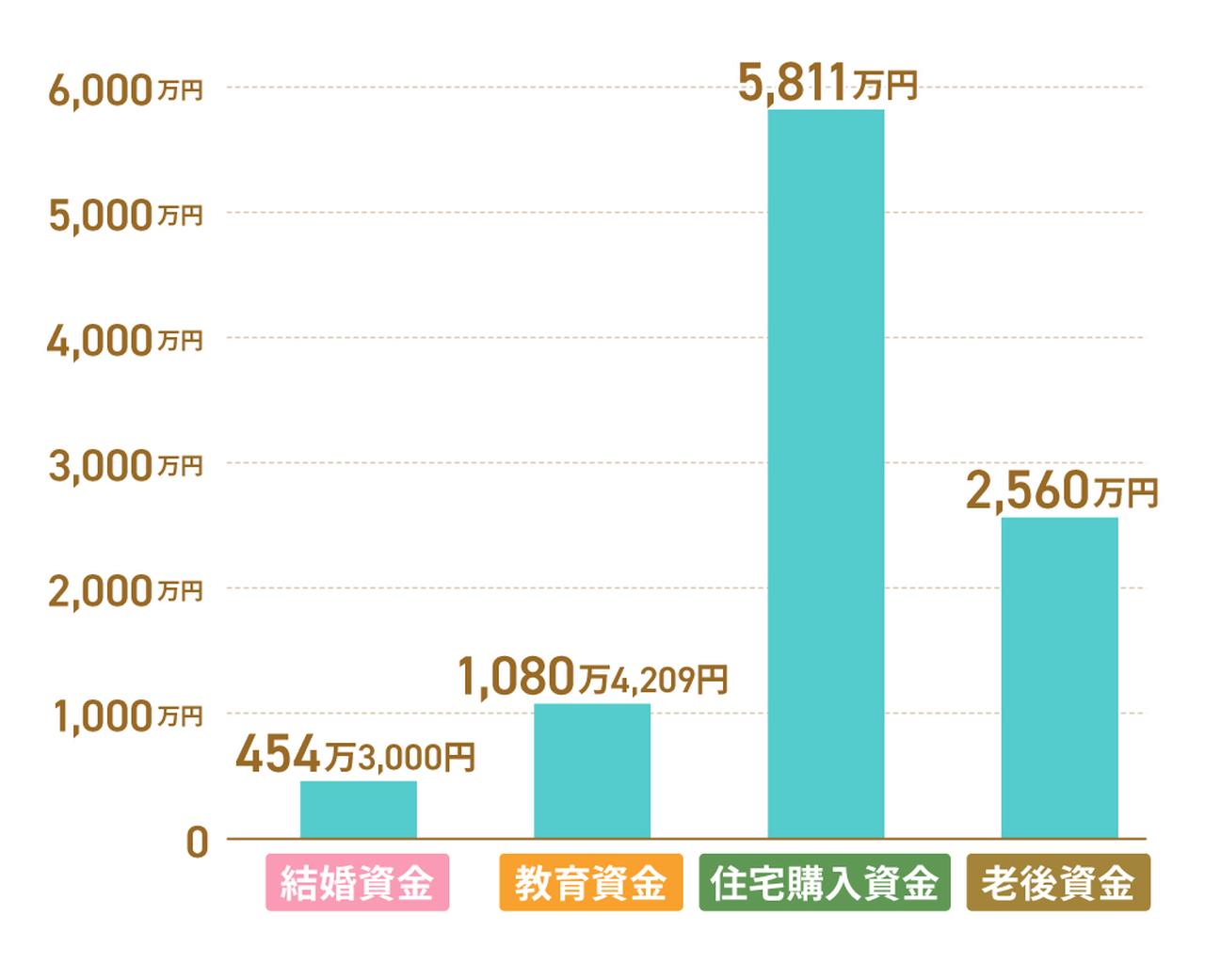

〈図〉ライフイベントに必要な金額の目安

結婚資金は平均454万3,000円

リクルートブライダル総研の「ゼクシィ 結婚トレンド調査2024 (首都圏)」によると、結納・婚約から新婚旅行までにかかる費用の総額は454万3,000円です2)。

ちなみに夫婦で貯金している場合の結婚資金は平均325万8,000円でした。親や親族から結婚資金に援助を受ける場合は平均168万6,000円を受け取っており、ご祝儀の総額は平均205万6,000円です。

実際にかかった金額を考えると、親や親族からの援助やご祝儀が期待できるとしても、もらえる金額は事前にわからないので、最低でも夫婦で300万円前後は用意しておくと安心でしょう。

【関連記事】幸せな結婚生活のために、夫婦で話し合いたい3つのお金のコトについて、詳しくはコチラ

教育資金は全て公立で平均1,080万4,209円

教育資金は、幼稚園から高校までの学習費を調べた文部科学省の調査3)と、高校入学から大学卒業までの平均費用を調べた日本政策金融公庫による調査4)によると、幼稚園から大学まですべて公立に通わせた場合の子どもの平均教育費は、約1,080万4,209円です。すべて私立に通わせる場合は、文系で2,668万612円、理系では2,799万8,612円がかかります。

つまり、子どもの進路によっては、2,500万円以上の教育資金を用意する必要があります。

子どもの学費や教育資金の貯め方について詳しく知りたい人は、以下の記事で紹介しているので、ぜひ併せてご覧ください。

【関連記事】専門家が解説する教育資金づくりについて、詳しくはコチラ

住宅購入資金は注文住宅の新築で平均5,811万円

国土交通省の調査5)によると、土地を購入して注文住宅を新築する場合、購入資金は平均5,811万円です。建て替えやマンションなどの場合の購入資金は以下です。

- 新築注文住宅 平均5,811万円

- 建て替え 平均5,745万円

- 分譲戸建住宅 平均4,290万円

- 分譲マンション 平均4,716万円

- 中古戸建住宅 平均2,983万円

- 中古マンション 平均2,793万円

老後資金は2人以上の世帯で平均2,560万円

家計調査報告書6)によると、世帯主は65歳以上の無職世帯(2人以上世帯)で貯蓄残高の平均は2,560万円でした。分布を見ると、「300万円以上~2,500万円未満」が50.0%で最も多く、ついで「2,500万円以上」が35.2%、「300万円未満」が14.8%でした。つまり、一定数以上の人が老後の資金として2,000万円以上を用意していることが推察できます。

なお、内閣府の「令和7年版高齢社会白書」7)によると、65歳以上の高齢者世帯の平均所得は304万9,000円です。

65歳以上の就業率も年々上昇しており、65〜69歳で働く人は男性の場合は62.8%、女性の場合は44.7%となっています。以上のことから勤め先によっては、65歳を過ぎても収入を得ることができますが、病気などで働けなくなる可能性を考えると、やはり貯蓄があった方が安心でしょう。

老後資金の貯め方についてもっと知りたい人は、以下の記事で詳しく紹介しているので、ぜひ併せてご覧ください。

【関連記事】老後のための貯金、いくら必要? 資金づくりのコツについて、詳しくはコチラ

また、目的別の貯金方法についてもっと知りたい人は、以下の記事で詳しく紹介しているので、ぜひ併せてご覧ください。

20代が無理なく貯金するコツ15選

画像:iStock.com/champpixs

家計管理や貯金、資産運用などの成功体験が少ない人は早めに”貯金癖”をつけるのがおすすめです。以下では、貯金を始める時にまずやるべきことから節約のポイントまで、無理なく貯金するためのコツを説明します。

① 貯金の目的を決める

結婚資金や住宅購入資金、老後資金など、まずは貯金の目的を決めましょう。貯金に苦手意識がある人は、旅行や買い物など、目標額が少ない目的を立てて貯金を始めるのがおすすめです。

② 貯金の目標額と期限を決める

貯金の目的を決めたら、そのためにはいくら必要なのか、調べます。加えてどのくらいの期間でその金額を貯める必要があるのか、ライフプランと併せて決めてみましょう。

【関連記事】FP直伝:ライフプランの立て方について、詳しくはコチラ

③ 収支を把握・確認する

つぎに、現在の収支を把握します。1カ月分でいいので、家計簿や家計簿アプリで収支をつけましょう。無駄遣いや節約できそうな項目と金額を確認できます。家計に負担をかけることなく、貯金にまわせる金額も割り出せるでしょう。

【関連記事】簡単5ステップ! 一人暮らしの家計簿のつけ方・節約術について、詳しくはコチラ

【関連記事】節約に活用できるアプリ33選について、詳しくはコチラ

④ 月々の貯金額を決める

目標額と目標達成期限、家計に負担をかけない金額を照らし合わせた上で、月々、貯金にまわす金額を決めます。転職などで収入が減ったり、引っ越しなどで固定費が変わったりしても貯められる金額にするのが、貯金を継続するコツです。

⑤ 先取り貯金をする

「先取り貯金」とは、余ったお金を貯金にまわすのではなく、毎月の収入から先に一定額を貯金する方法です。自動積立定期貯金やNISA、iDeCoや財形年金貯蓄など、目的に合わせて強制的に貯金するしくみを選びましょう。

⑥ クレジットカードやキャッシュレス決済を整理する

何枚もクレジットカードを持っていたり、複数のキャッシュレスアプリを使ったりしていると、収支の把握が難しくなります。必要最低限の数を使ったり、用途をそれぞれ決めたり、家計を管理しやすいように整理するのがおすすめです。

⑦ 分割払い・リボ払いをやめる

お金がない時に便利な分割払いやリボ払いですが、利用すると利息や手数料がかかります。貯金ができれば使う必要はない機能と考えて、できるだけ利用しないようにしましょう。

⑧ 毎月使っていいお金の予算を組む

無駄遣いを防止するのに役立つのが、予算を決めることです。全ての項目の予算を守るのがストレスになりそうであれば、趣味に費やすお金は月2万円までなど、特に無駄遣いしがちな項目だけでも制限を設けてみましょう。

⑨外食の回数を減らす

食費や交際費などは変動費に分類されますが、だからこそ制限を設けると節約につながります。特にコストのかかる外食は回数を減らせば、その分、貯金をする余裕が生じます。

【関連記事】一人暮らしで食費を節約する方法について、詳しくはコチラ

⑩水筒やマイカップを持ち歩く

水筒やマイカップを持ち歩くことで、小さな節約ができます。その金額はわずかだと思うかもしれませんが、塵も積もれば山となります。抵抗感がなければ実践してみてはいかがでしょう。

⑪コンビニエンスストアでお金を下ろすのをやめる

コンビニエンスストアのATMはどこにでもあり、時間を選ばず入金・出金ができる点は非常に便利です。しかし、提携銀行でない限り、銀行なら無料であることと比べると、その手数料は割高です。せめて利用する回数を減らすことを検討しましょう。

⑫副業を始めて、収入を増やす

節約するのが苦手な場合、貯金をするには収入を増やすのも一手です。副業で得た収入はそのまま貯金するというルールを設ければ、家計に負担をかけることなく、貯金が実行できます。スキルが身につく副業であれば、収入が上がる転職の可能性も高まります。

【関連記事】インスタグラムでできる副業について、詳しくはコチラ

⑬各種控除を活用して税金対策をする

生命保険料控除や医療費控除、確定拠出年金(小規模企業共済等掛金控除)など、所得から控除できるものは複数あります。各種控除の条件や内容を理解して、対象となるものはきちんと申請しましょう。

【関連記事】医療費控除でいくら戻る? 計算方法や還付金額について、詳しくはコチラ

【関連記事】税金の控除とは?15種類の所得控除について、詳しくはコチラ

⑭ふるさと納税を利用する

ふるさと納税は自治体へ寄附をすることで住民税・所得税の控除対象になる制度です。税金面でメリットがある点はもちろん、好きな返礼品を入手できるのも魅力です。

⑮旅行の予約は早割・直前セールを活用する

旅行に行くのが趣味という人や定期的に旅行する習慣がある人は、通常料金よりも割安になる早割を活用しましょう。予定を早く決めるのが嫌な人は、直前セールに注目しましょう。

20代の人が陥りがちな7つの浪費習慣

画像:iStock.com/joka2000

貯金の妨げとなる浪費習慣。中でも20代の人がやりがちなことは以下の7つです。

- コンビニエンスストアでお金を下ろす

- クレジットカードでリボ払いや分割払いを多用する

- 付き合いの飲み会が多い

- 趣味に、あるだけのお金をつぎ込む

- 使っていないサブスクにお金を払い続ける

- ボーナスを全部使ってしまう

- 高額のローンを組む

就職したばかりの20代には、ボーナスに浮かれて、浪費に走る人も少なくありません。数回で落ち着けばいいのですが、毎回となると貯金を妨げる要因となります。また、将来的にも定期的な収入を得て、給与額は増加していくはずと過信して、高額のローンを組んでしまう人もよくいます。

そうした金額の大きな浪費は明らかに貯金にマイナスの影響をもたらしますが、付き合いの飲み会や使わないサブスクなども少額であっても回数が多かったり、長期化したりすればやはり問題です。心当たりのある人は早めにやめるように試みるのがおすすめです。

20代におすすめの資産運用方法4選

画像:iStock.com/takasuu

ほかの年代に比べ、収入が低い一方、大きな支出が少なく、お金を貯める期間を長く設けることができるのが20代の特徴です。以下では賢く確実に貯金ができる資産運用法を紹介します。少額でもいいので、早めに取り組むと将来の安心につながります。

自動積立定期預金

強制的にお金を貯めるしくみの中でも、最もオーソドックスなのが、銀行などの金融機関で行う「自動積立定期預金」です。給料日後に毎月一定額を、定期預金口座へ自動で振り分ける方法です。

金融機関によって多少の違いはありますが、少ない額から始められるのが利点です。契約期間は金融機関にもよりますが、3カ月~5年です。途中で解約することもできますが、満期前に引き出すと満期まで預けた時の金利よりも低い金利(中途解約利率)が適用されてしまうので注意が必要です。

大手都市銀行の定期預金の金利は0.002%程度と低いため、金利にこだわるならネット銀行(0.13%程度の機関もある)がおすすめです。ほかの銀行に給与口座を持っていても、無料でお金を振り分けてくれるシステムのネット銀行もあります。また、ボーナス時には多めに自動で振り分けるよう、月ごとでの金額設定も可能です。

財形貯蓄制度

財形貯蓄制度8)とは、勤労者が金融機関などと契約を結び、賃金からの控除(天引き)によって、事業主を通じて積み立てていく貯蓄です。全ての企業で制度が導入されているわけではない上、フリーランスや自営業の人は利用できないのが難点です。積立は月1,000円からできるので、勤め先の企業で導入されているようであれば、堅実に資産形成ができる方法として利用してみましょう。

財形貯蓄には、一般財形貯蓄(勤労者財産形成貯蓄)、財形年金貯蓄(勤労者財産形成年金貯蓄)、財形住宅貯蓄(勤労者財産形成住宅貯蓄)の3種類があり、貯蓄の使い道がそれぞれ異なります。

一般財形貯蓄の用途は自由ですが、財形年金貯蓄は満60歳以上に年金として受け取るもの、財形住宅貯蓄の使い道は持ち家の取得または持ち家の増改築に限定されます。

財形年金貯蓄と財形住宅貯蓄を合わせて、元利が合計550万円に達するまで、受取利息(利子所得)が非課税になるのが利点です。また、年金として受け取る財形年金貯蓄は受給が終わるまで非課税措置が継続される点も経済的にプラスです。

参考資料

iDeCo

iDeCo9)とは、確定拠出年金法に基づいた私的年金制度です。20歳以上65歳未満の国民年金の被保険者であれば、任意で加入できます。自分が拠出した掛金を自分で運用して資産を形成し、60歳以降に老齢給付金として受け取ることができます。最大の特徴は、3つの税制優遇メリットがあることです。

①掛金が全額所得控除され、所得税・住民税が軽減される。

②確定拠出年金制度内での運用益は非課税で再投資できる。

③受給時に所得控除を受けられる。

原則60歳になるまで資産を引き出すことはできませんが、老後資金を貯める手段として、税金の面でも魅力的です。

iDeCoについてもっと知りたい人は、以下の記事でも紹介しているので、ぜひ併せてご覧ください。

【関連記事】iDeCoはサラリーマンの節税について、詳しくはコチラ

【関連記事】iDeCo(イデコ)のデメリット10個と理由を解説!おすすめしない人について、詳しくはコチラ

参考資料

新NISA

NISAとは、個人投資家向けの少額投資非課税制度のことです。非課税口座内で、毎年一定金額の範囲内で購入した金融商品から得られる利益には税金がかからない制度です10)。2024年1月からはNISAの抜本的拡充・恒久化を図るために、それまでのNISA(以降、旧NISA)に代わり、新NISAが導入されています。

新NISAの特徴は以下のとおりです。

【新NISAの特徴】

①少額から投資ができる

②運用益(売却益、配当・分配金)が非課税である

③投資の対象は投資信託、国内/海外の個別株式、ETF(上場株式投資信託)などである

④銀行・証券会社などのNISA口座で取引を行う

⑤「つみたて投資枠」と「成長投資枠」がある

通常、株式や投資信託などの金融商品に投資した場合、売却益や配当・分配金には原則、20.315%の税金がかかります。しかし、NISA口座で得られる運用益は非課税です。

NISAでは、金融庁の基準を満たした長期運用向きの金融商品が揃っています。複利効果を考えると、計算上は早い年齢から新NISAを始めたほうがより少ない掛金額で効率よく恩恵を受けることができます。長期の運用ができる20代にとっておすすめの制度といえるでしょう。

【関連記事】新NISAは何歳から始めるのがいい?年代別の利益について、詳しくはコチラ

参考資料

早めに浪費習慣をやめて、貯金に取り組もう!

画像:iStock.com/NattakornManeerat

就職したばかりの20代は、よくも悪くもお金の習慣が身につく時期です。浪費習慣も短期間ならダメージが少ないですが、長い目で見ると大きなロスになります。早めに自覚をした上で、少額でも資産運用に取り組んで、貯金の成功体験を重ねましょう。