2人で働けば、その分世帯の収入が増え、余裕のある暮らしを送りやすくなります。その一方で、世帯収入が上がることで受けられなくなる支援金なども存在します。各種の制度を理解した上で、それぞれの家庭に合った働き方を検討しましょう。

この記事では、ファイナンシャルプランナーの高山一恵さん監修のもと、共働き世帯の平均年収や節税対策、手取りを増やすコツなどについて、詳しく解説します。

※この記事は、2022年5月31日に公開した内容を最新情報に更新しています。

この記事の監修者

高山 一恵(たかやま かずえ)

ファイナンシャル・プランナー(CFP)/Money&You取締役

中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを創業、10年間取締役を務め退任。その後現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計180万部超。1級FP技能士。住宅ローンアドバイザー。

共働き世帯の平均年収は896万円

画像:iStock.com/PonyWang

共働き夫婦の平均年収はいくらなのでしょうか。統計結果をもとに平均をはじめ、夫と妻、それぞれの収入がどのくらいなのかを見ていきましょう。

共働き世帯の平均年収と中央値

2024年の総務省統計局「家計調査 家計収支編」1)によると、世帯主が60歳未満における、夫婦共働き世帯の1カ月あたりの実収入(※)の平均は74万7,053円です。年収にすると896万4,636円となります。

参考までに、家族構成別での収入を見ると、以下のようになります。

〈表〉2人以上世帯のうち勤労者世帯の平均収入(世帯主が60歳未満)

| 世帯主の月収 (うち男) | 配偶者の月収 (うち女) | 1カ月あたりの世帯実収入(※1) | 世帯年収(※2) | |

|---|---|---|---|---|

| 夫婦共働き世帯全体 | 51万6,159円 | 17万9,816円 | 74万7,053円 | 896万4,636円 |

| 夫婦共働き世帯 (子1人) | 50万6,081円 | 17万6,311円 | 72万1,766円 | 866万1,192円 |

| 夫婦共働き世帯 (子2人) | 53万8,706円 | 17万8,888円 | 75万9,859円 | 911万8,308円 |

| 専業主婦世帯全体 | 57万6,283円 | 0円 | 62万1,479円 | 745万7,748円 |

| 専業主婦世帯 (子1人) | 56万1,971円 | 0円 | 60万5,329円 | 726万3,948円 |

| 専業主婦世帯 (子2人) | 59万4,870円 | 0円 | 65万934円 | 781万1,208円 |

※1:「実収入」は、妻が世帯主の場合も含まれる平均になっているため、世帯主収入(うち男)と配偶者収入(うち女)の合計と一致しません。

※2:世帯年収は実収入×12カ月で算出。

夫婦共働き世帯と専業主婦世帯では、全体の平均で約150万円の年収差があります。

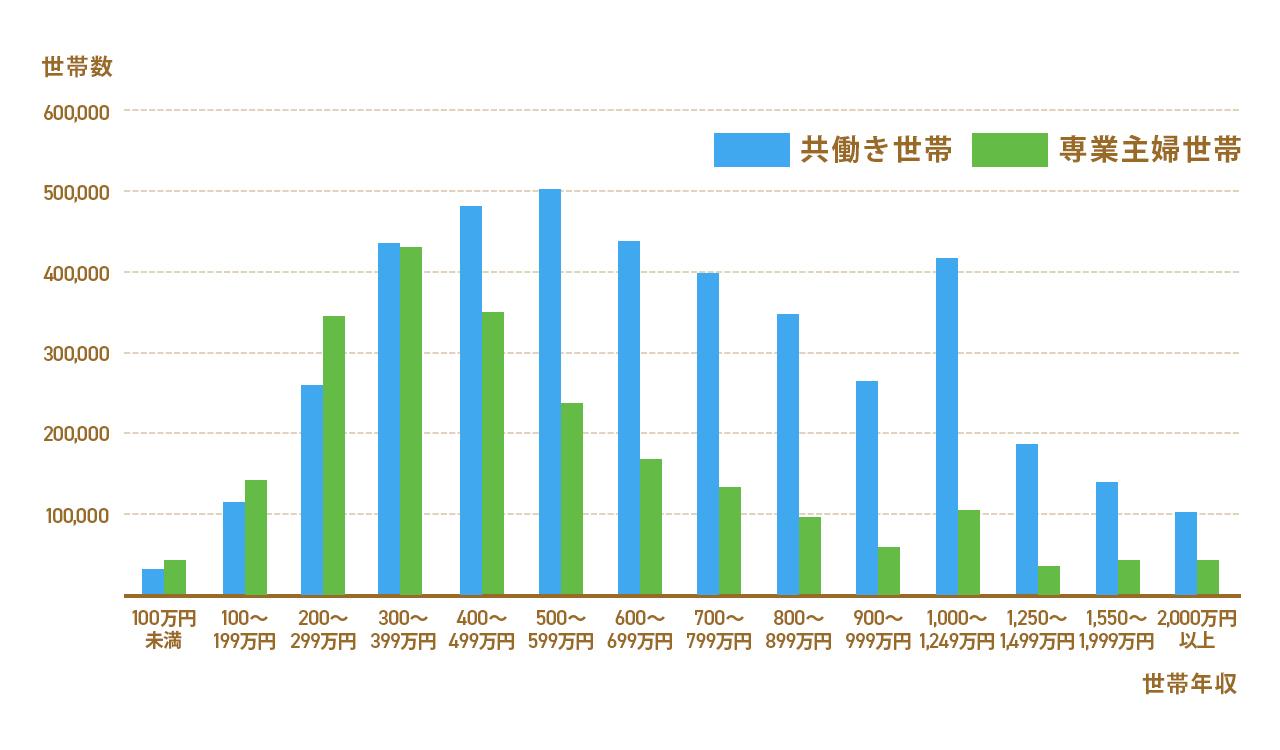

ただし、これはあくまでも平均で、一部の高収入世帯が金額を押し上げてしまっている可能性があります。より正確に実態を見るために、総務省「令和4年就業構造基本調査」2)をもとに共働き世帯の年収別分布を見てみましょう。比較のために、専業主婦世帯の分布も示しています。

〈図〉共働き世帯の年収別分布

共働き世帯であっても、年収500万~599万円の世帯が最も多いことがわかります。一方で、年収1,000万円~1,249万円という高額な年収を得ている層も比較的多くなっています。

この調査では、「共働き」が夫婦とも正社員なのか、一方がパートやアルバイトなのかを分けずに集計しているため、世帯年収にバラつきが出ていると考えられます。

なお、この分布図をもとに中央値を算出すると、共働き世帯の年収中央値は600万〜699万円となります。

※実収入は各種税金や社会保険料が引かれる前の金額です。

共働き世帯における妻の収入割合

共働き世帯における夫と妻の収入割合を算出するために、同じく2024年の「家計調査 家計収支編」から、夫と妻の1カ月あたりの実収入の平均を見てみましょう。

夫……51万6,159円

妻……17万9,816円

これをもとに年収を算出すると、夫が619万3,908円、妻が215万7,792円です。割合にすると、夫婦の収入のうち約26%が妻の収入ということになります。夫婦ともに就業形態には正社員やパート・アルバイトなど様々なものが含まれています。

共働き世帯は年収800万・1,000万円以上だと損?

画像:iStock.com/kokoroyuki

共働き世帯は、専業主婦(夫)家庭に比べて比較的収入が多く、余裕のある暮らしを送れる場合が多いでしょう。

しかしその一方で、年収が一定の金額を超えると、子育て支援制度が利用できない場合があるといったデメリットも存在しています。そこで、以下では共働き夫婦が知っておきたい年収ごとに変わる制度について解説していきます。

- 高校の無償化

- 大学の無償化

【2025年3月まで】910万円を超えると「高校無償化」が適用されない

高校無償化制度は、正式には「高等学校等就学支援金制度」3)といい、公立・私立問わず高校(高専、高等専修学校等を含む)に通う子どもがいる家庭に対し、授業料の一部または全部が支給される制度です。

2025年3月現在は、保護者の世帯年収が約910万円未満であれば利用可能で、それを超えると支給の対象外となります。

国公立高校の場合は、年間の授業料相当額である11万8,800円が支給され、実質的な負担は0円です。

私立高校の場合は支給上限額が39万6,000円で、年収が一定を超えると給付額が減り、さらに多くなると対象外となります。

実際の制限の金額は子どもの人数や年齢などによって変わります。ここではいくつかの例を紹介します。

〈表〉高等学校等就学支援金制度の対象になる年収の目安

| 年収の目安 | ||

|---|---|---|

| 子どもの数 | 支給額:11万8,800円 | 支給額:39万6,000円 |

| 1人(高校生) | 〜約910万円 | 〜約590万円 |

| 2人(高校生・中学生以下) | 〜約910万円 | 〜約590万円 |

| 2人(高校生・高校生) | 〜約950万円 | 〜約640万円 |

| 2人(大学生・高校生) | 〜約960万円 | 〜約650万円 |

| 3人(大学生・高校生・中学生以下) | 〜約960万円 | 〜約650万円 |

※:両親のうち一方が働いている場合の目安です。両親が共働きの場合は基準が異なります。

※:中学生以下は15歳以下、高校生は16〜18歳、大学生は19〜22歳とします。

※:中学生以下、高校生については扶養控除対象者、大学生については特定扶養控除対象者とします。

参考資料

【2025年4月から】「高校無償化」の所得制限が撤廃される

2025年4月からは、上記の所得制限が撤廃され、公立・私立ともに支給額が拡充する予定となっています4)。ただし、拡充の内容や今後の計画は現在議論が進められているため、今後変更になる可能性もあります。

600万円を超えると「大学無償化」が適用されない

大学無償化の制度は、正式には「高等教育の修学支援新制度」5)といい、大学をはじめ短大、高専、専門学校に進学する子どものいる家庭に対し、授業料・入学金の免除または減額、返還不要の給付型奨学金などが支給される制度です。

支給条件には所得制限のほか学生の成績や子どもの人数などの細かな規定がありますが、いずれの場合も世帯年収約600万円を超えると適用されません。

参考資料

児童手当の所得制限は撤廃された

以前は、夫婦のうち年収が高いほうの年収が960万円を超えると満額支給されなかった児童手当ですが、2024年10月に制度の拡充が行われ、所得制限が撤廃されました。また、子どもが3人以

上いる世帯への支援も拡充されています。

「児童手当」6)は高校生年代(18歳に到達後の最初の年度末まで)の子どもがいる家庭に支給されます。1人あたりの支給月額は3歳未満が1万5,000円(第3子以降は3万円)、3歳以上高校生年代までが1万円(第3子以降は3万円)です。

また、「高等教育の修学支援新制度」の拡充で2025年4月から3人以上の子どもを扶養する多子世帯を対象として、所得制限を設けずに大学、短大、専門学校等の授業や入学金を無償にする第3子大学無償化制度も始まります。

参考資料

▼▽教育費はいくら必要? 子どもの進路先で総額がわかるツールはコチラ▼▽

共働き世帯が受けられる税金・社会保険料などのメリット

画像:iStock.com/Yagi-Studio

デメリットもある共働きですが、収入に応じて税金や社会保険料についてのメリットがあります。条件付きの場合もありますが、自分が該当するのか一度チェックしてみましょう。

片働きで同じ金額を稼ぐよりも手取りが多くなる

所得税は「累進課税」といって、稼ぐほど税率が高くなっていきます。そのため、同じ年収1,000万円世帯でも、1人だけで稼ぐほうが2人で稼ぐよりも手取りが少なくなる可能性があります。

〈表〉年収1,000万円の夫婦の手取り額の目安

| 働き方 | 手取り額の目安 |

|---|---|

| 片働き(年収1,000万円×1人) | 約740万円 |

| 共働き(年収500万円×2人) | 約390万円×2人=780万円 |

-※:収入は給料のみで副業なし、子どもなし、20歳以上45歳未満の夫婦で計算しています。

※:配偶者(特別)控除、給与所得控除、基礎控除以外の控除は含まれていません。

※:住民税は東京都を対象に計算しています。

実際の手取り額は、それぞれの年収や扶養家族の人数などによって変わりますが、同じ家族構成・同じ年収であれば、1人が稼ぐよりも2人で均等に稼いだほうが、手取り額が多くなることがほとんどでしょう。

配偶者控除、配偶者特別控除が適用される

夫婦どちらか一方の年収が一定以下の場合、配偶者控除や配偶者特別控除が適用になります。これにより、扶養しているほうの所得税、住民税が安くなります。

ただし、法改正により、配偶者控除が適用になる年収がこれまで103万円以下でしたが、年収160万円以下になる見込みです。現時点では、まだ詳細がわかっていない段階なので、今回は、これまでの配偶者控除、配偶者特別控除が適用になる条件で解説します。

たとえば、これまでは所得税から引かれる配偶者控除、配偶者特別控除の金額は以下のとおりです。これに加えて住民税からも控除額が引かれます。

〈表〉所得税における収入別の配偶者控除額と配偶者特別控除額7)

| 納税者の合計所得金額 (給与所得のみの場合の給与等の収入金額) | ||||

|---|---|---|---|---|

| 配偶者の パート収入 | 900万円以下 (1,095万円以下) | 900万円超 950万円以下 (1,095万円超 1,145万円以下) | 950万円超 1,000万円以下 (1,145万円超 1,195万円以下) | |

| 103万円以下 | 配偶者控除額 | 38万円 | 26万円 | 13万円 |

| 103万円超 150万円以下 | 配偶者特別控除額 | 38万円 | 26万円 | 13万円 |

| 150万円超 155万円以下 | 36万円 | 24万円 | 12万円 | |

| 155万円超 160万円以下 | 31万円 | 21万円 | 11万円 | |

| 160万円超 166.8万円未満 | 26万円 | 18万円 | 9万円 | |

| 166.8万円以上 175.2万円未満 | 21万円 | 14万円 | 7万円 | |

| 175.2万円以上 183.2万円未満 | 16万円 | 11万円 | 6万円 | |

| 183.2万円以上 190.4万円未満 | 11万円 | 8万円 | 4万円 | |

| 190.4万円以上 197.2万円未満 | 6万円 | 4万円 | 2万円 | |

| 197.2万円以上 201.6万円未満 | 3万円 | 2万円 | 1万円 | |

| 201.6万円以上 | 0円 | 0円 | 0円 | |

参考資料

年収が106万・130万円以下の場合、社会保険料がかからない

一般的には年収が130万円を超えると扶養範囲を外れて自分で社会保険に加入しなければなりません。逆にいえば、夫婦どちらか一方の年収がこの範囲に収まっている場合には、もう一方が負担している国民年金や健康保険の保険料のみで加入することができるのです。

130万円を超えなくても、従業員51人以上の企業に勤務していること、月収が8万8,000円以上であること、週の所定労働時間が20時間以上であることなどの要件を満たす場合には、社会保険に加入しなければなりません。月収8万8,000円を年収に計算すると105万6,000円となるため、この要件が該当する場合には、106万円以下と表現されることが多くなっています。

年収が100万・103万円以下の場合、住民税・所得税がかからない

共働きに限った話ではありませんが、一般的に年収が100万円未満の場合は住民税が、103万円未満の場合は所得税がかかりません(※)。そのため、夫婦のどちらかがパートやアルバイトで働く共働きの場合、この年収を目安とする人も多くいます。こういった働き方を選択でき、節税できる点も共働きのメリットのひとつでしょう。

特に、上記の所得税がかかる年収のボーダーラインについては「103万円の壁」ともいわれていますが、法改正により「年収160万円の壁」に変わる見込みもあります。それに伴い、住民税かかるボーダーラインも変更になる可能性があります。今後の動きに注目していきましょう。

※:住民税は収入があるすべての人にかかりますが、「収入―給与所得控除(55万円)―非課税限度額(43万〜45万円)」で計算される課税所得に応じて発生するため、年収およそ100万円以下の場合は実質的に0円となります。

税金の控除を2人で活用できる

ふるさと納税や扶養控除、生命保険料控除など、税金を計算する際に利用できる控除はたくさんあります。

このような控除の多くは、生計が同じ夫婦であればどちらが申請してもよいことになっています。「夫は住宅ローン控除でほとんど税金が戻ってくるため、ふるさと納税ができない」「生命保険にたくさん入っていて上限を超えてしまう」といった場合でも、夫婦それぞれが一部ずつ控除の申告をすることで、最大限控除のメリットを活かせます。

夫の年収400万円・妻103万〜202万円で手取り額をシミュレーション!

配偶者控除や社会保険料のメリットを紹介したところで、これらが影響するモデルケース、「夫の年収400万円、妻の年収103万~202万円」で働いた場合の手取り額についてシミュレーションを見てみましょう。

なお、今後法改正により、所得税や住民税がかからない年収は変更となる予定ですが、今回はこれまでの制度で解説します。

〈表〉妻の年収ごとの夫婦の手取り額のシミュレーション

| 妻の年収 | 妻の手取り額 | 夫の手取り額 | 夫婦の手取り額 |

|---|---|---|---|

| 103万円 | 102万円 | 320万円 | 422万円 |

| 129万円 | 124万円 | 320万円 | 444万円 |

| 130万円 | 109万円 | 320万円 | 429万円 |

| 150万円 | 123万円 | 320万円 | 443万円 |

| 202万円 | 163万円 | 315万円 | 478万円 |

妻の手取り額が129万円と130万・150万円で手取り額が逆転しているのは、130万円を超えると社会保険に加入することになるためです。また、夫の手取り額が妻の収入202万円で減少しているのは、配偶者特別控除が適用されなくなることが要因です。

〈図〉妻の年収と手取り額の関係

上図のとおり妻の年収130万〜150万円は、稼いでいるのに手取り額が減ってしまうゾーンとなっています。手取り額を増やすことを意識するのであれば、年収約170万円以上を目指しましょう。

しかしながら、社会保険に加入すれば、将来もらえる年金額が増える、健康保険の保障をより手厚く受けられるなどのメリットもあります。複合的な視点で目指す年収を考えるとよいでしょう。

今後は、ボーダーラインとなる年収が変更になる予定なので、引き続き情報を収集していきましょう。

【関連記事】社会保険の扶養が外れるタイミングについて、詳しくはコチラ

▼▽あなたは老後いくら必要? 将来の年金額目安もわかるツールはコチラ▼▽

共働き世帯の理想年収と満足度

画像:iStock.com/west

共働き世帯の年収は、どのくらいが理想なのでしょうか。理想的な年収や、年収ごとの満足度について紹介します。

共働き家庭の理想年収

共働きかどうかに限らず、年収は高いほうがよいという人が多いのではないでしょうか。とはいえ現実的には、数千万円といった多額の年収を稼げる人はごく一部です。

現実味のある中で、税金面や制度面のメリットも踏まえて考えると、年収600万円程度が理想でしょう。今回の法改正を見ても、年収200万円〜850万円までは基礎控除の上乗せがあり、年収600万円程度までは手厚い優遇があります。また、年収600万円程度までは、所得税の税率も低く抑えることができます。さらに高等教育の修学支援新制度の年収基準を見ても年収600万円となっており、年収600万円までなら様々な子育て支援を受けられる可能性が高くなっています。

共働き世帯の世帯年収満足度

しゅふJOB総研「世帯年収への満足度に関する調査」8)によると、共働き世帯の世帯年収への満足度(女性側の意見)は以下のとおりでした。

〈図〉共働き世帯の世帯年収別の満足度(女性側の意見)

「大いに満足」「やや満足」を合わせた「満足」と答えた割合が半数を超えるのは、世帯年収700万円以上からです。また、世帯年収900万円以上の家庭では、「満足」と答えた人が76.2%と、高い割合となっています。

共働き世帯の貯金額

画像:iStock.com/AaronAmat

共働き世帯は、どのくらい貯金をしているのでしょうか?

年代別の共働き世帯のみの貯金額・貯蓄額に関する公的なデータはありませんが、参考までに金融広報中央委員会が公表している「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年版)」7)を見てみると、共働き以外も含む2人以上の世帯が保有する「貯金」「金融資産」は以下のようになっています。

〈表〉世帯主の年齢別・貯金額、金融資産保有額(2人以上の世帯)

| 世帯主の年齢 | 貯金額 (平均値) | 金融資産保有額 (平均値) | 金融資産保有額 (中央値) |

|---|---|---|---|

| 20歳代 | 105万円 | 249万円 | 30万円 |

| 30歳代 | 286万円 | 601万円 | 150万円 |

| 40歳代 | 361万円 | 889万円 | 220万円 |

| 50歳代 | 472万円 | 1,147万円 | 300万円 |

| 60歳代 | 885万円 | 2,026万円 | 700万円 |

| 70歳代 | 774万円 | 1,757万円 | 700万円 |

※:金融資産を保有していない世帯を含む。

「金融資産」には、株式や投資信託などの金額も含まれています。

この調査に協力した世帯で、共働き(世帯主と配偶者のみ就業、その他就業者あり)と回答したのは、約57%と半数を超えています。誤差はあるでしょうが、共働き夫婦の場合の平均貯金額・貯蓄額と、ほぼ同様と考えてもよいでしょう。

ちなみに、総務省の「家計調査 貯蓄・負債編(2023年)」10)によると、全年代を合わせた共働き世帯の貯金額は845万円、貯蓄額は1,412万円となっています(平均年齢48.7歳)。上記の金融広報中央委員会の調査と併せて、参考にしてみてください。

【関連記事】貯金なし20代でも始められる貯金術について、詳しくはコチラ

共働き世帯が手取りを増やす方法

画像:iStock.com/imtmphoto

共働き夫婦が手取りを増やすためには、税金の制度などを上手に活用するのが効果的です。節税対策をはじめとした、手取りを増やす方法について考えてみましょう。

医療費や保険料の申告の仕方を工夫する

医療費控除では、年間10万円か、総所得額の5%を超えた分の医療費が所得から控除されます。年収が高いほうが申告することで節税効果を高められる可能性もありますが、あえて年収が低いほうが申告することで、控除額を増やせることもあります。

また、生命保険料控除も上限が決められているため、無駄にならないよう夫婦で分割して申告すると効果的です。ただし、上限を超えないのであれば、年収が高いほうが申告するのがおすすめです。

子どもの扶養をどちらに入れるか工夫する

子どもを夫婦どちらの扶養に入れるかで変わるのは、住民税や所得税などの控除額です。

所得税は、16歳以上の子どもがいる場合扶養控除が適用されます。年収により控除額は変わりませんが、一般的に年収が高いほうの扶養に入れることがおすすめです。理由としては、所得税は所得が高いほど税率も高くなるため、その分控除のメリットが大きくなるからです。

住民税は、自治体によりますが子どもの年齢に関係なく、一定の要件を満たせば減税される制度があります。住んでいる場所によっては、年収が低いほうの扶養に子どもを入れたほうがお得な場合もあるので、一度調べてみるとよいでしょう。

また子ども2人を、夫婦がそれぞれ1人ずつ扶養に入れるといったことも可能です。子どもの年齢が16歳以上と16歳未満の場合などは扶養を分けるほうが節税になることもあるでしょう。

上記で説明したのは税制上の扶養ですが、健康保険における扶養は、原則年収が高いほうに入れなければなりません。

家事や育児の分担で働きやすくする

共働き世帯では、片働き家庭以上に2人で家事・育児を協力して行う必要があります。特に夫が正社員、妻がパートといった家庭の場合、夫が負担する家事・育児を増やすことで、妻の収入を増やせる可能性があるでしょう。

前述で説明したように、これまでの制度では、年収130万〜150万円は稼いでいるのに手取り額が減ってしまうゾーンとなっています。もし該当する場合には、家事や育児の分担などを見直してもう少し働ける環境をつくり、手取り額を増やすことを検討してみましょう。

また今後、配偶者控除などが受けられる年収の金額が変わると、手取額が減ってしまうゾーンなどは変わる可能性がありますので、情報を収集するようにしましょう。

ふるさと納税を利用する

ふるさと納税では、厳密に言えば節税効果はなく、直接的に手取りを増やせるわけではありません。しかし、各自治体の返礼品をもらうことで、食費や日用品費、レジャー費などの節約につなげることが可能です。

とはいえ、本来ふるさと納税は「応援したい自治体に寄附をする」という制度です。また、ふるさと納税をすれば、その分自分の住んでいる自治体に支払う住民税が減ってしまいます。子どもが通う自治体の小学校や公園、図書館といった施設に使われる税金が少なくなってしまうという問題もあるため、制度を理解した上で活用を検討してください。

共働き世帯は、必要な収入と家事・育児とのバランスを話しあおう

画像:iStock.com/itakayuki

共働き世帯は、その分世帯年収も高くなる傾向にあるでしょう。とはいえ、会社員の夫とパートの妻という家庭と、夫婦ともに正社員という家庭では、世帯年収は違います。

今回は、お得な年収などについても触れましたが、大切なのは、自分たちの希望どおりのライフプランを実現するためにはどのくらいの収入が必要なのか、また、お互いどのくらい家事や育児を負担でき、どういった働き方ができるのかを考えることです。一度夫婦で話し合う時間を持ってみてはいかがでしょうか。