全国のシングルマザーのみなさんから切実な相談を受け、自身もシングルマザーであるファイナンシャルプランナーの山﨑 かづ偀が、現状や事例を踏まえ、シングルマザーの人の平均的な貯金額や計画的にお金を貯金する方法を解説します。

※この記事は、2021年9月8日に公開した内容を最新情報に更新しています。

この記事の著者

山﨑 かづ偀

ファイナンシャルプランナー、マイライフエフピー ®認定ライター、女性のお金の専門家。 証券会社や銀行のコールセンターで、通算8年半で延べ7万件以上の顧客対応を行う。自身の離婚後、保険の見直しや節約術で赤字家計を改善し貯金を増やす。「明るい未来のお手伝い」をモットーに、家計の見直しに悩む方へ 講座・執筆、相談業務を行っている。

シングルマザーの平均貯金額は? リアルなお金事情を解説

画像:iStock.com/LordHenriVoton

私のもとに相談に来られるシングルマザーの人は、子どもの教育費や万が一の時のため、そして老後も子どもに負担をかけないために貯金をしたい、という想いをとても強く持っています。では、彼女たちの平均貯金額はどのくらいなのでしょうか?

平均貯金額は約420万円だが、中央値は100〜200万円に含まれる

厚生労働省のデータ1)によると、母子家庭の平均貯蓄額(※1)は422万5,000円、中央値(データを小さいものから大きいものに並べた時に真ん中の順位の値)を含む貯蓄区分は100〜200万円です。

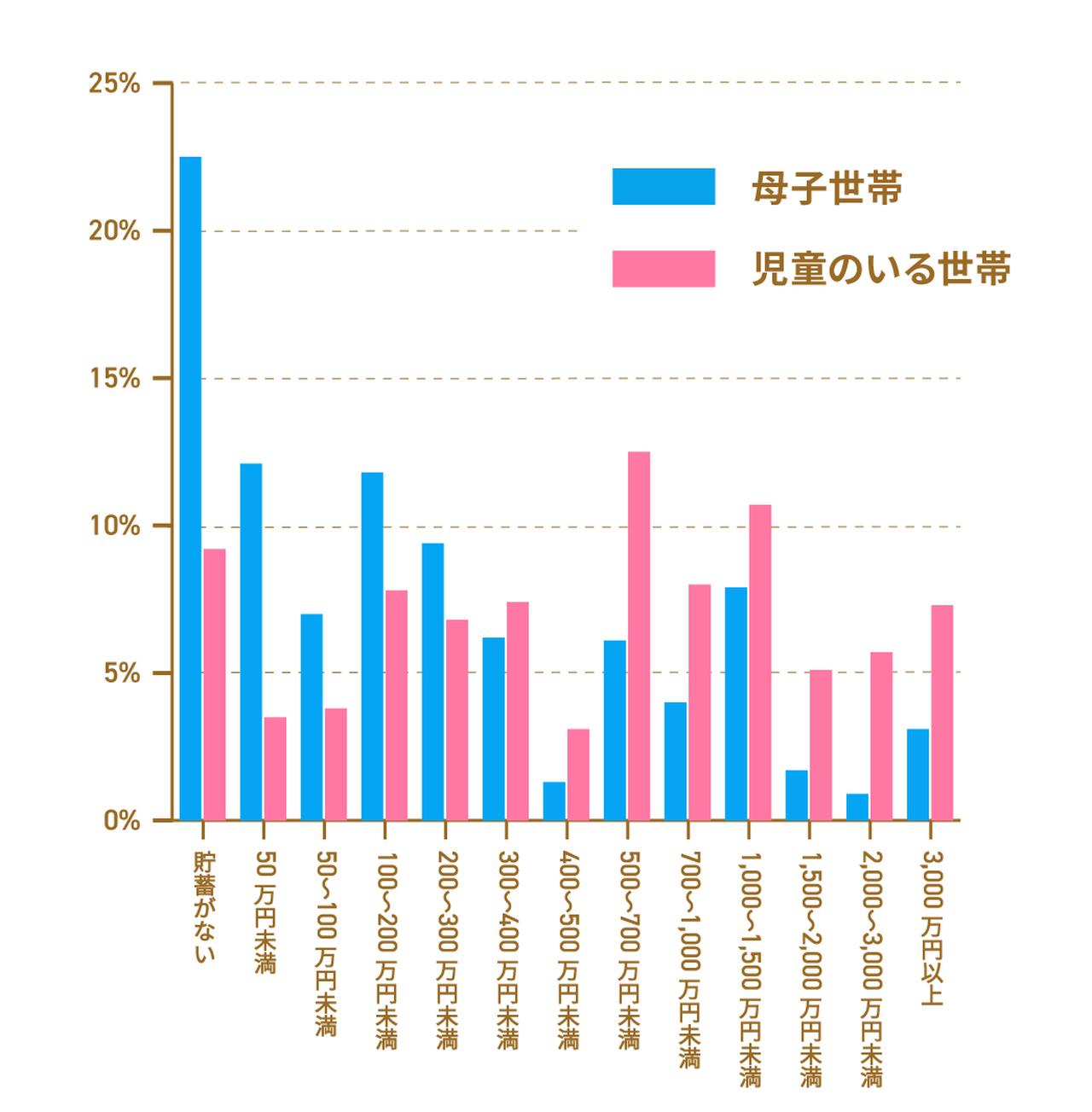

また、貯蓄額別のグラフをよく見ると、貯蓄がないと回答している世帯が多く、約23%にものぼります。一部の貯蓄の多い母子家庭が平均値を引き上げているため、平均貯蓄額が高くなっているのです。

一方で、児童がいる世帯全体での平均貯蓄額は1,029万2,000円、中央値を含む貯蓄区分は500~700万円です。母子家庭の86.3%が就業していること2)を踏まえても、全体の数値と比較するとやはり貯蓄額が少ない状況にあることが読み取れます。

※1:厚生労働省のデータから引用している金額は「貯蓄額」です。「貯蓄」とは、預貯金や投資を含む金融資産全体を指します。

〈図〉18歳未満の児童のいる世帯と母子世帯の貯蓄額

また、近年子どもの貧困が社会問題になっていますが、厚生労働省のデータ1)によると、子どもがいる世帯(世帯主が18歳以上65歳未満)での貧困率(※2)は、大人が2人以上いる場合は8.6%、大人が1人の場合は44.5%となっています。

専業主婦の家庭もありますから一概にはいえませんが、収入を得られる大人が少ない分、ひとり親家庭は厳しい状況に置かれていることがわかります。

※2:ここでいう貧困率は、2015年OECDの所得定義の新たな基準で、従来の可処分所得からさらに「自動車税・軽自動車税・自動車重量税」「企業年金・個人年金等の掛金」および「仕送り額」を差し引いたもの。

シングルマザーの年代別の貯金額は?

同じく厚生労働省のデータ1)でひとり親家庭の年代別の貯蓄額を見てみると、30〜39歳、40〜49歳、50~59歳の年代で、「貯蓄がない」と回答した世帯が最も多くなっています。

こちらは母子家庭だけでなく父子家庭も含むデータですが、ひとり親家庭がなかなかお金を貯めることができない現状がわかります。

では、年代ごとに中央値を含む貯蓄区分を見てみましょう。世帯主の年齢が29歳以下・30~39歳では100〜200万円、40~49歳では300~400万円、50~59歳では400~500万円となっています。年齢が上がるにつれて貯蓄額が増えていく傾向にあります。

〈表〉ひとり親家庭の年代別貯畜額 1)

| 世帯主の年代 | 中央値を含む貯蓄区分 |

|---|---|

| 29歳以下 | 100~200万円 |

| 30~39歳 | 100~200万円 |

| 40~49歳 | 300~400万円 |

| 50~59歳 | 400~500万円 |

親の年齢が若い時は子どもも小さい場合が多く、育児に手がかかる一方で教育費は抑えられる時期です。子どもの成長につれて教育費の負担が増えるため貯金が進まない時期もあるものの、50代になれば自分の老後の備えも必要ですから、若いうちからコツコツと貯金を継続していきましょう。

シングルマザーの貯金額はいくらあれば安心なの?

厚生労働省のデータ1)によると母子家庭の平均年収は児童手当なども含めて328万2,000円です。児童のいる世帯全体と比べると半分以下となります。

〈図〉児童のいる家庭全体と母子家庭の平均年収のちがい

母子家庭の1カ月あたりの生活費は約20万円が平均となっています。3)しかし、この数字はあくまで目安であり、生活費は子どもの人数や進路によって変わるものです。特に子どもが高校から大学などへ進学する場合は、塾代、入学金、大学・専門学校など必要な教育費は増えていきます。子どもの教育費を貯金しながら老後費用も貯金する必要性があり、「一体いくら必要でどうやって貯金を増やせばいいの?」という声が私のもとにも多く寄せられます。

なお、母子家庭の平均年収や生活費に関する詳細は、以下の記事でご紹介しています。実例に基づいた収入や生活費の平均値を解説していますので、参考として読んでみてください。

教育費、老後資金…シングルマザーはいくら貯金しておくべき?

画像:iStock.com/yamasan

貯金はあればあるだけ安心できるものですが、前述したとおり、母子家庭では「貯畜のない家庭が多い」というデータがあります。しかし、子どもの成長は待ったなしで進みますし、教育費もかかります。そこで、具体的にいくら貯金があればいいのか、教育費と老後資金についてそれぞれご紹介します。

〈図〉子ども1人あたりの教育費と、老後30年間の生活費の平均

教育費は790〜1,520万円と幅がある

「子どもの教育費は、一番気になるお金の問題」というシングルマザーの人も少なくないでしょう。子どもが高校・大学を卒業するまでに一体いくらかかるのか、具体的に見ていきます。

文部科学省のデータ4)5)6)をもとに、小学校から大学まで学年毎にかかる教育費の平均をグラフでわかりやすくまとめました。

これを見ると、国公立と私立、大学に進学するかどうか、などで大きく教育費は変わることがわかります。すべて国公立の学校なら約790万円、中学校から私立で私立大学の理系に進んだ場合は約1,520万円が必要です。

〈図〉大学卒業までにかかる教育費の平均

※:文部科学省「令和5年度子供の学習費調査」4)「国立大学等の授業料の費用に関する省令」5)「私立大学等の令和5年度入学者に係る学生納付金等調査結果について」6)をもとに執筆者作成。

※:小学校・中学校・高校時の間の費用には、学校教育費に加えて、学校外の習い事・学習塾費用を含みます。大学時の費用は、大学に支払う授業料・入学料・施設設備費です。

シングルマザーの人の場合、多くのご家庭が国や自治体の支援制度を受けていますが、教育費を負担に感じているケースも多いです。特に習い事や塾の費用、部活動の遠征費やユニフォーム代など学校外の活動のお金や、大学進学のための夏期講習や受験費用・入学金についての悩みが、実際の相談では多くなっています。

ただし、図で示した金額はあくまで平均です。小中学校の就学援助を活用する場合や、習い事や塾へあまり通わない場合などはこれよりも少なく済みます。反対に、大学進学を希望するため、中学校3年生・高校3年生の時に塾に多く通うなら、平均よりも多くかかる可能性もあります。

また、進学先の学校に支払う初年度納付金などは、入学前に支払いを求められる可能性があることにも注意しましょう。進学のタイミングを大きな目安としつつ、前倒しで計画的に貯金を進めることが重要です。

現在は半分以上の人が大学・短大へ進学している時代です。子どもの将来のためにも、すべて国公立の場合にかかる「790万円」を教育費として用意することを目標にしましょう。

子どもが2人なら教育費も2倍になる

また、子どもが2人以上いる場合、教育費の総額は人数に比例して増えていきます。単純に「1人分の教育費×子どもの人数」で考えることになりますので、負担はさらに大きくなります。

前述した図のように学年ごとに見ると、小学校・中学校・高校・大学と、いずれも入学する時に費用が多くかかるため、たとえば双子の場合や3歳離れている兄弟姉妹がいる場合は、一気に費用がかかることもわかります。

老後資金は30年間で約5,700万円も必要

再婚や子どもとの同居といった可能性もあると思いますが、シングルマザーの人の多くは1人で老後の生活を送ることも視野に入れているでしょう。子育て中は教育費が差し迫った問題ですが、子どもが独立したあとに負担をかけないよう、老後資金についても貯金をしておきたいという人が多く相談に来られます。

では、実際に老後の生活費はどのくらいかかるのでしょうか。総務省統計局のデータ7)をもとに、1カ月の支出をまとめると下記のようになります。

〈表〉65歳以上単身無職世帯の1カ月の支出

| 実支出 合計 16万1,933円 | |||

| 食料 | 4万2,085円 | 保健医療 | 8,640円 |

|---|---|---|---|

| 住居 | 1万2,693円 | 交通・通信 | 1万4,935円 |

| 光熱・水道 | 1万4,490円 | 教養娯楽 | 1万5,492円 |

| 家具・家事用品 | 6,596円 | その他の消費支出 | 3万956円 |

| 被服及び履物 | 3,385円 | 非消費支出 | 1万2,647円 |

65歳以上単身無職世帯の1カ月の支出は、約16万円です。住居費が少ないのは、持ち家率が86.6%と高く、親族の持ち家に居住するなどで住居費が不要な場合が含まれるからです。賃貸住宅に住み続ける予定の場合は、もっと家賃を多めに見積もる必要があります。

月16万円の支出として計算すると、老後30年間に必要な金額は約5,760万円となります。65歳以上単身無職世帯の平均収入は年金などを含め月約13万4,000円のため、毎月約2万6,000円、30年間では約936万円の赤字ということになり、この赤字の分を貯金などで用意していく必要があります。

しかしながら、これはあくまで2024年のデータをもとに平均の収支を計算したものです。自分が受け取れる年金額や、家賃の発生状況などによりいくら赤字になるのかは変わります。一度自分に当てはめて計算をしてみることをおすすめします。

教育費・老後資金を合わせて考えると、つぎに示す図のとおりシングルマザーの人が準備しておくべき貯金額は最低約1,630万円、約2,720万円程度あれば安心できるでしょう。しかし、この貯金額を貯めるのはとても大変です。つぎにご紹介する貯金術を活用して、今から準備を始めましょう。

〈図〉必要な教育費と老後資金の貯金額

貯金が難しいシングルマザー必見! 毎月できる貯金方法は?

私のもとへご相談に来られるシングルマザーの人は、貯金が全くできず、不安な状態である場合が多いのですが、ご相談後は多くの人が無事貯金できるようになっています。

貯金ができる人・貯金ができない人には“ある共通点” があります。代表的な共通点を3つご紹介します。

貯金は勝手にできるものではなく、お金が貯まるしくみ作りが一番大切になってきます。そのため、当たり前かもしれませんが「貯金ができない」とあきらめていると、このしくみ作りもできず貯金ができないのです。

日々の忙しさやお金全般への苦手意識のために、管理がずさんになっていることがなおさらお金の不安やストレスにつながっている時もありますよね。じつは私も昔は貯金ができないパターンにすべて当てはまっていました。でも、大丈夫です! お金は意識を変え行動することで堅実に貯めることができるようになります。ここでは貯金ができている人のパターンを踏まえ、具体的な貯金方法とお金を増やすコツを解説します。

シングルマザーが上手に貯金するための3STEP

はじめに、貯金をすると決意したシングルマザーの人におすすめしたい貯金方法を、3STEPでご紹介します。

STEP1.教育費・老後資金のための目標を書く

画像:iStock.com/kohei_hara

貯金額の目標を決めることはお金を貯めるための最初のステップです。目標を立てる上で大切なことは、「何のために」「いつ」「いくら」という3つのポイントです。たとえば下記のように考えましょう。

「5年後に控えた大学進学に向けて、私立文系4年間で必要な教育費約400万円を貯める!」

→「学資保険は満期までにどのくらいの期間があるの? 今の貯金はいくら?」

→「状況を整理した結果200万円足りないことがわかった」

→「大学費用のためにまだ足りない200万円を5年間で貯めよう」

このようにまずはざっくり書くことが大切です。現状を整理するために、併せて現在加入している保険の内容や貯金額も確認しましょう。

STEP2.お金と向きあい年間の貯金額を決める

画像:iStock.com/tomoya murakami

つぎに必要な貯金額から、年間の貯金額を決めていきます。たとえば、子どもの大学費用200万円を5年間で貯めるには、1年間に40万円ずつ貯金をする必要があります。

ここで「40万円も無理!」と思ってあきらめてしまいそうになっても、後述するお金を貯めるコツを実践して貯金ができたシングルマザーの人はたくさんいるので、あきらめないでください。もし、「このくらいなら続けられそう」と思えたなら、2人目の教育費や老後資金などについても目標を決めるとよいでしょう。

STEP3.貯金できる人が必ず実践している「先取り貯金」をする

画像:iStock.com/west

目標額が決まっても家計の管理ができていないと「大丈夫かな?」と不安ですよね。そこでまずシングルマザーの人ならではの家計管理の方法をお伝えします。

まず、毎月入るお給料、養育費をもらえる場合は養育費、2つの手当(児童手当・児童扶養手当)を含め、収入を下記のように色分けしましょう。制度の内容については後述します。大きくはオレンジの毎月入金される給料や養育費と、パープル・ピンクの2つの手当になります。

資料作成:マイライフエフピー

そして、子どもの教育費であれば、2つの手当から貯金していくようにしましょう。ポイントは、家計の通帳と一緒にしないことです。また、老後資金での場合には、月々の給料から貯金をしていきましょう。

この時、実践してほしいのが「先取り貯金」です。先取り貯金とは、生活費を使ったあとに残ったお金を貯金するのではなく、先に貯金をする方法です。

私自身は、先取り貯金をするようになってから、貯金ができるようになりました。家計の相談をされる人の中で貯金ができるようになったシングルマザーの人も、じつはこの先取り貯金を実践しています。無駄な支出が抑えられるため、貯金が貯まりやすいしくみといえます。

さらに、具体的に主な先取り貯金の方法をご紹介します。

主な先取り貯金の方法は「積立投資」「保険」「銀行」など3つあります。貯金ができている人は、この中から必ずひとつ以上実践しています。

3つについてはそれぞれ特徴があります。たとえば、貯蓄タイプの保険は「保険」なので、もれなく万が一の保障もあります。注意点としては、途中で解約すると目減りする場合があることですが、だからこそ解約せずに貯金ができている人が多いのです。さらには、生命保険には所得控除を受けられるメリットもあります。

また、お仕事を頑張っていて所得が多く、支払う税金も多いシングルマザーの人にはiDeCoのご加入もおすすめです。iDeCoとは国が老後資金のために推進している個人型年金制度なので、加入すると所得控除の対象となり、支払う税金が減ります。その結果手取り収入が増え、さらに住民税の金額で支援額が変わる各種手当などの受給金額アップも見込めます。

収入や生活費を見直し、コツコツ貯めるには?

STEP1~3ができれば、自動的にお金が貯まるしくみが作れます。しかし、残りのお金でどう生活していくかがつぎの課題になります。そこで収入と生活費の見直しや制度の利用など、お金を増やすコツをご紹介します。

①プチ副業と節税で手取り収入を増やす

画像:iStock.com/kohei_hara

収入アップを目指したいけど給料がなかなか上がらないという人は、月1万円でもプチ副業をしましょう。

たとえば、私はお仕事サイトから1日でできる単発の業務委託のお仕事(覆面調査やイベントのお手伝い)からスタートしました。しかも、年間20万円まででしたら、確定申告の必要がありません。

また、お給料で税金を払っている人は、前述した「iDeCo」で節税をしましょう! 節税をすることで収入は同じでも「手取り収入」が増えます。iDeCoは老後資金としての先取り貯金としても適していますので、一石二鳥です。

②「レシートワーク」で支出を見直し家計をスリムにする

画像:iStock.com/MichikoDesign

支出の削減は耳にタコかもしれませんが、生命保険や医療保険、火災保険などの見直し、通信費の見直しは効果的です。現在契約している通信会社だけでなく、他社も比較して月数千円の節約ができる場合もあります。しかし、ここはすでに実践済みの人も多いでしょう。

つぎにやることとしては、日々のお買い物のチェックです。面倒な家計簿をつけなくてOKな方法としてご紹介したいのが「レシートワーク」です。

まず、半年間レシートをとにかく溜め続け、紙袋などに入れておきます。半年が経過したタイミングで、一気に1枚1枚振り返ります。時間が経ったことで、お金を使った時の自分を客観的に振り返ることができます。その時は必要だと思った出費も、じつは必要でなかったと冷静に判断ができるのです。

シングルマザーの人の例では「給料日に無駄遣いが多い」「ネットで送料無料にひかれてついポチッと…」「子どもと買い物に行くとつい子どものために買ってしまう」「親とケンカをした時にストレスでついラーメンを…」などいろいろなお声があります。

無駄遣いのパターンがわかれば、意識するだけで「家計がスリムになった」「家も体重もスッキリ」というお声もいただいています。まずは、レシートを半年分溜めてみましょう。

③「節税」しながらお金にも働いてもらう

画像:iStock.com/baona

手取り収入がアップして家計がスリムになると、必然的に「貯金額を増やせる」ようになります。しかし、今は銀行に預けていても金利は少ないです。そのため、子どもが独立したあとの老後資金の準備も気になるという人におすすめなのが「iDeCo」や「NISA」です。投資は「お金持ちがするもの」と思い込んでいませんか? 今は月500円や1,000円からでも投資ができ、意外と手軽に始められるのです。

繰り返しになりますがiDeCoは節税対策にもなります。具体的には掛金が全額所得控除され節税になる、運用益も非課税になるといった優遇が魅力です。ただし、60歳以降でないと引き出せないため注意しましょう。NISAの場合にはiDeCoと同じように運用益が非課税になるほか、引き出しの制限もありません。自分に合ったほうを選ぶようにしましょう。

iDeCoやNISAは投資信託を購入でき、運用によって利益が出ることもある一方で、損になることもあります。投資の講座や本などで勉強してからスタートしましょう。iDeCoの掛金は、月々5,000円~ですので、初心者の人は、月々100円~など少額から積立ができるNISAからスタートしてもいいでしょう。

④給付型奨学金・補助金・給付金を活用する

画像:iStock.com/Seiya Tabuchi

収入を増やす、という面では後述する国や自治体の制度を最大限活用することも重要です。自分が対象になる制度をきちんと確認し、漏れのないようにしましょう。

2020年4月からスタートした大学無償化といわれる、高等教育の修学支援新制度は私立大学に下宿して通う場合であれば、最高670万円の支援を国から受けられます。2025年度からは多子世帯の学生も支援の対象となります。大きな支援額でありがたいですね!

しかし、私のもとには、給付型奨学金の対象から外れた…など悲しいお声も届きます。子どもの教育費のためにお仕事を掛け持ちなどして働き、その結果税金も増え給付型奨学金の対象から外れるケースです。そのような人は、ぜひiDeCoや保険などで節税しましょう。

ご家庭によっても違いますが、節税をする方法はほかにもあります。たとえば、起業・副業しているシングルマザーの人の場合には、節税対策がいろいろありますので、児童扶養手当も給付型奨学金も満額受給できるケースがあります。働き方のひとつとして、起業・副業を視野に入れるのも選択肢です。

また、起業すると個人事業主のための給付金、補助金など国の支援もあります。ありがたい制度ほど情報を得にくいのですが、シングルマザーの人こそ、税金について徐々に学んでいきましょう。

シングルマザーを助けてくれる制度

画像:iStock.com/recep-bg

シングルマザーの人の中には、毎月の生活費の一部を貯金にまわすことが難しい場合もあるかもしれません。そんな時は、経済的に苦しい母子家庭を助けてくれる支援制度に目を向けましょう。受給できる手当や給付金を漏れなく申請し、働いて稼ぐお金を貯金にまわすのがおすすめです。主な手当や支援制度(低所得者向けの制度含む)は以下のとおりです。

手当:児童扶養手当、児童手当

税金:ひとり親控除

医療:ひとり親家庭等医療費助成制度

教育:就学援助制度、高等学校等就学支援金制度、高等教育の修学支援新制度

その他:国民年金保険料免除・納付猶予制度、国民健康保険料の軽減 など

なお、これらの手当や支援制度については、以下の記事で詳しく説明しています。ぜひ併せて読んでみてください。

【関連記事】シングルマザーが受けられる手当について、詳しくはコチラ

1人で悩まず、相談しながら貯金を実践しましょう

画像:iStock.com/itakayuki

これまで見てきたとおり、シングルマザーの人の平均年収は一般的な児童がいる家庭の半分以下です。貯金をする余裕がないという経済状況にある母子家庭も多い現状があり、「どうにかしなければ」と不安と戦っているシングルマザーの人は多いと思います。

シングルマザーの人は、働いて家事をして子どものための時間をとって…と、1人何役もこなす、一家の大黒柱です。代わりはいませんから、忙しくても体を壊したりしないよう無理はせず、人の手を借りながら、ひとつずつ解決していきましょう。

私自身も、最初はなかなか貯金ができませんでした。そんな中でも娘を出産したことがきっかけで「教育費を貯める!」と決意して、先取り貯金を実践しました。でも、先取り貯金をすると生活費に使えるお金は少ししか残らなかったので、なんとかして家計を改善しないといけませんでした。

実践したのは保険料や水道光熱費、通信費や家賃などの見直しです。そして日々のお買い物はレシートを溜めて、半年に1回無駄遣いがないかチェックします。懸賞で応募できるものはチャレンジして、10万円分の商品券をいただいたこともあります。家の中で短い時間でできる副業もして、子育てをしながら少しずつ収入も増やしていき、教育費を貯めました。投資の勉強もたくさんしました。

今は、老後資金を目的に先取り貯金をしています。老後まで比較的時間の余裕があるので、保険や投資信託など長期運用を行い、日々働いたお金を所得控除も活用しながら、コツコツ貯めていっています。

老後資金は大きな金額で、驚かれた人も多いと思いますが、教育費を貯めることができるようになると自信も付いてきます。なかなかシングルマザー目線でのお金の情報は少なく、相談できる場もありません。1人で悩んでいる人にこの記事が少しでもお役に立ちましたら、うれしく思います。