これから保険に加入する人も、すでに加入している人も、保険料がいくらなら妥当なのか、その目安が気になるものです。

保険料は固定費として長く払い続けるものなので、目安として平均額などを参考に、無理のない金額に設定する必要があります。

ただし「平均額」と一口にいっても、20代か30代か、子どもがいるのか、年収300万円か700万円かといった具合に、年代・家族構成・年収により異なります。さらにいえば、もしもの時に家族にいくら遺したいかなど、家庭の事情によっても保険料は変わります。

この記事ではファイナンシャルプランナーの高山一恵さん監修のもと、年代・家族構成・年収別の平均保険料のほか、ライフプランに合う適切な金額の決め方をご紹介します。

また、たとえば「保険にかけられる予算は毎月1万円なのに、希望の保障内容だと3万円もする……」という人もいるでしょう。そんな人に向け、無理なく保険料を節約する方法も解説します。

※この記事は、2022年3月2日に公開した内容を最新情報に更新しています。

年収・家族構成別、生命保険の保険料の平均をチェック!

<年代別>

- 20代以下:年間32.2万円、月額約2.7万円

- 30代:年間30.8万円、月額約2.6万円

- 40代:年間37.1万円、月額約3.1万円

- 50代:年間39.3万円、月間約3.3万円

<家族構成別>

- 夫婦二人(世帯主40歳未満の場合):年間44.3万円

- 夫婦二人(世帯主40〜59歳の場合):年間32.1万円

- 夫婦二人・扶養子ども有(末子が乳児の場合):年間24.7万円

- 夫婦二人・扶養子ども有(末子が保育園・幼稚園児の場合):年間36.0万円

- 夫婦二人・扶養子ども有(末子が小中学生の場合):年間37.6万円

- 夫婦二人・扶養子ども有(末子が高校、短大、大学生の場合):40.2万円

- 夫婦二人・扶養子ども有(末子が就学終了している場合):37.1万

- 60歳以上の高齢夫婦(有職の場合):年間36.7万円

- 60歳以上の高齢夫婦(無職の場合):年間24.6万円

<生命保険料の平均額についてのまとめ>

- 適切な保険料を設定するには、必要な保障内容を把握する。

- 保険料の平均額はあくまでも目安。併せて、今後のライフイベントも考慮して保険料を設定する。

- 無理なく過不足のない保障を受けるには、保障内容・保険期間の見直しが大切。

この記事の監修者

高山 一恵(たかやま かずえ)

ファイナンシャル・プランナー(CFP)/Money&You取締役。

中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを創業、10年間取締役を務め退任。その後現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計180万部超。1級FP技能士。住宅ローンアドバイザー。住宅ローンアドバイザー。

※本記事における「生命保険」には「死亡保険(普通死亡保険)」だけでなく、「医療保険」や「医療特約」、「がん保険」や「がん特約」、「就業不能保障保険」や「就業不能保障特約」、「個人年金保険」などが含まれている点にご注意ください。

※記事内にて特に記載がないデータは全て、生命保険文化センターが生命保険・個人年金保険の加入者を対象に行った「令和6年度 生命保険に関する全国実態調査(全体版)」の2人以上世帯のデータを参考に記載しております。

※同資料の情報は、かんぽ生命、JA(農協)の生命共済、県民共済・生協等の生命共済を含んでいます。また、保険料は個人年金保険の保険料を含んでいます。

※各項目の平均額については、100円単位を四捨五入して記載しています。

【年代別】生命保険の平均保険料

画像:iStock.com/kazuma seki

生命保険加入世帯の保険料の平均額を全年代でみると、1世帯当たり年間35.3万円、月額にすると約2.9万円(※)となっています。

しかし、20代・30代・40代・50代と年代別に分けてみると、平均額に差があることがわかります。年代別に保険料の平均額を見ていきましょう。

なお、以下の年代別の平均額は世帯主の年齢に応じたデータとなっており、60代以上のデータは省略しています。

※:月額は年額を12で割って計算しています。

20代以下:生命保険の平均保険料

生命保険文化センターの調査では、20代のみの平均額を示すものがないため、ここでは29歳以下の数字を見ていきます。

〈表〉世帯ごとの平均払込保険料(世帯主29歳以下)

| 世帯主年齢 | 年額 | 月額 |

|---|---|---|

| 29歳以下 | 32.2万円 | 約2.7万円 |

「20代はまだ若いし、保険は必要ないのでは?」と思う人も中にはいるでしょう。しかし同じ調査によると、29歳以下の生命保険への世帯加入率(世帯主と家族を含む)は、69.5%です。

29歳以下の平均額は全年代の平均額と比べ、年間約3.1万円、月額では約2,600円低いです。

30代:生命保険の平均保険料

30代の平均額は30〜34歳の30代前半と、35〜39歳の30代後半で分かれています。それぞれの平均額は以下のとおりです。

〈表〉世帯ごとの平均払込保険料(世帯主30代)

| 世帯主年齢 | 年額 | 月額 |

|---|---|---|

| 30〜34歳 | 29.8万円 | 約2.5万円 |

| 35〜39歳 | 31.2万円 | 約2.6万円 |

この結果をもとに30代全体の平均額を計算すると、年間30.8万円、月額約2.6万円となります。

30代は結婚、出産といった保険加入のきっかけとなるライフイベントを迎える人が多く、生命保険の世帯加入率(世帯主と家族を含む)は約85.6%です。

40代:生命保険の平均保険料

40代の平均額についても、40代前半と40代後半に分かれています。それぞれの平均額は以下のとおりです。

〈表〉世帯ごとの平均払込保険料(世帯主40代)

| 世帯主年齢 | 年額 | 月額 |

|---|---|---|

| 40〜44歳 | 37.4万円 | 約3.1万円 |

| 45〜49歳 | 36.8万円 | 約3.1万円 |

この結果をもとに40代全体の平均額を計算すると、年間37.1万円、月額約3.1万円となります。

年間の保険料は30代全体より約6.3万円高いことがわかります。

50代:生命保険の平均保険料

50代の平均額についても、50代前半と50代後半に分かれています。それぞれの平均額は以下のとおりです。

〈表〉世帯ごとの平均払込保険料(世帯主50代)

| 世帯主年齢 | 年額 | 月額 |

|---|---|---|

| 50〜54歳 | 38.2万円 | 約3.2万円 |

| 55〜59歳 | 40.7万円 | 約3.4万円 |

この結果をもとに50代全体の平均額を計算すると、年間39.3万円、月間約3.3万円となります。

年間で見ると40代よりも約2.2万円保険料が高いことがわかります。50代は40代より健康リスクが高まる時期です。生活習慣病や三大疾病などの大きな病気に備え、料金だけではなく保障内容をよく比較して保険を選んだり、見直したりする必要があります。そういった保険の見直しにより、保険料が高くなる人もいるでしょう。

【家族構成別】生命保険の平均保険料

画像:iStock.com/kazuma seki

保険料の平均額は家族構成によっても異なります。

〈表〉世帯ごとの平均年間払込保険料(家族構成別)

| 家族構成 | 平均年間払込保険料 |

|---|---|

| 夫婦二人(世帯主40歳未満) | 44.3万円 |

| 夫婦二人(世帯主40〜59歳) | 32.1万円 |

| 夫婦二人・扶養子ども有(末子が乳児) | 24.7万円 |

| 夫婦二人・扶養子ども有(末子が保育園・幼稚園児) | 36.0万円 |

| 夫婦二人・扶養子ども有(末子が小中学生) | 37.6万円 |

| 夫婦二人・扶養子ども有(末子が高校、短大、大学生) | 40.2万円 |

| 夫婦二人・扶養子ども有(末子が就学終了) | 37.4万円 |

| 60歳以上の高齢夫婦(有職) | 36.7万円 |

| 60歳以上の高齢夫婦(無職) | 24.6万円 |

夫婦二人のみの世帯を見ると、世帯主が40歳未満の夫婦と、40〜59歳の夫婦の平均額の差は年間12.2万円で、若い世代のほうが多くの保険料を払っていることがわかります。

また、子どもがいる家庭では、末子が高校・短大・大学生の場合が一番高くなっています。

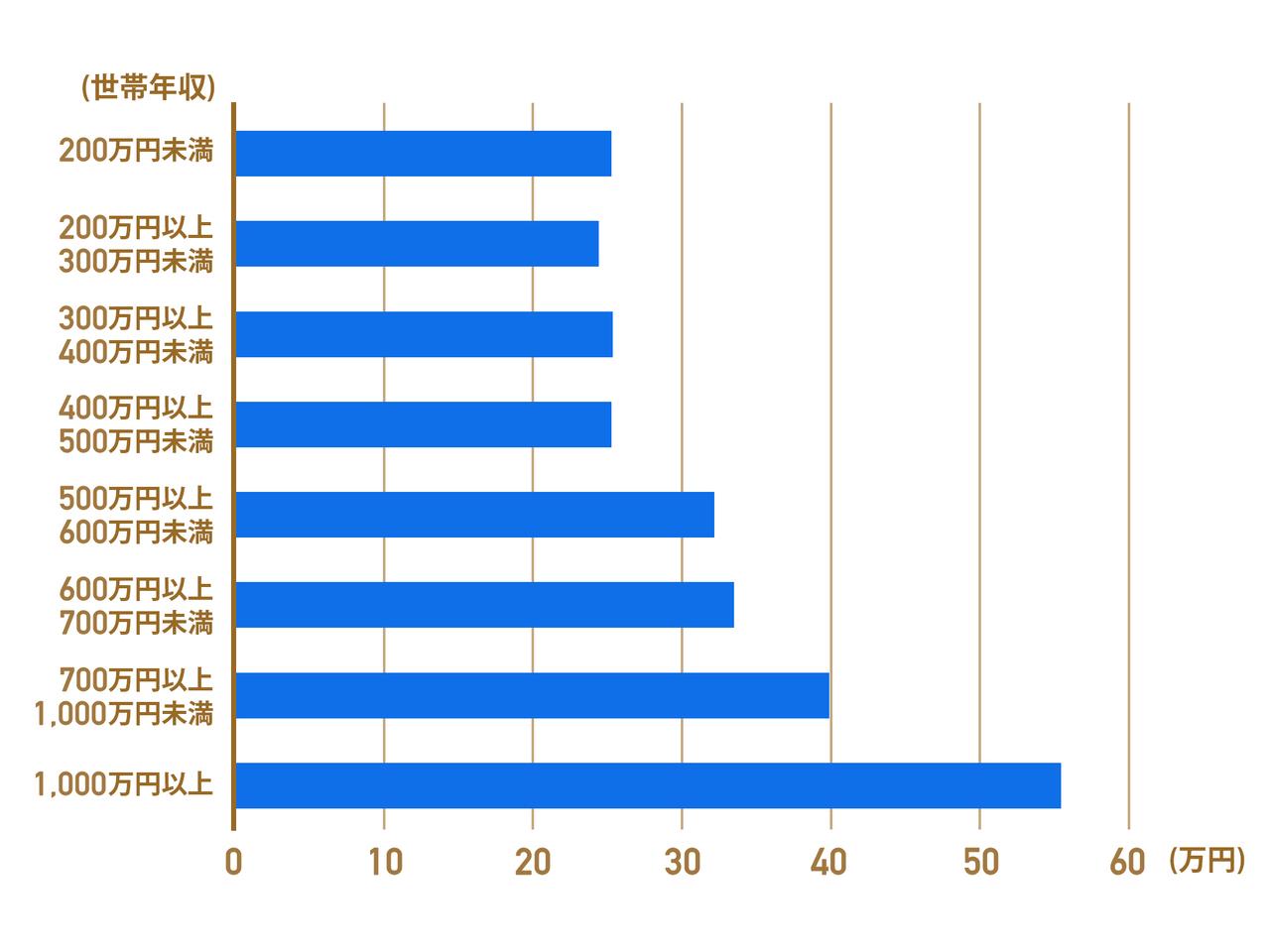

【年収別】生命保険の平均保険料

画像:iStock.com/kazuma seki

年収によっても平均額は変わります。世帯年収200万円未満の世帯と、1,000万円以上の世帯の年間の保険料の差は約30.2万円です。

〈図〉世帯年収と生命保険の保険料

〈表〉世帯ごとの平均年間払込保険料(世帯年収別)

| 年収 | 平均年間払込保険料 |

|---|---|

| 200万円未満 | 25.2万円 |

| 200万円以上300万円未満 | 24.4万円 |

| 300万円以上400万円未満 | 25.3万円 |

| 400万円以上500万円未満 | 25.2万円 |

| 500万円以上600万円未満 | 32.2万円 |

| 600万円以上700万円未満 | 33.5万円 |

| 700万円以上1,000万円未満 | 39.9万円 |

| 1,000万円以上 | 55.4万円 |

年収500万円を超えたあたりから、年収額に応じて保険料も高くなっていることがわかります。

事故や病気など万が一の時に遺される家族を思い、より多くの保険料で将来に備えたいと考える人もいると思いますが、年収に見合わない保険料を設定すると、保険料の支払いで家計が圧迫されて日々の暮らしに余裕がなくなる可能性もあります。適切な保険料を設定するために、年収別の平均保険料を参考にするとよいでしょう。

生命保険の保険料、いくらまで払える?

画像:iStock.com/miya227

同調査では、いくらまでなら保険料を支払えるのかという「支出可能保険料」に関するデータもあります。

現在支払っている保険料を含め、1世帯で年間最大いくらまで保険料を支出できるかを尋ねた支出可能保険料の平均は、1世帯当たり29.7万円です。

とはいえ支出可能保険料についても、いくらまで支払えるのかは年代によって異なります。

〈表〉支出可能保険料の平均(世帯主年齢別)

| 世帯主年齢 | 支出可能保険料 |

|---|---|

| 29歳以下 | 18.2万円 |

| 30〜34歳 | 29.8万円 |

| 35〜39歳 | 31.6万円 |

| 40〜44歳 | 34.5万円 |

| 45〜49歳 | 31.1万円 |

| 50〜54歳 | 33.1万円 |

| 55〜59歳 | 36.0万円 |

| 60〜64歳 | 27.5万円 |

| 65〜69歳 | 28.4万円 |

〈図〉支出可能保険料の分布(世帯主年齢別)

年代別に見ると支出可能保険料は55〜59歳が最も高く、つぎに40〜44歳となっています。最も低い29歳以下と55〜59歳を比較すると、その差は17.8万円にもなります。

また、支出可能保険料の分布を見ても、60歳未満の現役世代は年齢が上がるにつれて支出可能額も増加する傾向が見られます。一方、定年を迎える60歳以上になると支出可能額は減少に転じるなど、ライフステージによって傾向が大きく異なることが分かります。

無理のない保険料で生命保険を選ぶポイント

画像:iStock.com/takasuu

保険料を毎月いくら支払っていくのか、年代や家族構成ごとの平均額を参考に決めることもひとつの手です。

しかし、平均額はあくまでも目安であることを覚えておきましょう。適切な保険料を設定するには、平均額以外にもいくつかのポイントを意識する必要があります。

そこで、無理のない保険料で、自分のライフプランにマッチする保険を選ぶためのポイントを解説します。

ポイント① 加入目的を決める

保険を選ぶ時は、まず加入目的を明確にすることが大切です。例として代表的な加入目的を3つ挙げます。

- 万が一の時の家族の生活保障のため

- 自分のお葬式代を準備するため

- 老後の生活資金作りのため

たとえば「万が一の時の家族の生活保障のため」であれば、働けなくなった時に保険金を受け取れる「就業不能保険」などがありますし、「自分のお葬式代を準備するため」であれば死亡保障のある保険が候補になるでしょう。

何のために保険に加入するのか、目的が明確になれば必要な保障内容も明確になります。まずは子どもの進学や家族の介護など、今後起こりうるライフイベントを書き出して、それらに必要な備えを把握しましょう。

ポイント② 必要な保障内容と保険料のバランスを考える

保険を選ぶ時は、必要な保障内容と保険料のバランスを考えることが大切です。保険の種類を把握して、どの保険であれば必要な保障を受けられるか確認しましょう。

生命保険は大きく4種類、細かく分類すると12種類に分けられます。

〈表〉生命保険の種類と特徴、保障内容

| 生命保険の種類と特徴 | 保障内容 | |

|---|---|---|

| 死亡保険 ・保険の対象となる人(被保険者)が亡くなった時、または高度障害状態になった時に保険金を受け取れる ・保険期間内に該当の事態が発生しなければ払戻しがない商品もある | 定期保険 | 保障される期間が10年、20年、あるいは60歳まで、65歳までという具合に定められている |

| 終身保険 | 保険の対象となる人(被保険者)が亡くなるまで一生涯保障が続く | |

| 定期付き終身 | ・定期保険と終身保険を組み合わせた保険 ・たとえば、子どもが独立するまでは手厚い定期保険で、独立後は一生涯保障を受けられる終身保険、という選択が可能。 | |

| 収入保障保険 | 万が一の時に受け取れる保険金を一度に受け取るのではなく、分割して受け取れる保険 | |

| 医療保険・疾病保険 ・保険の対象となる人(被保険者)が特定の病気やケガをした時に、給付金を受け取れる ・保険期間中、対象者が健康だった場合、払戻しの有無は商品によって異なる | 定期医療保険 | 一定期間だけ病気やケガの保障を受けられる |

| 終身医療保険 | 病気やケガの保障を一生涯、受けられる | |

| がん保険 | がんになった場合に給付金を受け取れる | |

| 所得補償保険・就業不能保険 | 病気やケガが原因で働けなくなった時、一定期間、所得をカバーする保険 | |

| 介護保険 | 介護が必要になった時(介護状態と認定された時)に、給付金を受け取れる | |

| 死亡保障付きの生存保険 ・保険期間中に生存していても、保険金を受け取れる ・死亡保険と比べ保険料が高めに設定される傾向にある | 学資保険 | 満期まで親が生存していたら満期保険金が、満期までに亡くなった場合には保険金が給付される |

| 個人年金保険 | 老後の生活資金を準備する目的で利用される。保険金を年金形式で毎年受け取れる。一括での受け取りも可能。 | |

| 養老保険 | 満期まで生存していれば満期保険金、満期までに亡くなった場合には満期保険金と同額の死亡保険金を受け取れる | |

加入すべき生命保険の種類を確認したら、さらに下記ポイントに着目して保険商品を絞り込みましょう。

- 払込期間:保険料をいつまで支払うのか

- 保険期間:どのくらいの期間保障されるのか

- 保険金額:保険金をいくら受け取れるのか

- 払戻金の有無・金額:払戻金はあるのか、いくら受け取れるのか

支払う保険料に対して、もらえる保険金額や保障される期間が納得のいくものであるか比較検討しましょう。

保険料を抑える方法

画像:iStock.com/Milatas

「支払い可能な保険料は月額1万円まで。けれど、希望の保障内容を満たす保険は3万円もする」

このように、保険に加入する目的は決まったものの、保険料を無理なく支払える商品が見つからない人もいるでしょう。

ここでは、保険料を抑えつつ、過不足のない保障を受ける方法をご紹介します。

求める保障内容に優先順位を付ける

保険料を抑えるには、求める保障内容に優先順位を付けることが大切です。

「子どもがいるため、万が一の時に生活費や学費をカバーしてほしい」「十分な貯蓄がないので、病気になった時に医療費負担をカバーしてほしい」

上記のように現状やライフプランを考慮して、最も必要な保障内容を考えてください。その上で、優先度が高い条件を満たす保険を選びましょう。

保障内容・保険期間を見直す

保険金額や保険期間を見直すことで、保険料を抑えることが可能です。将来のリスクを案じるがあまり過度の保障になっていないか、今一度、保険金額と保険期間について考えましょう。

死亡保険金を7,000万円から4,000万円に下げる、入院時に受け取れる給付金を1日1万円から5,000円に下げる、といった具合に保険金額を見直せば、保険料は安くなります。

ほかに保険料を抑える方法としては、保険期間を短期間に設定するのも有効です。特に保障が一生涯続く保険は、保険料が高くなる傾向にあります。本当に一生涯必要か、保険期間を短縮できないか検討してください。

たとえば住宅ローンの契約時には、団体信用生命保険(団信)に加入するのが一般的です。これは契約者が亡くなるなど、万が一の時にローンの返済が不要になるしくみです。したがって、住宅ローンを組む際に団信に加入している場合には、住宅ローン返済のために別途保険に入る必要はありません。

また、子どもが独立して働き始めれば、生活費や教育費が不要になるため、それらを目的として加入している保険については、期限を「子どもが独立するまで」と決めておくべきでしょう。

注意点として、保障期間が決まっている定期保険は、更新時に保険料が上がるのが一般的です。更新の際に保険料を抑えられないか、保障内容を見直すことをおすすめします。

掛け捨て型保険を検討する

貯蓄型保険ではなく、掛け捨て型保険にすれば、同じ保障内容でも保険料を抑えることが可能です。

貯蓄型保険は、保険期間満了時には満期保険金を、解約時には解約返戻金を受け取れます。一方掛け捨て型保険の場合、満期保険金や解約返戻金はありません。

支払った保険料は返ってきませんが、保険料を抑えて手厚い保障を受けたい人には掛け捨て型保険が向いています。

なお、一般的に死亡保険の掛け捨て型保険は、保障が一定期間で終了するため、一生涯の保障とはなりません。

保険料の平均を知って過不足のない生命保険を選ぼう!

画像:iStock.com/takasuu

適切な保険料は、年代や年収、家族構成によって変わります。

20代・30代、年収300万円・500万円、夫婦のみ・子育て世帯など、それぞれの平均額を参考にしつつ、自分のライフイベントも考慮して慎重に決めましょう。

現在、支払っている保険料が平均よりも高い場合は、過度な保障内容になっていないかを見直すのがおすすめです。

家計を圧迫せず過不足のない保障を受けるために、加入前だけでなく加入した後も、保障の内容や保険料を定期的にチェックしましょう。

生活費の平均についても確認したい人は、以下の記事を参考にしてみてください。