20歳になると国民年金の保険料を支払う義務が生じますが、学生のうちは親が代わりに支払っているケースも多いのではないでしょうか。その場合、親が年末調整で申告をすれば、子どもの国民年金保険料も「社会保険料控除」の対象となり、納める税金を減らせる可能性があります。

この記事では、ファイナンシャルプランナーの原絢子さん監修のもと、子どもの国民年金保険料を年末調整で申告する際の具体的な書き方について、記入例を交えて丁寧に解説します。さらに、記入ミスを防ぐための注意点や、控除対象となる条件についても詳しくご紹介します。

この記事の監修者

原 絢子(はら あやこ)

FPサテライト株式会社 所属FP。大学卒業後、翻訳・編集業務に従事。金融とは無縁のキャリアを積んできたが、結婚・出産を機にお金の知識を身につけることの大切さを実感。以来、ファイナンシャルプランナーとして活動を始める。モットーは「自分のお金を他人任せにしない」。自分の人生を自分でコントロールするためには、お金について学ぶことが必要との思いから、執筆・監修、セミナー講師などを通して、マネーリテラシーの重要性を精力的に発信している。

子ども(学生)の国民年金を親が払った場合の年末調整の書き方

画像:iStock.com/maroke

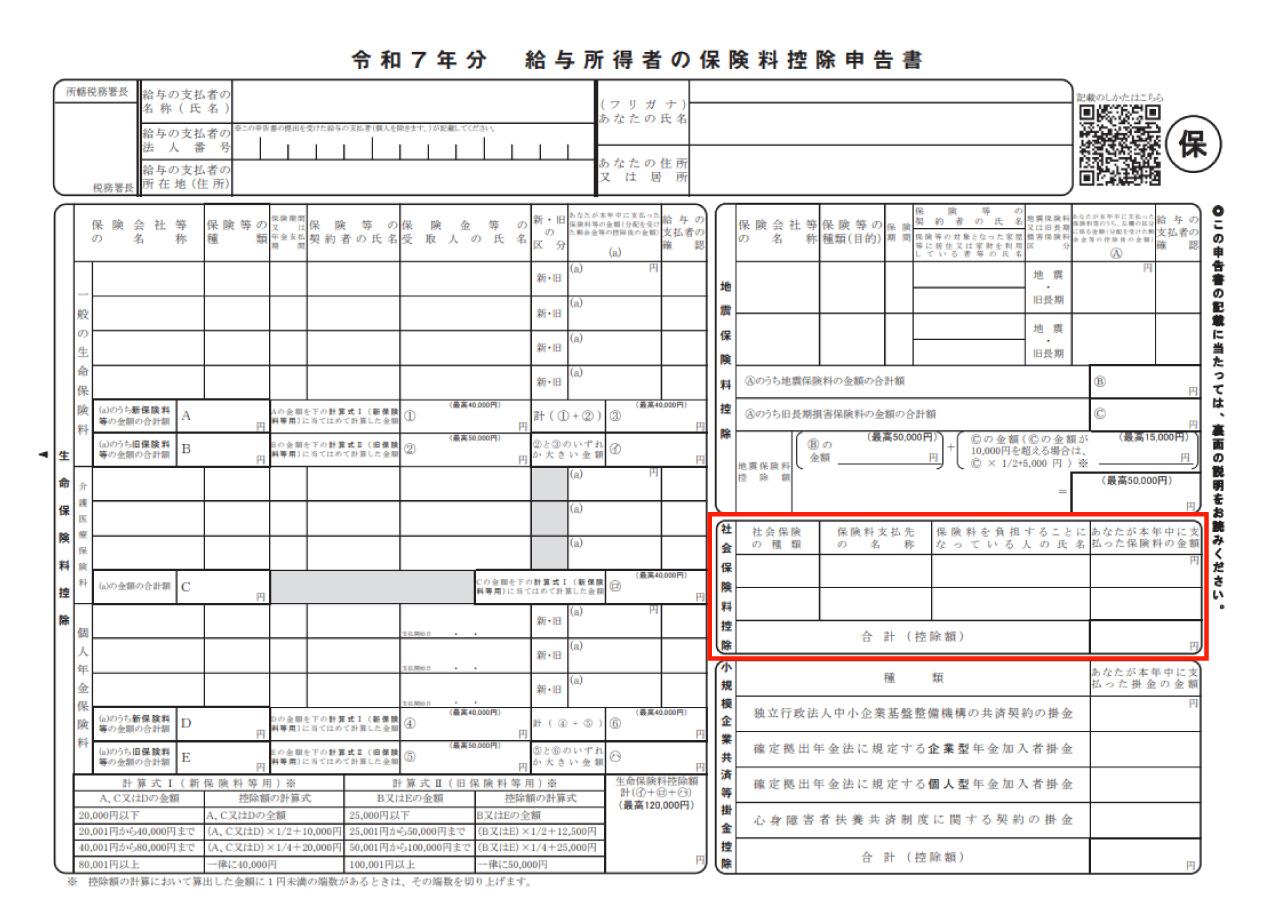

親が支払った子ども(学生)の国民年金保険料を年末調整で申告するためには、「給与所得者の保険料控除申告書」に記入し、勤務先に提出する必要があります。以下、申告書の書き方を詳しく説明します。

「給与所得者の保険料控除申告書」の書き方

「給与所得者の保険料控除申告書」は、生命保険料や地震保険料などの保険料控除やiDeCoの掛金控除(小規模企業共済等掛金控除)を受ける際に提出する書類です1)。生命保険料を支払っていたり、iDeCoに加入したりしている場合、記入したことがある方もいるかもしれません。

国民年金保険料などの社会保険料控除を受ける時も、この書類に記入します。具体的には、社会保険料控除の欄(下図の赤枠の部分)に必要事項を記載することになります。

〈図〉給与所得者の保険料控除申告書のイメージ

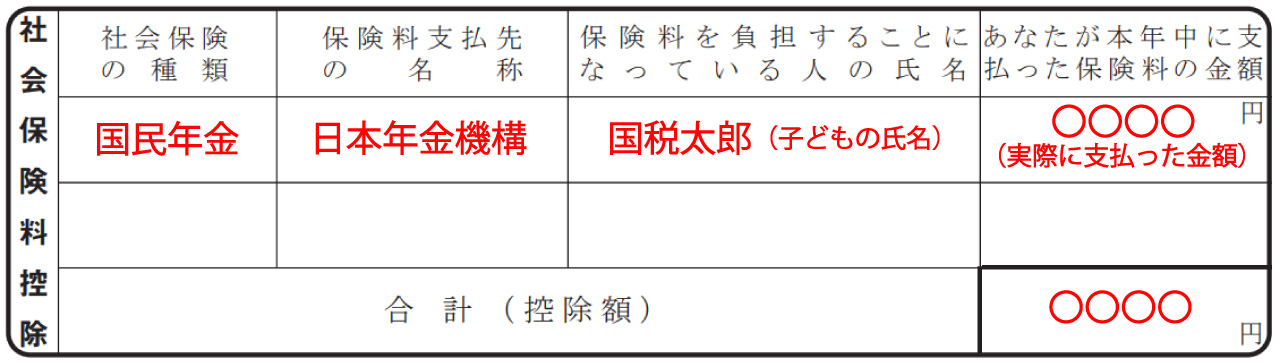

記入例は以下のとおりです。

〈図〉社会保険料控除の記入例

参考資料

書き間違えやすいポイントと修正方法

申告書に記入する際は、以下の点に注意しましょう。

【記入時の注意点】

・「保険料を負担することになっている人の氏名」の欄は、自分の名前ではなく、子どもの名前を書く

・今年1年間で実際に支払った金額を記載し、未納の保険料は含めない

・給与天引きになっている自分の社会保険料は、この申告書で申告するまでもなく控除の対象となっているため、記載する必要はない

書き間違えてしまった場合は、二重線を引いて、その近くに正しい内容を記載します。訂正印が必要かどうかは、勤務先に確認しましょう。

提出したあとに間違いに気づいた場合は、まずは勤務先に訂正できるかどうかを確認してみましょう。もし、社内で訂正できない場合は、自分で確定申告を行って対応することになります。

併せて提出が必要な添付書類

国民年金保険料の控除を受けるためには、保険料を納付したことを証明する書類(「社会保険料(国民年金保険料)控除証明書」または領収証書)の添付が義務付けられています2)。

社会保険料(国民年金保険料)控除証明書(以下「控除証明書」)とは、日本年金機構から毎年10~11月頃に送られてくる書類で、その年に支払った国民年金保険料の金額が記載されています。

控除証明書を紛失した場合は、再発行が可能です。「ねんきんネット」を利用して再発行を申請することもできますし、ねんきん加入者ダイヤルや年金事務所に電話で申請することもできます3)。

〈図〉社会保険料(国民年金保険料)控除証明書のイメージ

どのくらい節税になる?

画像:iStock.com/Seiya Tabuchi

子ども(学生)の国民年金保険料を親が支払った場合、「社会保険料控除」として保険料の全額を親の所得から差し引くことができます。これにより、納めるべき所得税と住民税を減らすことができます。

どのくらいの節税効果が得られるのか、所得税率を10%、住民税率を10%とした場合で計算してみましょう。

【計算式の条件】

- 2025年の国民年金保険料1万7,510円4)を1年間支払った場合

- 所得税率を10%、住民税率を10%とした場合

以下は、この計算式を使って試算しています。

年間の国民年金保険料×所得税率と住民税率の合計=節税額

1万7,510円×12カ月=21万120円

21万120円×20%(所得税10%+住民税10%)=4万2,024円

上記のとおり、約4万2,000円の節税が可能です。

参考資料

年収が高いほど節税効果は大きい

所得税は累進課税(課税金額が高くなるほど税金が高くなるしくみ)のため、年収が高いほうが所得税率も上がり、節税額は大きくなります。たとえば、所得税率が20%の場合、上記のケースで計算すると、以下のとおりとなり、節税額は約6万3,000円になります。

1万7,510円×12カ月=21万120円

21万120円×30%(所得税20%+住民税10%)=6万3,036円

このため、共働き家庭の場合は、どちらが子どもの国民年金保険料を支払ったほうが節税効果が高いかをシミュレーションしてみるとよいでしょう。

年末調整で控除できる条件とは?

画像:iStock.com/takasuu

親が子どもの国民年金保険料を支払った場合でも、必ず年末調整で控除できるわけではありません。控除の対象となるには、以下の2つの条件を満たしている必要があります。

条件①「生計を一にする」子どもであること

社会保険料控除は、自分の分の保険料だけでなく、「生計を一にする」家族の負担すべき社会保険料を支払った場合も適用されます5)。

「生計を一にする」とは、生活費や家計を共にしていることをいいます。つまり、同居して同じ生活資金で暮らしている子どもはもちろんのこと、進学のために1人暮らしをしている場合でも、親が生活費や学費を仕送りしているのであれば、「生計を一にする」と判断されます。

参考資料

条件②その年に実際に支払った保険料であること

その年の年末調整で控除の対象となるのは、その年に実際に支払った保険料です5)。今年の保険料であっても、納め忘れて実際に支払っていなければ、控除することはできません。逆に、前年以前の保険料であっても、今年支払ったものであれば、今年の年末調整で控除することができます(詳しくは後述)。

年末調整の際には、控除証明書で納付状況をしっかり確認するようにしましょう。

【パターン別】こんな時は控除対象になる?

画像:iStock.com/Midnight Studio

ここでは、控除対象になるかどうか迷うケースについて、詳しく解説します。

子どもが就職した場合

子どもが就職すると、就職先で厚生年金に加入することになり、自分で国民年金保険料を納める必要はなくなります。そして、本人の給与から差し引かれることになる厚生年金保険料は、親ではなく本人の社会保険料控除になります。

このため、親が控除できるのは、就職するまでに親が実際に支払った国民年金保険料のみです。

また、年の途中で就職すると、二重に保険料を支払ってしまう場合があります。日本年金機構からの通知を確認し、不要な二重払いがないかチェックするようにしましょう。

子どもが会社などに属さず、フリーランスで働いたり、起業したりするケースがあるかもしれません。

このように厚生年金に加入しない働き方の場合は、引き続き国民年金保険料を納めることになります。この時、生計を一にしていれば、親が支払った子どもの国民年金保険料は、引き続き親の控除対象とすることが可能です。

滞納・納付猶予された保険料をまとめて支払った場合

滞納してしまった国民年金保険料をあとからまとめて支払った場合、実際に支払った金額はすべて控除対象になります。過去の分の保険料であっても、実際に支払ったのが今年であれば、今年の年末調整で控除が適用されます6)。

また、「学生納付特例制度」(学生のうちは保険料の納付を猶予される制度)により納付を猶予されていた保険料は、10年以内であればさかのぼって納めること(追納)ができます7)。

追納を親が行った場合も、生計を一にしている子どもであれば、親の控除に含めることが可能です。ただし、子どもが就職して自分の収入で追納を行った場合は、当然ながら本人の社会保険料控除となり、親は控除できません。

【関連記事】国民年金の学生特例の追納について、詳しくはコチラ

国民年金保険料を前納した場合

国民年金には、半年分・1年分・2年分をまとめて前払いする「前納制度」があります8)。前納制度を利用すると、保険料の割引が適用されます。

生計を一にする子どもの国民年金保険料を前納した場合、その支払った金額はすべて親の控除対象になります。

なお、2年分を前納した時は、前納した全額を支払った年の控除対象とすることもできますし、各年分の保険料に相当する額を各年に控除することもできます9)。

たとえば、2025年に「2025年度分と2026年度分」の2年分を前納した場合、その全額を2025年の年末調整で控除することもできますし、2025年の年末調整では2025年分、2026年の年末調整では2026年分……と分けて控除することも可能です。

子どもの国民年金を親が支払った際のよくある質問

最後に、子どもの国民年金を親が支払った場合に関する「よくある質問」にお答えします。

年末調整に間に合わなかった場合はどうすればいい?

年末調整までに控除証明書が届かなかったり、年末調整で申告し忘れたりした場合でも、確定申告で申告すれば控除が適用されます。確定申告の期間は通常、翌年の2月16日~3月15日です。

確定申告書の「社会保険料控除」の欄に、自分の社会保険料と併せて子どもの国民年金保険料を記入しましょう。そして、控除証明書(または領収証書)を添付して提出します。

贈与にはならない?

親が子どもの国民年金保険料を支払うことは贈与にあたるのでは?と心配する方もいるかもしれません。

国税庁は、「夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」は贈与税の対象にならないとしています10)。国民年金保険料はこれに該当するとされていて、贈与にはなりません。

参考資料

「知って役立つ」年末調整へ

画像:iStock.com/yamasan

子ども(学生)の国民年金保険料を親が支払っている場合、その分を年末調整で「社会保険料控除」として申告でき、納める税金を減らせる可能性があります。ちょっとした手間で家計にプラスになりますので、申告書の書き方をしっかりと押さえて、安心して年末調整を進めましょう。