住宅を購入・取得する際には、ローンを契約するのが一般的です。住宅ローンを利用して購入・取得した場合、税控除を受けることができます。

「住宅ローン控除」と呼ばれるこの控除を適用する場合、1年目は確定申告が必要です。確定申告に不安がある場合、どのように書類を記入すればよいかわからない方も多いでしょう。

この記事では、税理士の植野正子さん監修のもと、住宅ローン控除1年目の確定申告書類の書き方を解説します。

この記事の監修者

植野 正子(うえの まさこ)

税理士。植野正子 税理士事務所代表。税理士業と並行して執筆活動も活発に行っており、著書に『個人事業の始め方 手順と届出・経理』(ぱる出版)『これだけは知っておきたい「副業」の基本と常識』(フォレスト出版)など多数。

住宅ローン控除(減税)の基本

画像:iStock.com/ kuppa_rock

はじめに、住宅借入金等特別控除(以下、住宅ローン控除)について解説します。適用要件やしくみなど、住宅ローン控除の概要をおさえましょう。

住宅ローン控除(減税)の適用要件

住宅ローン控除を利用するには、所定の要件を満たす必要があります。控除が適用されるのは、以下の要件をすべて満たした場合です1)。

〈表〉住宅ローン控除の適用要件

- 住宅取得から6カ月以内に入居し、12月31日まで居住していること

- 床面積の1/2以上が自己居住用であること

- 住宅の床面積が50平方メートル以上で、自身の所得金額が2,000万円以下であること

(特例居住用家屋または特例認定住宅等の場合は、住宅の床面積が40〜50平方メートル未満で、自身の合計所得金額が1,000万円以下であること) - 返済期間10年以上の住宅ローンで住宅を取得していること

- 複数住宅を所有していない(または主に居住している住宅であること)

- 入居年の前2年・後3年に譲渡所得の特例を受けていないこと

- 親族などからの取得や贈与(※)による取得でないこと

すべての要件を満たしていないと、控除が受けられません。住宅の床面積や所得金額など、あらためて確認しておきましょう。

※:住宅取得等資金贈与との併用は可能

住宅ローン控除のしくみと節税効果

住宅ローン控除を利用することで、どのようにして負担する税金が減るのでしょうか。しくみと節税効果を解説します。

住宅ローンの控除額は、以下の式で計算します1)。

控除額=年末住宅ローン残高×控除率(0.7%)

控除対象となる借入限度額や控除額、控除期間は、住宅の種類によって異なります。住宅ごとの借入限度額や控除額、控除期間を見てみましょう1)。以下は、子育て世帯・若者夫婦世帯(※)を対象にした例になります。

※:「子育て世帯・若者夫婦世帯」とは、夫婦のどちらかが40歳未満、または19歳未満の子どもを扶養している世帯を指します

〈表〉住宅ローン控除の借入限度額・年間控除限度額・控除期間1)2)

| 住宅の種類 | 借入限度額 | 年間控除限度額(令和7年) | 控除期間 |

|---|---|---|---|

| 認定長期優良住宅・認定低炭素住宅 | 4,500万円 | 31万5,000円 | 13年間 |

| ZEH水準省エネ住宅 | 3,500万円 | 24万5,000円 | 13年間 |

| 省エネ基準適合住宅 | 3,000万円 | 21万円 | 13年間 |

| その他の住宅 (※) | 2,000万円 | 14万円 | 10年間 |

つまり、最大31万5,000円が直接税金から差し引かれることになります。省エネ基準を満たしていなくても、特定の要件に合致すれば、最大14万円の控除が可能です。

住宅ローン控除は、医療費控除や生命保険料控除のように所得から差し引く控除ではなく、税額を直接控除するものです。そのため、ほかの控除に比べて節税効果が高いといえます。

実際に還付される税額を知りたい場合は、以下の記事も参考にしてください。

【関連記事】住宅ローン控除がいくら戻るかについて、詳しくはコチラ

住宅ローン控除の申告の流れ(郵送/e-Tax)

画像:iStock.com/Promo_Link

住宅ローン控除を受ける場合、1年目は確定申告が必要です。会社に勤めている方だと、確定申告の経験が少なく、無事に手続きが済むか不安な方もいるでしょう。

ここでは、確定申告の流れを、郵送での手続きとe-Taxでの手続きに分けて解説します。

郵送・持参での申告の流れ

確定申告書類を郵送するか、税務署へ直接持参して提出する方法です。オンラインでの操作が苦手な方や確定申告に慣れていない方に適しています。ただし、すべて手作業で行うため、必要以上に時間がかかる可能性があります。

申告の流れは、以下のとおりです。

- 必要書類を記入する

- 確定申告書の第一表・第二表、(特定増改築等)住宅借入金等特別控除額の計算明細書などの様式を記入し、添付書類(後述)を用意する。様式は、国税庁のWebサイトからダウンロードするか、税務署から取り寄せる。

- 税務署へ郵送または持参する

- 完成した申告書と添付書類一式を、管轄の税務署に提出する。

- 還付を受ける

- 申告から1カ月〜1カ月半ほどで還付金が振り込まれる3)。

参考資料

e-Taxでの申告の流れ

オンラインで確定申告をする際は、国税電子申告・納税システム「e-Tax」を使用して行います。e-Taxでは24時間いつでも申告ができます。スマホやパソコンからアクセスできるため、どこにいても申告手続きが可能です。また、還付金の振り込みも2週間程度と、郵送よりも早く実施されます3)。

一方、操作はWeb上で行うため、パソコンやスマホの操作に慣れていなければ、手続きが難しいと感じるかもしれません。

オンライン申告の流れは、以下のとおりです。

- マイナポータルアプリとe-Taxを連携する

マイナポータルにログインし、マイナポータルとe-Taxを連携し、住宅ローン残高証明書を自動で取得できるようにする。 - e-Taxで必要事項を入力する

国税庁のWebサイト「確定申告書等作成コーナー」を参考に、画面の案内に従って必要情報を入力する。 - 確定申告書を保存し送信する

作成した申告書のデータを保存し、確認して問題がなければ添付書類と併せてオンラインで送信する。 - 還付を受ける

申告から2週間ほどで還付金が振り込まれる3)。

マイナポータルアプリとe-Taxの連携方法は国税庁のWebサイトの動画がわかりやすくて便利です。

住宅ローン控除の確定申告に必要な書類と取得方法

画像:iStock.com/Supatman

住宅ローン控除の確定申告では、国税庁の所定様式に加えて、添付書類を用意する必要があります。申告に必要な書類をまとめて紹介します1)。

〈表〉必要書類一覧

| 書類 | 概要 | 取得方法 |

|---|---|---|

| 確定申告書【原本】 | 住宅ローン控除を申告するための基本書類 | 国税庁HP |

| 住宅借入金等特別控除額の計算明細書【原本】 | 控除額を計算するための明細書 | 国税庁HP |

| 住宅ローン残高証明書【原本】 | 金融機関が年末時点のローン残高を証明する書類 郵送で送られてくるのが一般的だが、銀行によっては発行依頼が必要なケースがあるため要確認 | 金融機関 |

| 土地・建物の登記事項証明書【原本】 | 住宅の所在地・床面積・所有者を証明するために必要 融資の確認をするための書類 | 法務局 |

| 建築請負契約書や売買契約書【写し】 | 住宅の取得価格や契約内容を証明する書類 購入時の契約書をコピーして提出する | 本人 |

| 認定住宅の各種認定通知書、各種証明書等【原本】 | 長期優良住宅や低炭素住宅などの場合に必要 | 住宅メーカーなど |

複数の書類を用意する必要がありますが、なかでも重要なのは「住宅借入金等特別控除額の計算明細書」です。住宅ローン控除を受ける際の確定申告では、必ず提出しなければなりません。この書類の記載方法は、次項で詳細に解説します。

また、土地・建物の登記事項証明書についても注意が必要です。必要なのは法務局で取得できる「登記事項証明書」であり、登記完了時に交付される「権利証」ではありません。また、戸建ての場合は土地と建物それぞれの証明書が必要になります。

なお、源泉徴収票については、提出こそしないものの、申告書作成で控除金額を記載する際の参考資料となります。併せて用意しておきましょう。

【記入例/入力例あり】住宅借入金等特別控除額の計算明細書の書き方(e-Tax入力項目)

画像:iStock.com/simarik

住宅ローン控除を受ける際の1年目の確定申告では、通常の申告書に加えて、住宅借入金等特別控除額の計算明細書を作成し、併せて提出する必要があります。

書類の書き方がわかれば、郵送・e-Taxどちらの提出方法にも対応可能です。記載する情報を確認し、スムーズに申告手続きを進めましょう。

住宅ローン控除の確定申告手続き(戸建て・マンション共通)

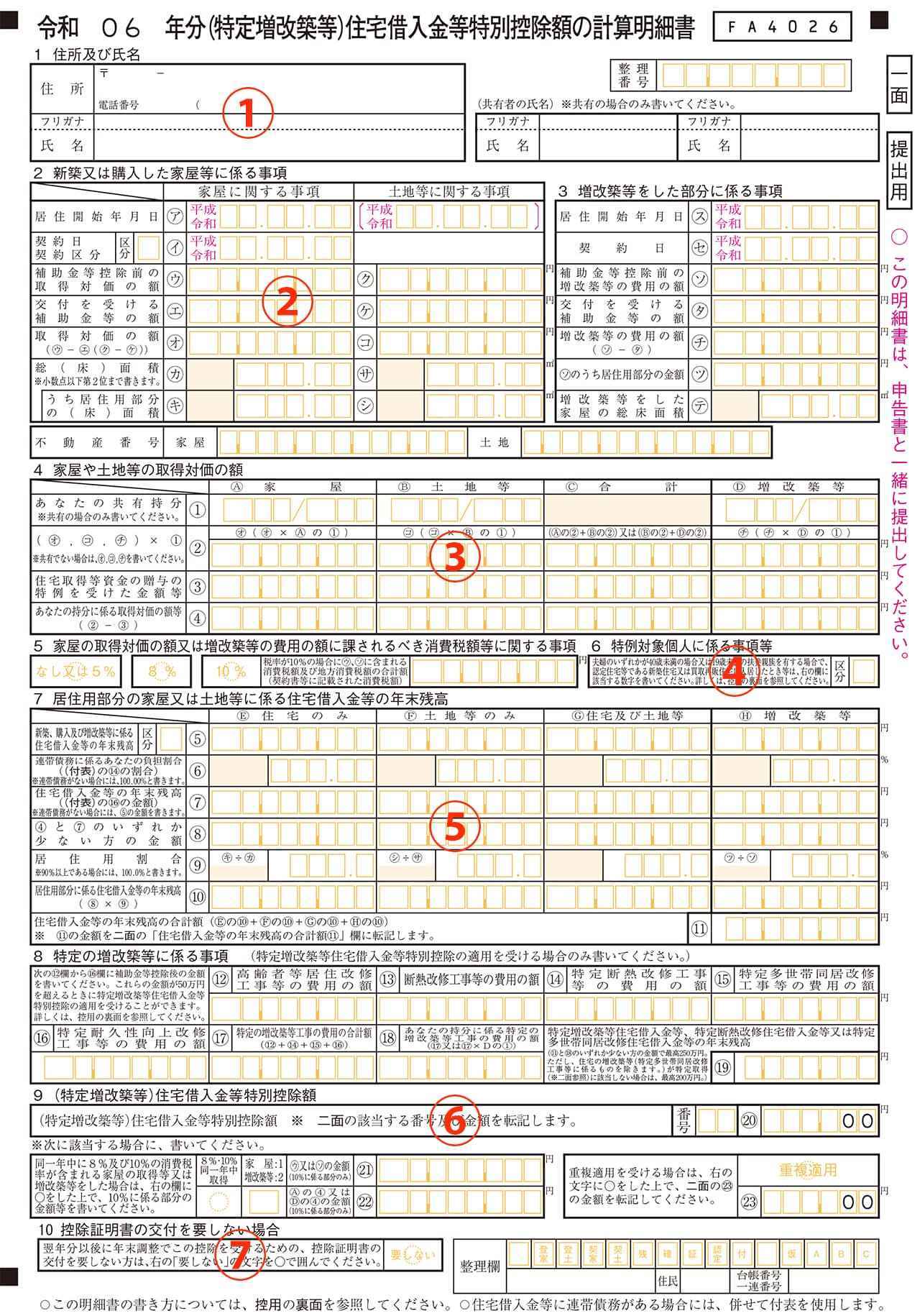

新しく住宅を購入・取得した場合には、「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成する必要があります。ここでは、その中でも特にわかりにくい項目を取り上げて解説します。

出典:国税庁「確定申告書等の様式・手引き等((特定増改築等)住宅借入金等特別控除額の計算明細書【令和6年分】)」

① 住所及び氏名

- 申告者本人の住所と氏名を記入する。

- 共有名義で不動産を取得している場合は「共有者の氏名」の欄に共有者の氏名を記載する。

② 新築又は購入した家屋等に係る事項

- 居住開始年月日に、住宅に住み始めた年月日を記入する。

- 不動産の取得対価の額や補助金額を記載する。

- 登記事項証明書にある床面積や不動産番号を家屋・土地ともに記載する。

③ 家屋や土地等の取得対価の額

- 共有名義の場合は共有持分の取得対価を記載する。

- 贈与資金を受けた場合は「住宅取得等資金の贈与の特例を受けた金額等」を記載する。

④ 特例対象個人に係る事項等

- 以下の①〜③のうち、①または②に該当する場合は「7」、③に該当する場合は「8」、両方に該当する場合は「9」を欄に記載する。

- ① 昭和60年1月2日以後に生まれて(年齢が40歳未満)、かつ、配偶者を有する方

- ② 昭和60年1月1日以前に生まれて(年齢が40歳以上)、かつ、昭和60年1月2日以後に生まれた(年齢が40歳未満)配偶者を有する方

- ③ 平成18年1月2日以後に生まれた(年齢が19歳未満)扶養親族を有する方

本人と配偶者の双方が40歳以上で、19歳未満の扶養親族もいない場合は、この欄への記入は不要です。

⑤居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

- 金融機関から送られる「住宅ローン残高証明書」に記載された年末残高を記載する。

- e-Taxを利用する場合は、マイナポータル連携で自動反映される。

⑥(特定増改築等)住宅借入金等特別控除額

- 控除額は「住宅ローン年末残高 × 控除率(0.7%)」で計算する。

- 「認定長期優良住宅」「ZEH水準省エネ住宅」など住宅の種類に合わせて計算し、控除上限を確認する。(控除上限額は書類の二面に記載)

- 控除期間は原則13年。省エネ基準を満たさない住宅は条件次第で10年。

- 控除額が所得税から控除しきれない場合は、住民税から控除される。

⑦ 控除証明書の交付を要しない場合

- 2年目以降の控除を年末調整で受けるための書類が必要ない場合は◯を囲むよう指示があるが、この欄は◯をつけないで進める。

特に注意したいのは「⑦控除証明書の交付を要しない場合」の欄です。ここに◯をつけてしまうと、2年目以降に年末調整で住宅ローン控除を受ける際に必要な「住宅借入金等特別控除証明書」が届かなくなってしまいます。この証明書は、2年目以降も控除を受けるために必要な書類です。通常は交付を「必要とする」ため、◯はつけないようにしましょう。

また、確定申告書は7年間保管が必要です。廃棄しないよう注意しましょう。

e-Taxでも、同項目を入力していけば書類の作成が可能です。登録方法を詳しく知りたい方は、国税庁のWebサイトの動画がわかりやすいので参考にしてみてください。

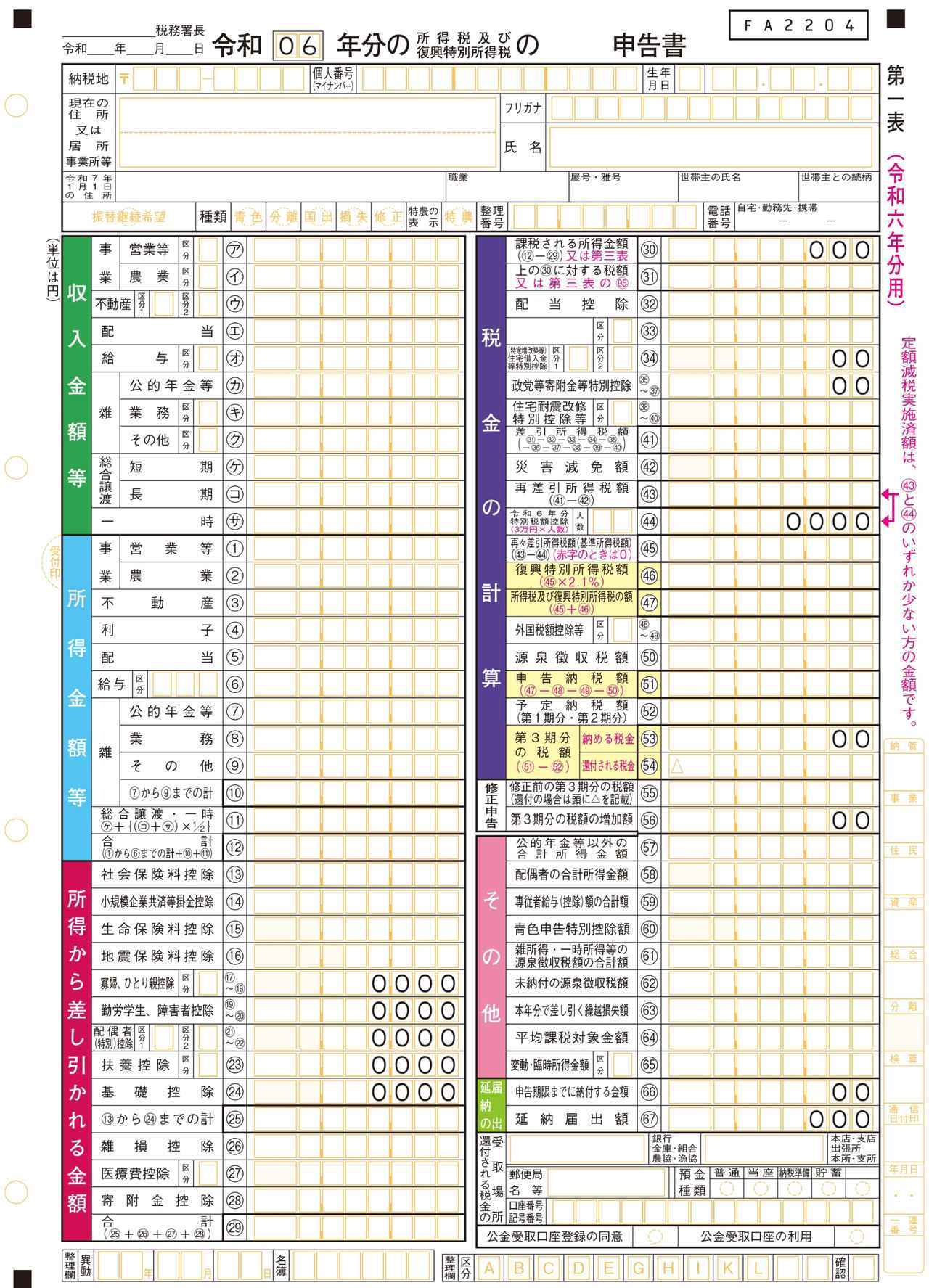

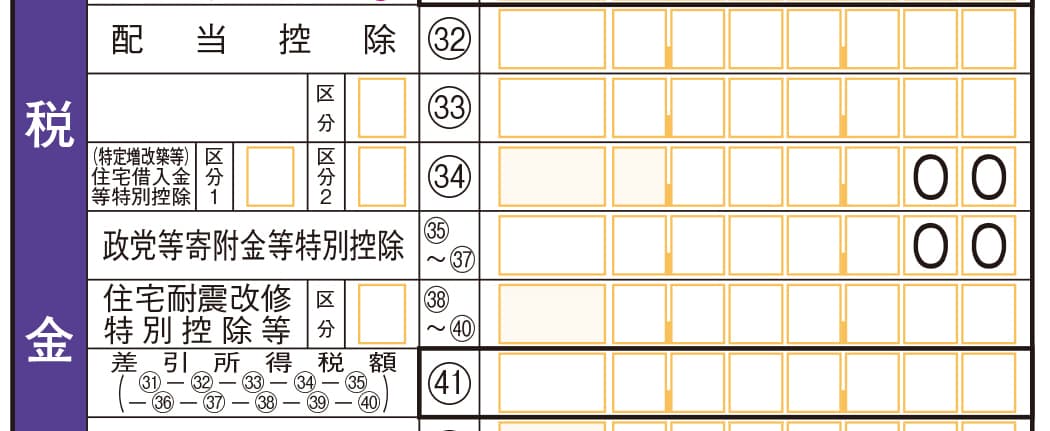

【補足】確定申告書の記入例

住宅ローンの確定申告は、通常どおり申告書の作成も必要です。「(特定増改築等)住宅借入金等特別控除額の計算明細書」で算出した控除額は、こちらの申告書第一表にも記載します。

出典:国税庁「確定申告書等の様式・手引き等(申告書第一表・第二表【令和6年分用】)」

控除額は「(特定増改築等)住宅借入金等特別控除」の欄に記載します。区分1の枠は、東日本大震災の被災者が住宅を再取得する場合に「7」を記載します。また、区分2は2年目以降の控除を受ける際になんらかの事情で確定申告が必要になった場合に「1」を記入するものなので、どちらも該当しないのであれば、基本的に何も書く必要はありません4)。

出典:国税庁「確定申告書等の様式・手引き等(申告書第一表・第二表【令和6年分用】)」

このほか、申告書には以下のような内容を記載します。基本的には、年末調整後に会社から受け取った源泉徴収票の内容をもとに記載すれば問題ありません。

- 収入金額等:給与や事業収入、株式の配当収入を記載する

- 所得金額等:収入金額から「所得から差し引かれる金額」を差し引いた金額を記載する

- 所得から差し引かれる金額:各種控除額を記載する

- 税金の計算:住宅ローン控除以外の税額控除額や源泉徴収税額、最終的な申告納税額、還付される金額などを記載する

申告書第二表のほうにも、所得の内訳や1年間で支払った生命保険料、扶養する親族の情報などを記載します。

必要な箇所の記載が終了すれば、書類は完成です。郵送またはオンラインで、税務署へ提出しましょう。

参考資料

記入/入力時のよくある疑問

書類の記入時や入力時に関する疑問として「土地代」や「消費税」の取り扱いがわからない方が多いでしょう。

土地代については、土地の取得後2年以内に住宅を新築し、以下の抵当権が設定されている場合に限り、控除対象となります。

- 金融機関等からの借入金に係る債権を担保するためのその家屋を目的とする抵当権

- その借入金に係る債務を保証する者のその保証に係る求償権を担保するためのその家屋を目的とする抵当権

- その借入金に係る債務の不履行により生じた損害をてん補することを約する保険契約を締結した保険者のそのてん補に係る求償権を担保するためのその家屋を目的とする抵当権

※抵当権:住宅ローンを借りる際に、金融機関が借主の不動産を担保として設定する権利。

土地のみを取得した場合や、土地の取得から2年以上経過した後に住宅を建てた場合、土地代は控除の対象外です。

また、消費税については控除の対象になります。租税特別措置法第41条で住宅の取得については消費税および地方消費税を含む額を控除限度額と定められているためです5)6)。

第十五項の控除限度額は、当該住宅の取得等で特別特定取得(前項に規定する特別特定取得をいう。次項及び第十九項において同じ。)に該当するものに係る対価の額又は費用の額から当該住宅の取得等に係る対価の額又は費用の額に含まれる消費税額及び地方消費税額の合計額に相当する額を控除した残額として政令で定める金額(当該金額が四千万円を超える場合には、四千万円)に二パーセントを乗じて計算した金額を三で除して計算した金額とする。

引用:e-Gov法令検索「租税特別措置法 第41条第17項」

初年度の申告で気をつけたい注意点

画像:iStock.com/Istockexstock

ローンで住宅を購入したとしても、そのあとの手続きミスや遅れにより、控除が受けられなくなる可能性があります。そうした事態を避けるために注意したいポイントを解説します。

よくある失敗例

よくある申告のミスとして、提出書類が足りていなかったり、申告期限を過ぎてしまったりするケースが考えられます。

提出書類については、添付する書類に注意が必要です。たとえば、登記事項証明書については建物だけでなく、土地のものも必要です。また、金融機関から届くローンの残高証明書は、金融機関によっては請求手続きをしないと送ってもらえないケースがあります。

確定申告の期限にも注意しましょう。確定申告は、例年2月16日から3月15日の間で行われます。期限を過ぎても、後述のように救済措置を使えますが、できる限り申告期限内に済ませるとよいでしょう。

期限を過ぎた場合の対応

確定申告の期限を過ぎてしまった場合、還付申告で住宅ローン控除の申告をしましょう。

還付申告は、入居翌年の1月1日から5年間、いつでも申告できます。通常の確定申告と同じように申告書を作成し、必要書類を添付して提出します。払い過ぎた税金を戻すための申告であり、延滞税などはかかりません。

ただし、できれば期限内に確定申告を済ませておきましょう。税務署によっては、申告様式だけ先に提出し、添付書類をあとから郵送するといった形でも受け付けてもらえる場合があります。

期限が近くなってきた際は、還付申告も考慮しつつ柔軟に対応するようにしましょう。

住宅ローン控除に関するよくある質問

画像:iStock.com/Seiya Tabuchi

住宅ローン控除の確定申告に関する質問・疑問をまとめました。申告時の参考にしてください。

ペアローンの場合、確定申告はどうする?

夫婦で住宅ローンを組むペアローンで住宅を購入した場合、夫婦それぞれで確定申告が必要です。2人とも住宅ローン控除を受けられるため、節税が期待できるでしょう。

一方、自身がローン契約者で、配偶者が連帯保証人となるケースでは、自身のみが住宅ローン控除の対象です。配偶者の確定申告は不要です。

ふるさと納税・医療費控除との併用はできる?

住宅ローン控除とふるさと納税・医療費控除の併用は可能です。ただし、ふるさと納税と併用する際は、どちらも税額控除であることから、税額によっては控除しきれない分が発生する可能性があります。

詳細は、以下の記事でも解説しています。

【関連記事】住宅ローン控除とふるさと納税の併用について、詳しくはコチラ

2年目以降の必要書類は?

2年目以降の住宅ローン控除は、年末調整で手続きします。必要書類は以下のとおりです。

- 給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

「給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除計算明細書」については、1年目の確定申告が終了したあとに、残りの年分がまとめられて税務署から送られてきます。金融機関から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」と、職場の年末調整書類と併せて、勤務先に提出しましょう。

住宅ローン控除の確定申告は家計を守る大切な手続き

住宅ローン控除の確定申告は、1年目だけ行う手続きですが、その後、数年にわたって控除を受けるための重要なステップです。控除を受けられれば税額が直接減るため、手元にいくらかお金が戻ってきて、家計にも安心が生まれます。

早いうちから書類の用意を始めて、スムーズに手続きができるよう備えておきましょう。