この記事では、ファイナンシャル・プランナーの高山一恵さん監修のもと、世帯年収1,500万円の世帯の割合のほか、家賃や住宅ローンなどの支出の目安などを解説します。併せて、世帯年収1,500万円の場合にもらえる児童手当や、保育料についてもご紹介します。

【注】この記事では、後述する厚生労働省の「国民生活基礎調査の概況」における「世帯の所得」、総務省の「家計調査報告」における「実収入」を、「世帯年収」と表現しています。会社員の場合、いわゆる「額面」と表現される金額に相当するものです。ただし、統計の集計上、事業所得や山林所得なども複合的に含まれるため、厳密には誤差がある点、それぞれの統計調査によって差がある点はご了承ください。

また、厚生労働省の「国民生活基礎調査」における所得金額は以下のように定義されています。

雇用者所得:世帯員が勤め先から支払いを受けた給料・賃金・賞与の合計金額(税金・社会保険料を含む)

事業所得:世帯員が事業によって得た収入から仕入原価や必要経費(税金・社会保険料を除く)を差し引いた金額

※この記事は2022年11月16日に公開した内容を最新情報に更新しています。

この記事の監修者

高山 一恵(たかやま かずえ)

ファイナンシャル・プランナー(CFP)/Money&You取締役。

中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを創業、10年間取締役を務め退任。その後現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)、「50代から考えるお金の減らし方」(成美堂出版)など書籍100冊、累計180万部超。1級FP技能士。住宅ローンアドバイザー。

世帯年収1,500万〜1,600万円未満の割合は全体の0.8%

画像:iStock.com/west

厚生労働省の統計データ「2024年 国民生活基礎調査の概況」によると、2023年(1月1日〜12月31日まで1年間)の日本全国の世帯年収の平均額(1世帯当たりの平均所得金額)は536万円です1)。この金額は、単身世帯、共働き世帯や母子世帯・父子世帯、高齢者世帯など、様々な家族構成の平均です。

この調査において、世帯年収1,500万~1,600万円未満の割合は、全世帯の0.8%です1)。

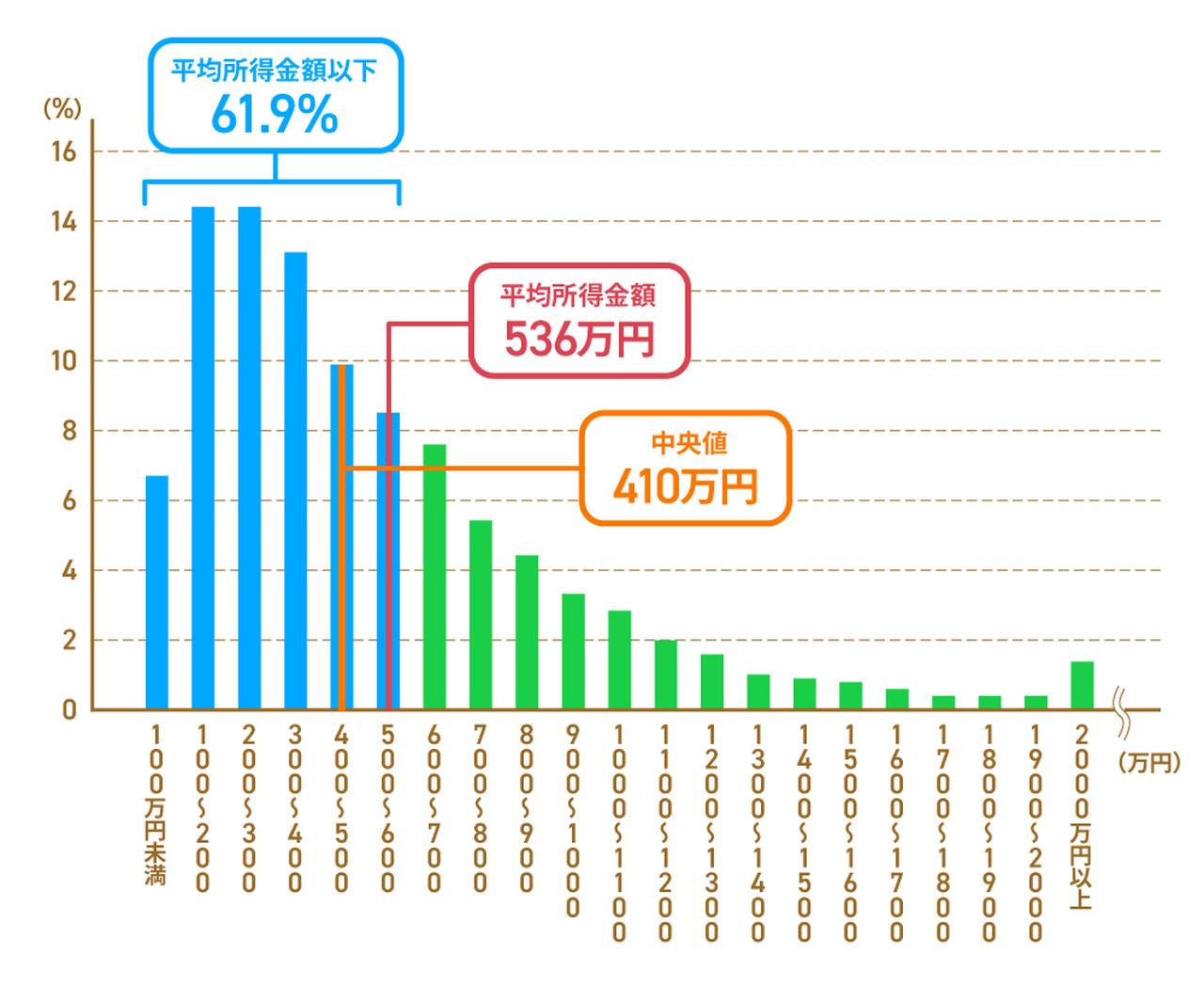

〈図〉世帯年収別の世帯数の分布

グラフを見ると、平均額である536万円を全体の半数以上が下回っており、世帯年収が1,500万円を超える世帯は非常に少ないことがわかります。

また、世帯年収1,500万円にはやや届かない「1,000万〜1,100万円未満」の割合は2.8%、「2,000万円以上」は1.4%となっています。

なお、以下の記事では、各世帯年収の割合や、その世帯年収に合った支出割合などについて、解説しています。住宅ローンの適正額などもご紹介しているので、気になる人はぜひチェックしてみてください。

【関連記事】世帯年収の平均額は536万円! 年代・家族構成別・地域の平均額について、詳しくはコチラ

【関連記事】世帯年収800万円の家庭における、適正な支出額について、詳しくはコチラ

【関連記事】世帯年収1,000万円の家庭における、適正な支出額について、詳しくはコチラ

共働き世帯の割合

前述でご紹介したのは、すべての世帯年収1,500万〜1,600万円未満の世帯の割合です。しかし、世帯によって有業者(働いている人)の数は異なるものです。では、世帯年収が1,500万円を超える世帯のうち、共働き世帯の割合はどれくらいなのでしょうか?

総務省が発表している「家計調査報告(貯蓄・負債編)」2)によると、二人以上世帯のうち、世帯年収1,500万円以上の勤労世帯の女性有業率は72%です2)。そのため、7割ほどの世帯が共働きだと考えられるでしょう。

片働き世帯の割合

一方、片働き世帯の割合は、上記の割合の逆で3割程度だと考えられます。専業主夫のいる世帯もありますが、そこまで多くないため、概算としては影響のない範囲でしょう。

世帯年収1,500万円の税金負担・手取りはいくら?

画像:iStock.com/Yusuke Ide

世帯年収1,500万円の世帯の場合、税負担はいくらくらいになるのでしょうか。また、実際に手元に入る手取り額も把握しておきましょう。

なお、各種税金や手取り額は家族構成や各控除額などの様々な要素によって変動するため、ここではあくまでも目安の金額としてご承知おきください。

世帯年収1,500万円の所得税

「所得税」は、所得が高くなるほど税率も高くなります。ただし、世帯年収1,500万円といっても、共働き・片働きの場合で大きく異なります。

たとえば、会社員夫婦のケースで確認してみましょう。

- 片働きで年収1,500万円:183万6,600円

- 共働きで年収750万円ずつ:36万1,500円 × 2人=72万3,000円

その差額は約110万円にも上ります。

まずは片働きで年収1,500万円の場合を見てみましょう。

【所得税額の求め方|基本の計算式】

所得税はつぎの計算式で求められます。

<所得税額を求める計算式>

所得税額 = 課税所得額 × 税率 - 税額控除額

まずは「課税所得額」を算出します。「課税所得額」とは、税金をかけるための最終的な所得のことです。年収(=収入金額)から、給与所得控除・社会保険料控除・基礎控除などの各種控除を差し引いたあとの金額が、この「課税所得」にあたります。

年収(収入金額)− 給与所得控除 − 社会保険料控除 − 基礎控除など

= 課税所得額(←ここに税率がかかる)

つまり、税率をかけて実際の税金を求めるための基礎となる金額が「課税所得額」なのです。以下で詳しく見ていきましょう。

ステップ①給与所得控除を差し引く

年収1,500万円の給与所得控除額(令和7年分)は、以下の式で求められます3)。なお、年収850万円以上の場合、給与所得控除額は一律195万円です。

給与所得控除 = 1,500万円 − 195万円 = 1,305万円

ステップ②社会保険料控除を差し引く(概算)

年収の15%程度が目安とされており、以下は概算となります。

社会保険料控除 ≒ 225万円

ステップ③基礎控除などを差し引く

2025年(令和7年)以降、基礎控除は所得に応じて変動します4)。年収1,500万円の場合、給与所得控除で195万円、社会保険料控除で225万円差し引かれるため、所得は1,080万円になります。所得1,080万円であれば58万円です4)。なお、基礎控除は段階的に縮小され、所得が2,350万円を超えると48万円、2,400万円を超えると32万円に減額されます。ここでは、扶養控除などは加味せず、基礎控除のみで試算しています。

ステップ④課税所得・所得税額の算出

①~③までの控除をもとに、課税所得額は以下のように求められます。

課税所得額 = 1,500万円 −(給与所得控除195万円 + 社会保険料控除225万円 + その他控除58万円)

= 1,500万円 − 478万円

= 1,022万円

この課税所得に対し、適用される所得税率は33%、控除額は153万6,000円です5)。

〈片働きで年収1,500万円の場合の所得税〉

所得税 = 1,022万円 × 33% − 153万6,000円

= 337万2,600円 − 153万6,000円

= 183万6,600円

一方、夫婦それぞれが年収750万円の場合は、控除の影響が大きくなり、1人あたりの課税所得が下がります。

〈共働きで年収750万円ずつの場合の所得税〉

給与所得控除:750万円 × 10% + 110万円 = 185万円

社会保険料控除:750万円 × 15% = 112万5,000円

基礎控除:58万円(令和7年度)

750万円 − 185万円 − 112万5,000円 − 58万円 = 394万5,000円

この課税所得に対して、適用される税率は20%、控除額は42万7,500円です。

394万5,000円 × 20% − 42万7,500円

= 36万1,500円

結果として、1人あたりの所得税額はおよそ36万1,500円、夫婦2人合計でも72万3,000円と、片働きと比べて大幅に軽減されます。

世帯年収1,500万円の住民税

画像:iStock.com/shih-wei

つぎに、住民税について見ていきますが、こちらも共働きより片働きのほうが多くなります。

- 片働きで年収1,500万円:104万2,000円

- 共働きで年収750万円ずつ:41万4,500円 × 2人 = 82万9,000円

その差額は約21万円になります。なぜ差が出るのか、計算式とともに見ていきましょう。

<住民税額を求める計算式>

住民税額 = 所得割額 + 均等割額

住民税額は「所得割額」と「均等割額」という2つで決まります。所得割は収入に応じて課税されるもので、均等割は一定以上の所得がある場合に均等に課税されます。

所得割は、課税所得額に税率10%(区市町村民税・道府県民税・都民税含む)を掛けて算出します6)。なお、住民税の基礎控除は年収にかかわらず43万円となっています。一方、均等割も年収にかかわらず、一律5,000円です。

ここでは、片働きの会社員で年収1,000万円の人を例に、住民税の計算をしてみます。

〈表〉所得割額(片働きで年収1,500万円の場合)

| 控除の種類 | 控除額 |

|---|---|

| 給与所得控除 | 195万円(年収850万円超の定額) |

| 社会保険料控除 | 225万円(年収の約15%前後が社会保険料として引かれるのが一般的) |

| 基礎控除(住民税) | 43万円(令和3年度以降から全国一律) |

なお、均等割は5,000円です。

年収1,500万円で給与所得控除が195万円、社会保険料控除が225万円とした場合、所得割と均等割はつぎのように計算します。

- 所得割:(1500万円 - 195万円 - 225万円 - 43万円 ) × 10% = 103万7,000円

- 均等割:5,000円

- 合計:103万7,000円 + 5,000円 = 104万2,000円

したがって、片働きで年収1,500万円の場合の住民税は、104万2,000円となるのです。

一方、共働きで年収750万円ずつの場合も同様の計算を行います。

〈表〉所得割額(共働きで年収750万円ずつの場合)

| 控除の種類 | 控除額 |

|---|---|

| 給与所得控除 | 185万円(750万円 × 10% + 110万円) |

| 社会保険料控除 | 112万5,000円(年収の約15%前後が社会保険料として引かれるのが一般的) |

| 基礎控除(住民税) | 43万円(令和3年度以降から全国一律43万円) |

なお、均等割は5,000円です。

- 所得割:(750万円 − 185万円 − 112万5,000円 − 43万円) × 10% = 40万9,500円

- 均等割:5,000円

- 合計:40万9,500円 + 5,000円 = 41万4,500円

2人分を合わせて82万9,000円となります。片働きの104万2,000円と比べて、約21万円の差があることになります。

参考資料

世帯年収1,500万円の社会保険料

画像:iStock.com/Yusuke Ide

勤務先の所在都道府県によって異なりますが、社会保険料は年収による大きな変動はありません。前述の「所得税」で少し触れましたが、健康保険、厚生年金保険、介護保険、雇用保険、労災保険などを含めた社会保険料は、年収の約15%にあたります。

つまり、世帯年収1,500万円の場合は、225万円と考えておきましょう。

なお、年収がいくらであっても、厚生年金保険料率は18.3%で固定されており、会社負担分を除く9.15%が、毎月の給与から天引きされます。

また、健康保険料率は勤務先の所在都道府県によって異なります。東京都は、介護保険第2号被保険者に該当しない場合は9.91%、介護保険第2号被保険者に該当する場合は11.50%となります7)。なお、健康保険料も会社と折半されるため、この半分を個人が負担することになります。

健康保険料は標準報酬月額139万円以上、厚生年金保険料は標準報酬月額65万円以上で上限に達し、それ以降は一律となります。月々の健康保険料は6万8,874~7万9,925円(年間82万6,488~95万9,100円)、厚生年金は5万9,475円(年間71万3,700円)が上限となるため、上記の金額が割り出されています。

世帯年収1,500万円の手取り額

家賃などの生活費の目安を把握する際は、世帯年収だけでなく「手取り額」も知ることが大切です。

前述でご紹介した所得税、住民税、社会保険料を差し引いて、共働きと片働きの場合で見てみましょう。

たとえば、片働きで年収1,500万円の場合は約987万円、共働きで年収750万円ずつの場合の手取り額は約1,120万円が目安となり、約133万円もの差が生まれます。

〈片働きで年収1,500万円の場合〉

手取り = 1,500万円 − 183万6,600円(所得税)− 104万2,000円(住民税)− 225万円(社会保険料)

≒ 987万円

〈共働きで年収750万円ずつの場合〉

1人分の手取りはつぎのように計算されます。

手取り(1人分)= 750万円 − 36万1,500円(所得税) − 41万4,500円(住民税) − 112万5,000円(社会保険料)

≒ 560万円

560万円 × 2人分 ≒ 1,120万円

なお、家族構成などによって実際の手取り額は変動します。あくまでも参考値であることはご理解ください。

世帯年収1,500万円の場合、生活にかけられる金額とは?

画像:iStock.com/kokoroyuki

世帯年収が1,500万円の場合、どれくらいの生活水準で暮らすことができるのでしょうか。

ここでは、世帯年収1,500万円の手取り額をもとに、家賃・食費の適正額の目安を見ていきましょう。また、貯蓄の平均額についても解説します。

世帯年収1,500万円の家賃の適正額

家賃は、手取り額の20~25%に収まる金額が理想といわれています。

前述どおり、共働きと片働きで手取り額が異なり、共働きで年収750万円ずつの場合の手取り額は約1,120万円、片働きで年収1,500万円の場合は約987万円が目安です。

したがって、1年間に支払う家賃の適正額はつぎのように算出できます。

〈表〉家賃の適正額(手取りの20〜25%の場合)

| 項目 | 家賃の適正額 | |

|---|---|---|

| 年額 | 月額 | |

| 片働きの場合 (手取り987万円) | 197万4,000円~246万8,000円 | 約16万5,000円~約20万6,000円 |

| 共働きの場合 (手取り1,120万円) | 224万円~280万円 | 約18万7,000円~約23万3,000円 |

現在支払っている家賃を年間支払い額に換算して、適正かどうかを確認してみましょう。

●子どものいない家庭の場合

年収の手取り額の20~25%に収まる家賃は、家計にある程度の余裕を持たせるための目安です。そのため、子どものいない家庭の場合は子育て費がかからないので、「手取り額の30%まで」というように、少し家賃の金額を上乗せしてもいいかもしれません。

たとえば手取り額の25~30%にした場合、1年間に支払う家賃の目安はつぎのように算出できます。

〈表〉家賃の適正額(手取りの25〜30%の場合)

| 項目 | 家賃の適正額 | |

|---|---|---|

| 年額 | 月額 | |

| 片働きの場合 (手取り987万円) | 246万8,000円~296万1,000円 | 約20万6,000円~約24万7,000円 |

| 共働きの場合 (手取り1,120万円) | 280万円~336万円 | 約23万3,000円~約28万円 |

世帯年収1,500万円の食費の適正額

画像:iStock.com/kazoka30

食費の適正額の目安は、手取り額に対して15%程度といわれています。したがって、1年間に支払う食費の適正額はつぎのように算出できます。

〈表〉食費の適正額(手取りの15%の場合)

| 項目 | 食費の適正額 | |

|---|---|---|

| 年額 | 月額 | |

| 片働きの場合 (手取り987万円) | 148万円 | 約12万3,000円 |

| 共働きの場合 (手取り1,120万円) | 168万円 | 約14万円 |

●子どものいない家庭の場合

子どものいない家庭の場合は、家賃と同様に、食費を少し上乗せしても家計に余裕を持たせられるかもしれません。たとえば手取り額の20%程度にした場合、年間および月間の食費の目安はつぎのように算出できます。

〈表〉食費の適正額(手取りの20%の場合)

| 項目 | 食費の適正額 | |

|---|---|---|

| 年額 | 月額 | |

| 片働きの場合 (手取り987万円) | 197万4,000円 | 約16万5,000円 |

| 共働きの場合 (手取り1,120万円) | 224万円 | 約18万7,000円 |

世帯年収1,500万円の貯蓄の平均額

画像:iStock.com/takasuu

総務省による「家計調査報告(貯蓄・負債編)」を見ると、二人以上世帯の平均貯蓄額は1,984万円8)。一方、世帯年収1,500万円以上の勤労世帯の貯蓄平均額は3,881万円となっています2)。

世帯年収1,500万円で組める住宅ローンの目安額とは?

住宅ローンの返済額は、家賃と同様で手取り額の20〜25%に収まる金額に設定すると、家計を圧迫しすぎることなく返済しやすいといわれています。

したがって、世帯年収が1,500万円の場合、片働きで手取りが987万円程度なら年間197万4,000円〜246万7,500円以内、共働きで手取りが1,120万円程度なら年間224万円〜280万円以内に収まるように設定できれば、無理なく返済していける可能性が高いでしょう。

なお、金融機関の提供する住宅ローンは、年収に対する年間返済額の割合である「返済負担率」の上限が定められており、年収に対して25~35%程度で設定されているのが一般的です。

この返済比率にはマイカーローンやクレジットカードのリボ払い、スマホの分割払いなども含まれていて、住宅ローンのほかにも借入れがある場合、それらも含めて返済比率を計算する必要があります。

つまり、借入れが多いほど返済比率も上がり、住宅ローンの借入額の上限が少なくなってしまうのです。また、住宅ローンだけで上限いっぱいまで借りてしまうと、完済するまでほかの借入れができなくなってしまう点には注意が必要です。

【関連記事】住宅ローンの確定申告の方法は?手続きの流れや必要書類について、詳しくはコチラ

世帯年収1,500万円でもらえる児童手当はいくら?

画像:iStock.com/chachamal

児童手当とは、中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している人を対象とした子育て支援制度です。支給額は以下のとおりです9)。

〈表〉児童手当の金額

| 児童の年齢 | 児童手当の額(1人あたりの月額) |

|---|---|

| 3歳未満 | 一律1万5,000円 |

| 3歳以上 小学校修了前 | 1万円 (第3子以降は3万円) |

| 中学生 | 一律1万円 |

かつては児童手当の受給には所得制限が設けられていましたが、2024年10月からは撤廃されました。

これまでは所得金額に応じて受給できる児童手当の金額が制限されていたり支給されなかったりしましたが、2024年10月からは所得金額にかかわらず1万〜3万円が支給されます。

そのため、年収1,500万円であっても、3歳未満の子どもがいれば1万5,000円が、3歳〜小学校修了前までの子どもがいれば1万〜3万円が、中学生以上の子どもがいれば1万円が受け取れるのです。

参考資料

世帯年収1,500万円の保育料はいくら?

画像:iStock.com/Weekend Images Inc.

世帯年収1,500万円の場合、保育料はいくらくらいかかるのでしょうか。幼児教育・保育無償化制度と併せて見ていきましょう。

なお、実際の保育料は家庭によって異なるため、ここでご紹介するのはあくまで金額の目安となります。

幼児教育・保育無償化制度とは

「幼児教育・保育無償化制度」とは、幼稚園、保育所、認定こども園などを利用する3~5歳児クラスの子どもと、住民税非課税世帯の0~2歳児クラスの子どもの利用料が無料となる制度です10)。

認可外保育施設等を利用する場合、3~5歳の子どもは月額3万7,000円まで、0~2歳の住民税非課税世帯の子どもは月額4万2,000円までの利用料が無料になります。

なお、東京都については、令和7年9月1日より年齢や所得にかかわらず認可保育所などの利用料が無料となっています11)。

年収1,500万円の場合、保育料をシミュレーション

保育料は世帯収入に応じた住民税の納付額をもとに自治体が決めています。年収1,500万円の場合の保育料を以下の条件でシミュレーションしてみましょう。

【神奈川県綾瀬市・夫婦共働き世帯・第一子を一般的な認可保育園に通わせる場合】

月々の保育料の目安は、以下となります12)。

- 0歳児クラス:6万7,000円

- 1~2歳児クラス:6万7,000円

- 3歳児クラス以上:0円

0~2歳児クラスに通わせる場合、毎月7万円程度の保育料がかかることがわかります。

満3歳未満の子どもの保育料は家庭により異なる

保育園は、年収そのものよりも、親の働き方などの家庭状況も踏まえて選ぶ必要があります。また、0~2歳児の保育料は、世帯収入や家庭状況、お住まいの自治体、保育時間によって変動します。

自身の家庭状況に合わせて保育料をシミュレーションしたり、保育園を選んだりすることが大切です。

世帯年収1,500万円だと税負担も大きい! 支出が適正か確認してみましょう

画像:iStock.com/itakayuki

世帯年収が1,500万円に達すると、各種税金や社会保険料の負担も大きくなります。

家計を見直す際は、世帯年収や実際の手取り額を踏まえて、家賃や食費、ローンなどの金額が適正かどうかをチェックしてみましょう。

【関連記事】世帯年収の平均額は536万円! 年代・家族構成別・地域の平均額について、詳しくはコチラ