※この記事はPRを含みます。

クレジットカードの中には、支払いに利用すると金額の数%に相当するポイントが得られるものがあります。

獲得したポイントは現金のように商品購入時に使用できたり、決済サービスでの利用や付帯特典との交換、更に使いやすい他社ポイントやマイルと交換可能です。

支払い金額の内、どれだけのポイントが獲得できるか示す割合を「還元率」と言い、還元率が高ければ高いほど得られるポイントも多くなります。

そのため、「還元率の高いクレジットカードを探している」「クレジットカード払いでポイントをたくさん貯めたい」とお考えの方は多いでしょう。

しかし、多くのクレジットカードが発行されているため、どれを選べばいいか迷う方は多いでしょう。

他にも、クレジットカードの還元率を更に高める方法を覚えることで、より多くのポイントを獲得できるようになるはずです。

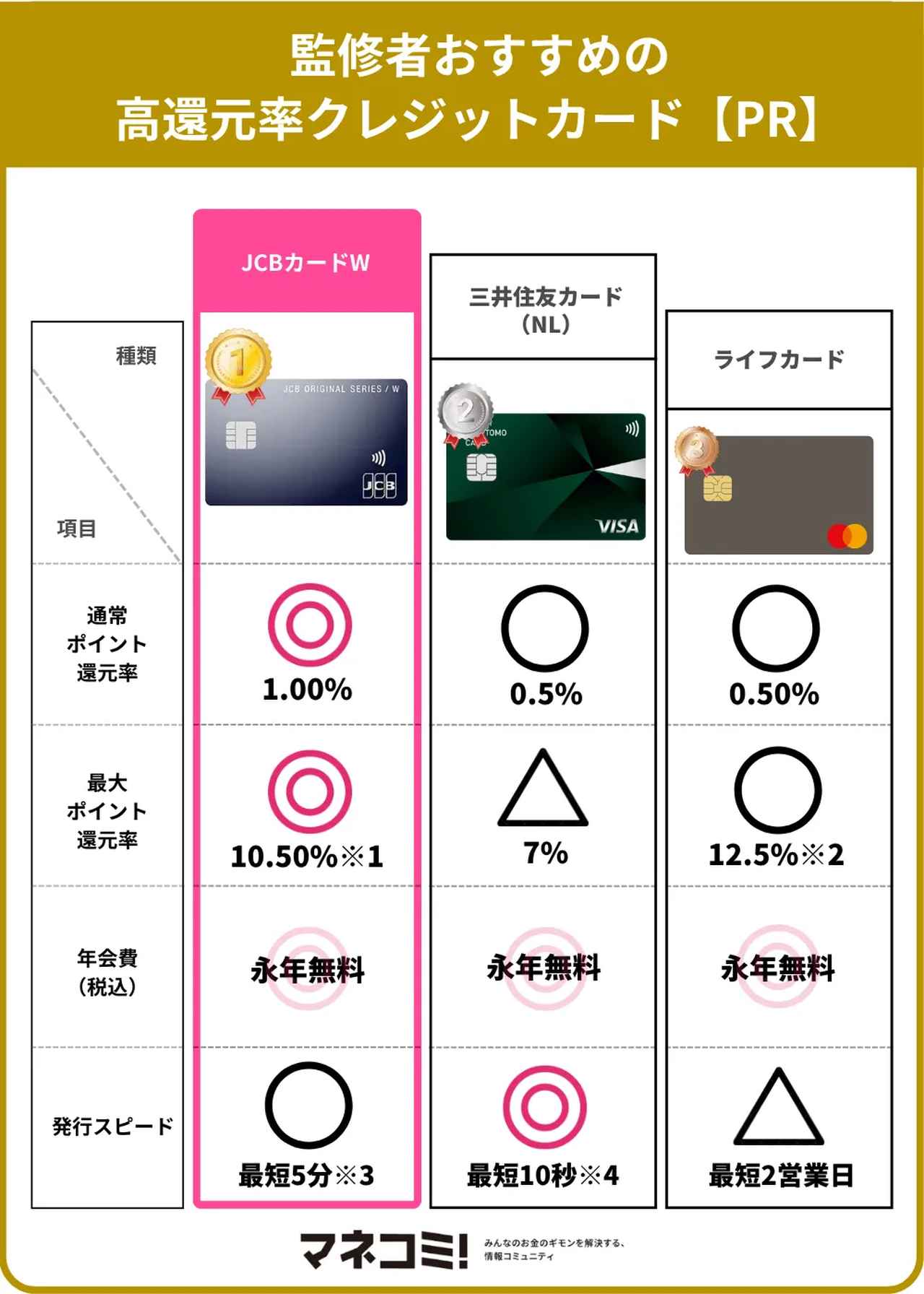

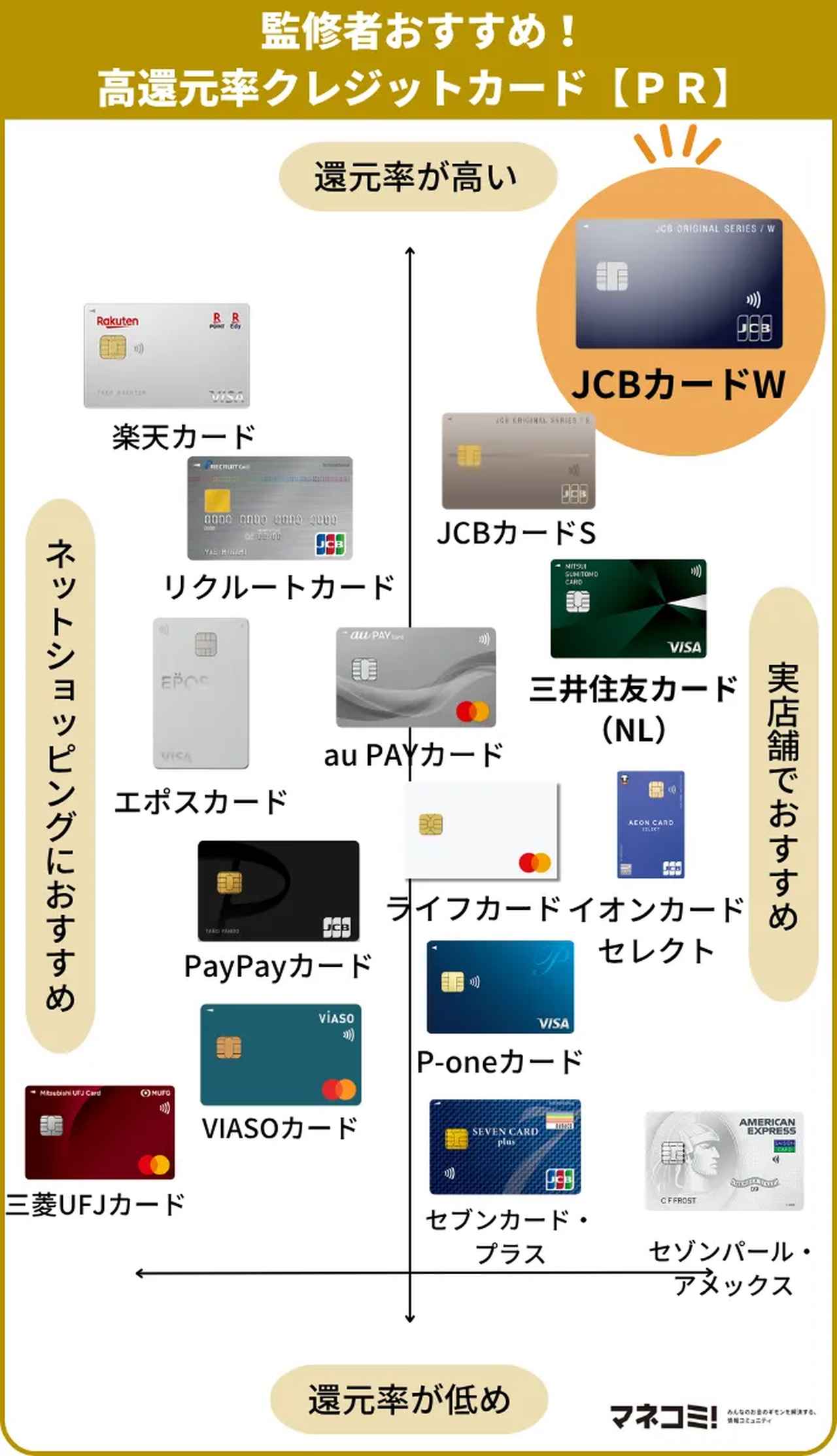

そこでこの記事では、本サイト監修者による高還元率のクレジットカードおすすめ18枚を比較して紹介します。また還元率が高いクレジットカードランキングTOP3もお伝えしますのでご参考ください。

この記事を読むことで、あなたに合った最適なクレジットカードを見つけられるでしょう。

各商品・サービスの詳細については、各商品・サービスの公式ホームページにてご確認ください。

高還元率のクレジットカードおすすめ20枚【PR】

数あるクレジットカードの中で、ポイント還元率の高さが際立つカードをそれぞれ紹介していきます。

ポイント還元率以外にもそれぞれのクレジットカードに特色があるので、どのカードが自分に適しているか見極めてみましょう。

特にポイントの利用範囲は、獲得したポイントをどう使うかに直結する内容ですので、欠かさず確認しましょう。

JCB CARD W

- 18~39歳入会限定のクレジットカード

- パートナー店で利用すれば最大でポイント21倍!

- 最短5分※1でカード番号が発行できる

JCB CARD Wは、18~39歳入会限定の高還元率クレジットカード。JCBが発行する一般的なクレジットカードでは1,000円(税込)ごとに1ポイントが還元されますが、JCB CARD Wなら常にポイントが2倍。200円(税込)ごとに2ポイントのJ-POINTが貯まります。

さらにセブン‐イレブンやAmazonなどのパートナー店で利用すると、ポイント還元率がアップ。とくにスターバックスでは最大21倍のポイントが貯まるので、とてもお得です。

ポイント還元率だけでなく、JCB CARD Wはセキュリティ面でも優れています。不正検知システムや本人認証サービスを備えており、安全に利用が可能。希望によりカード番号が印字されていないナンバーレスカードも選べるので、盗み見の心配もありません。

またカードの利用通知やアラート設定が可能で、使いすぎを防ぐことができます。

年会費は永年無料で、カード番号は最短5分で発行可能※3。カード受け取り前でもアプリを利用してスピーディーかつ手軽に決済に使用できる点で、このカードは本サイト監修者からもおすすめです。

一度入会すれば、40歳以降も継続利用できるので、対象者は早めに入会しておくとよいでしょう。

| 還元率 | 1.00%〜10.50%※1 |

| 年会費 | 無料 |

| ポイント名 | J-POINT |

| 通常の付与レート | 1,000円(税込)で2ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイント など |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | J-POINTモール |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 18歳以上~39歳以下で、ご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。 |

出典:JCB CARD W

三井住友カード(NL)

- 対象のコンビニ・飲食店で最大7%ポイント還元

- 家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元※5

- 最短10秒の即時発行が可能 ※4

三井住友カード(NL)は、年会費永年無料で利用できるクレジットカード。

一切の特典付与がない状態の基本還元率は0.5%ですが、スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払えば、最大7%ポイント還元※5です。

さらに「家族ポイント」に登録をして、対象店舗でカード支払いをした場合、利用金額200円(税込)につき、家族の人数分ポイントが還元されます。家族ポイントは、最大+5%還元※6が可能。

三井住友カード(NL)は、その他にもVポイントアッププログラムを実施しており、利用すれば最大+8%の還元※7が受けられます。

つまり通常の0.5%の還元に加え、タッチ決済6.5%、家族ポイント5%、Vポイントアッププログラム8%の還元を合わせると、最大で合計20%の還元※8を受けることが可能です。

最短10秒でカード番号の即時発行※4が可能なので、実物のカードが届く前に決済機能が利用できますよ。

| 還元率 | 0.5%〜7% |

| 年会費 | 永年無料 |

| ポイント名 | Vポイント |

| 通常の付与レート | 200円(税込)で1ポイント |

| 交換可能ポイント | nanacoポイント WAONポイント ベルメゾンポイントなど |

| 交換可能マイル | ANAマイル |

| ポイントモール | ポイントUPモール |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 満18歳以上の方(高校生の方を除く) |

出典:三井住友カード(NL)

ライフカード

- 入会後1年間はポイントが1.5倍

- 誕生月の利用時はポイントが3倍

- プログラム達成で最大15,000円のキャッシュバック

ライフカードは、通常0.5%のポイント還元が受けられるクレジットカードです。ポイントアッププログラムが充実しており、入会初年度はポイントが1.5倍、また誕生月はポイントが3倍になります。

さらにライフカードでは利用額に応じてポイントが増えるステージ制を導入。利用額が多いほどポイントが増え、上位ステージの「プレミアムステージ」では最大2倍のポイント還元です。

また会員限定ショッピングモールサイトの「L-Mall」を提供しており、サイトを通じてショッピングをすると、最大で25倍のポイントがもらえます。

現在、キャッシュバックキャンペーンを実施中です。

新規入会プログラム条件の達成で最大10,000円のキャッシュバックが、Apple Pay/ Google Pay™や所定のサブスクの利用で最大5,000円のキャッシュバックが受けられます。

家族カードも一般カードであれば無料で作成できるので、家族全員でお得にポイントを貯めることができますよ。

| 還元率 | 0.5%〜12.5%※2 |

| 年会費 | 無料 |

| ポイント名 | LIFEサンクスポイント |

| 通常の付与レート | 1,000円で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイントなど |

| 交換可能マイル | ANAマイル |

| ポイントモール | L-Mall |

| ポイントの有効期限 | 5年間 |

| 入会資格 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

出典:ライフカード

エポスカード

- 400以上のショップがあるポイントアップサイトで最大30倍のポイント

- 10,000店舗で優待が受けられる

- タッチ決済機能でスピーディーに支払いができる

エポスカードは、マルイグループが発行するクレジットカードです。

一切の特典付与がない状態の基本還元率は0.5%ですが、ポイントアップサイト「EPOSポイントUPサイト(たまるマーケット)」を利用すると、400以上の人気ショップで最大30倍の高還元率ポイントを獲得できます。

エポスカードはショッピングやエンタメを楽しむ方向けのカードで、美容院やネイルサロン・飲食店・カラオケ・遊園地など10,000店舗以上で優待が受けることが可能です。

また年に4回開催されているマルイのバーゲン「マルコとマルオの10%オフ」でエポスカードを使用すれば、10%OFFで買い物ができます。

エポスカードはタッチ決済機能が搭載されており、支払い時にサインや暗証番号が不要。スピーディーに決済を済ませることができます。

WEBから新規入会をすれば2,000円相当のエポスポイント、またはクーポンがプレゼントされますよ。

| 還元率 | 0.5%〜15.0% |

| 年会費 | 無料 |

| ポイント名 | エポスポイント |

| 通常の付与レート | 200円で1ポイント |

| 交換可能ポイント | Pontaポイント dポイント ANA SKY コイン |

| 交換可能マイル | ANAマイル JALマイル |

| ポイントモール | EPOSポイントUPサイト |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 満18歳以上の方で、日本国内に移住している方(高校生の方を除く) |

出典:エポスカード

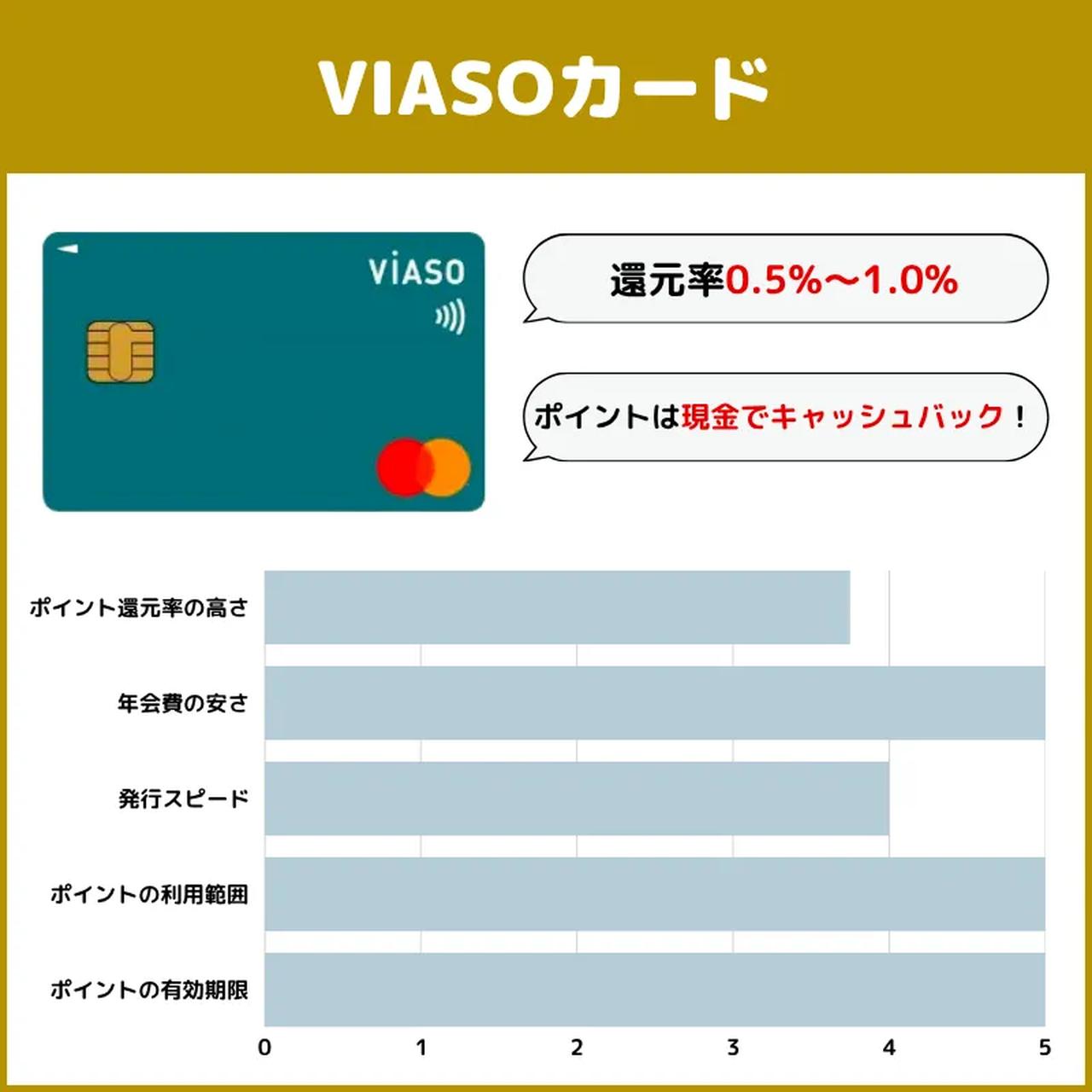

VIASOカード

- 携帯・インターネット・ETCでポイント2倍

- 貯まったポイントが自動でキャッシュバック

- 新規入会特典で最大10,000円キャッシュバック※9

VIASOカードは三菱UFJニコスが発行しているクレジットカードです。当カードはポイントを貯めやすい仕組みが特徴で、携帯電話料金やインターネット料金、ETC利用などの日常的な支払いでポイントが2倍になります。

生活費の支払いにVIASOカードを使うことで、効率よくポイントを貯めることが可能です。

またVIASOカード最大の特徴は、オートキャッシュバック機能が搭載されていることです。貯まったポイントは面倒な手続きなしに自動でキャッシュバックされるので、ポイントを無駄にする心配がなく、ポイントの有効期限切れのリスクもありません。

さらに、「POINT名人.com」という特設サイトを経由してECショップで買い物をすると、店舗ごとに設定されたボーナスポイントを獲得できます。これにより、さらに多くのポイントを効率的に貯めることができます。

現在、新規入会特典として最大で10,000円のキャッシュバックキャンペーン※9を実施中ですよ。

| 還元率 | 0.5%〜1.0% |

| 年会費 | 無料 |

| ポイント名 | VIASOポイント |

| 通常の付与レート | 1,000円で5ポイント |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| ポイントモール | POINT名人.com |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 18歳以上で本人または配偶者に安定した収入のある方。(高校生除く) |

出典:VIASOカード

JCBカードS

- パートナー店で利用でポイント最大20倍アップ

- 年会費・家族カード・ETCカードすべて無料

- 新規入会&条件達成で最大45,000円キャッシュバックキャンペーン実施中

(2025年11月4日~2026年1月12日まで) ※10

JCBカードSは年会費無料のクレジットカード。家族カードやETCカードも無料で発行できるため、家族全員で利用するとよりお得になります。年会費無料でありながら、優待サービスが充実しており、付帯保険も手厚いのが特徴です。

「JCB カード S 優待 クラブオフ」を利用すれば、国内外20万ヵ所以上で最大80%OFFの割引を受けることができます。旅行やレジャー、レストランなど、さまざまな場面でお得に楽しむことができます。

ポイント還元率も高く、通常のJCBカードと同様に、Amazonやセブン‐イレブン、スターバックスなどのパートナー店で使用すれば、最大で20倍のポイントを貯めることが可能です。

さらに、前年の利用金額に応じてポイントアップ特典を受けられる「JCB STAR MEMBERS」というサービスもあります。このサービスを利用すれば、翌年はずっとポイント2倍です。

年齢上限によりJCB CARD Wを契約できない40歳以上の方に、JCBカードSは本サイト監修者としておすすめします。

| 還元率 | 0.50%〜10.00%※1 |

| 年会費 | 無料 |

| ポイント名 | J-POINT |

| 通常の付与レート | 1,000円(税込)で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイントなど |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | J-POINTモール |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 原則として18歳以上で、ご本人または配偶者に安定継続収入のある方。 (※高校生除く。) |

出典:JCBカードS

イオンカードセレクト

- オートチャージでポイントを貯められる

- 「お客さま感謝デー」は買い物代金が5%OFF

- 「AEONCARD Wポイントデー」はポイント2倍

イオンカードセレクトはイオン銀行が発行している年会費無料のカード。キャッシュカードとクレジットカード・電子マネーのWAONが1枚になったカードです。

当カードの特徴は、電子マネーWAONでの買い物だけでなく、オートチャージでもポイントが貯まることでしょう。そのため、効率的にポイントを貯めることができます。

イオングループの対象店舗で利用すれば、いつでもポイントが基本の2倍貯まります。また、毎月20日と30日の「お客さま感謝デー」には、買い物代金が5%OFFになるため、さらにお得に買い物が可能です。

そのほかの店でも、毎月10日の「AEONCARD Wポイントデー」なら基本の2倍のポイントが獲得できます。

普段からイオングループで買い物が多い方に、本サイト監修者としておすすめするクレジットカードです。

| 還元率 | 0.50%〜1.0% |

| 年会費 | 無料 |

| ポイント名 | WAON POINT |

| 通常の付与レート | 200円で1ポイント |

| 交換可能ポイント | dポイント エムアイポイント |

| 交換可能マイル | JALマイル |

| ポイントモール | イオンカードポイントモール |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 18歳以上で電話連絡可能な方 (高校生の方は、卒業年度の1月1日以降であればお申込みいただけます) |

出典:イオンカードセレクト

楽天カード

- 還元率が1.0%と高い

- 楽天グループのサービス利用でポイントアップ

- 楽天市場で買い物をするとポイントアップ

楽天カードは、楽天グループが発行する年会費無料のクレジットカードです。

還元率は1.0%となっており、楽天モバイル・楽天証券・楽天でんきなどの楽天サービスを利用することで、さらにポイントが増えます。

楽天市場での買い物ではポイントが上がり、毎月5と0のつく日にはさらにポイントアップが適用されるのでお得です。

このように楽天カードは、生活のさまざまなシーンで楽天グループのサービスを利用している楽天経済圏の方に向いているカードといえるでしょう。

貯まった楽天ポイントは、楽天ペイや楽天ポイント加盟店での使用、ANAマイルへの交換などさまざまな用途に活用できます。

| 還元率 | 1.0%〜17.0% |

| 年会費 | 無料 |

| ポイント名 | 楽天ポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | ー |

| 交換可能マイル | ANAマイル JALマイル |

| ポイントモール | 楽天市場 |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 18歳以上 |

出典:楽天カード

リクルートカード

- 1.2%の高還元率!

- 貯まったポイントはAmazonの買い物でも使用できる

- 新規入会&利用特典で最大6,000円分のポイントプレゼント

リクルートカードは、リクルートが発行する年会費永年無料のクレジットカードです。このカードの最大の魅力は、ポイント還元率が1.2%と非常に高いことでしょう。

日常の買い物だけでなく、光熱費や携帯電話料金の支払いなど、どこで使っても1.2%のポイントが貯まるため、他のカードよりもポイントを効率的に貯めることが可能です。

またリクルートのポイント参画サービスである、「じゃらん」や「ポンパレモール」「Hot Papper Beauty」などで利用すると、最大で4.2%のポイント還元が受けられます。

リクルートポイントは1ポイント=1円と、現金と同じ感覚で使用でき、Amazonでの買い物にも使用可能です。

JCBのリクルートカード限定で、新規入会後の利用により最大6,000円分のポイントがプレゼントされますよ。

| 還元率 | 1.2%〜4.2% |

| 年会費 | 無料 |

| ポイント名 | リクルートポイント |

| 通常の付与レート | 100円で1.2ポイント |

| 交換可能ポイント | Pontaポイント dポイント |

| 交換可能マイル | ー |

| ポイントモール | ー |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 18歳以上(高校生を除く)でご本人または配偶者に安定した収入のある方。 |

出典:リクルートカード

PayPayカード

- 条件達成で+0.5%の還元

- Yahoo!ショッピング・LOHACO利用でポイントが最大5%貯まる

- 申し込み〜審査完了まで最短7分

PayPayカードは年会費無料のクレジットカード。還元率は1.0%となっており、PayPayアプリに登録することでさらにお得に利用可能です。

期間内に200円(税込)以上の決済回数30回以上、且つ決済金額10万円以上の利用をすれば、還元率が+0.5%アップし、合計で1.5%の還元が受けられます。

またYahoo!ショッピング・LOHACOでPayPayおよびPayPayカードで支払うとPayPayポイントの還元率が最大5%にまで上昇するのでお得です。

LYPプレミアム会員なら、さらに還元率が2%上乗せされるので、合計最大7%の還元率となります。

申し込みから審査完了までが早く、最短7分※11でクレジットカードの番号がデジタル発行されるので、実物のカードが届く前でもすぐに買い物に使用できますよ。

| 還元率 | 1.0%〜5.0% |

| 年会費 | 無料 |

| ポイント名 | PayPayポイント |

| 通常の付与レート | 200円(税込)で2ポイント |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| ポイントモール | ー |

| ポイントの有効期限 | ー |

| 入会資格 | 以下すべてを満たす ①日本国内在住の満18歳以上(高校生除く)の方 ②本人または配偶者に安定した継続収入がある方 ③本人認証が可能な携帯電話をお持ちの方 |

出典:PayPayカード

au PAYカード

- 公共料金の支払いに使っても還元率は1.0%

- 貯まったポイントは、カードの請求額の支払いに直接利用できる

- タッチ決済でサイン・暗証番号の入力不要

au PAYカードは年会費無料で、100円ごとに1ポイントが貯まる高還元率のクレジットカード。

買い物はもちろん、公共料金の支払いに使っても1%還元されるため、日常の支出だけでも効率的にポイントを貯めることができます。

貯まったポイントは、カードの請求額の支払いに直接利用できるため、請求額を減らすことが可能です。

また、au PAYカードは利便性も高く、タッチ決済機能を搭載しています。サインや暗証番号の入力が不要で、カードを端末にかざすだけで支払いが完了するため、スムーズに買い物ができます。

au PAY マーケットならいつでも合計最大7%の還元が受けられますよ。

| 還元率 | 1.0%~7.0% |

| 年会費 | 無料 |

| ポイント名 | Pontaポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| ポイントモール | ー |

| ポイントの有効期限 | 48ヶ月 |

| 入会資格 | 満18歳以上(高校生を除く)で、本人または配偶者に定期収入のある方 |

出典:au PAYカード

セゾンパール・アメリカン・エキスプレス・カード

- QUICPayの利用で最大2%相当のポイント還元

- カードは完全ナンバーレスでセキュリティ面で安心

- 審査完了後すぐに、デジタルのカード番号が発行

セゾンパール・アメリカン・エキスプレス・カードは、初年度の年会費が無料のクレジットカード。翌年からは年会費が1,100円(税込)かかりますが、前年に1円でも利用していれば無料になるため、その場合は実質年会費無料で利用できます。

また新規入会特典として、最大8,000円相当のポイントがプレゼントされるため、カードを発行するだけでもお得です。

通常のポイント付与レートは1,000円につき1ポイントですが、QUICPayを利用すると1,000円につき4ポイントの永久不滅ポイントが貯まります。1ポイント最大5円相当なので、4ポイントで最大20円相当のポイントが獲得できます。

カードは、表にも裏にもカード番号やセキュリティコードが印字されていない完全ナンバーレス仕様です。

そのため、盗み見や不正利用のリスクが低く、安心して利用できます。

アプリ上で番号を発行する場合は、申し込みをしてから最短5分で発行され、すぐに決済に利用可能ですよ。

| 還元率 | 0.5%〜2.0% |

| 年会費 | 1,100円(税込)※初年度無料。前年度に1円以上利用で翌年度も無料 |

| ポイント名 | 永久不滅ポイント |

| 通常の付与レート | 1,000円で1ポイント |

| 交換可能ポイント | Pontaポイント dポイント nanacoポイントなど |

| 交換可能マイル | ANAマイル JALマイル |

| ポイントモール | セゾンポイントモール |

| ポイントの有効期限 | 無期限 |

| 入会資格 | 18歳以上のご連絡可能な方 |

セブンカード・プラス

- 対象店舗での利用で高還元率1.0%に

- nanacoへのチャージでもポイントが貯まる

- イトーヨーカドー「ハッピーデー」は対象商品5%引き

セブンカード・プラスは、セブン&アイグループが発行している年会費無料のクレジットカード。

セブン‐イレブンやイトーヨーカドー、デニーズなど対象店舗で利用すれば、200円(税込)ごとに2ポイントが貯まります。

また、このカードの大きな魅力は、nanacoへのチャージでも200円(税込)ごとに1ポイントが貯まる点です。オートチャージにも対応しているため、手間なくポイントを貯めることができます。nanacoを普段から利用している方には、本サイト監修者として特におすすめです。

イトーヨーカドーでは、毎月8日、18日、28日に「ハッピーデー」が実施されており、セブンカード・プラスで決済すると、食料品、衣料品、住まいの品のほとんどが5%引きになります。

イトーヨーカドーを頻繁に利用する方にとっても、お得な特典です。

そのほかセブンカード・プラスにはショッピングガード保険(海外)が付帯しており、海外で購入した商品が破損したり盗難に遭ったりした場合に、最高100万円の補償が受けられますよ。

| 還元率 | 0.5%〜1.0% |

| 年会費 | 無料 |

| ポイント名 | nanacoポイント |

| 通常の付与レート | 200円(税込)で1ポイント |

| 交換可能ポイント | nanacoポイント ANA SKY コイン |

| 交換可能マイル | ANAマイル |

| ポイントモール | ー |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 原則として18歳以上で、本人または配偶者に継続して安定した収入がある方。 (高校生除く) |

出典:セブンカード・プラス

P-oneカード<Standard>

- カード利用分の請求金額が自動で1%OFF

- 6種類のデザインから選べる

- 新規入会&利用で最大9,000円分の還元

P-one カード<Standard>は、ポケットカード株式会社が発行している年会費無料のクレジットカードです。

このカードには通常のポイントサービスはありませんが、その代わりにカード請求時に自動で1%割引が適用される特典があります。

通常のポイントサービスでは、ポイントの使い道がなかったり、有効期限が過ぎて失効してしまったりすることがあります。しかし、P-oneカード<Standard>なら、自動で1%OFFになるため、そのような心配も不要です。

クレジットカードは、6種類のデザインから選べるため、自分の好みに合ったカードを見つけやすいでしょう。年齢や性別を問わず、誰でも自分にぴったりのデザインを選べるでしょう。

さらに、新規入会と利用で最大9,000円分の「お買い物ポイント」が還元されます。

お買い物ポイントは、会員専用ネットサービスで利用できますよ。

| 割引率 | 1.0% |

| 年会費 | 無料 |

| ポイント名 | ー |

| 交換可能ポイント | ー |

| 交換可能マイル | ー |

| ポイントモール | ー |

| ポイントの有効期限 | ー |

| 入会資格 | 18歳以上で連絡が可能な方 (高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。) |

三菱UFJカード

- 三菱UFJフィナンシャル・グループの安心度とサービス充実度

- セブン‐イレブン・ローソンで+5%のポイント還元

- アプリ「三菱UFJ銀行」で利用状況の管理が簡単

三菱UFJカードは、三菱UFJフィナンシャル・グループが発行しているクレジットカードです。大手金融機関が発行しているため、安心して利用でき、サービスも充実しています。

年会費は2024年8月1日より永年無料に改定されたことで、更にお得に利用可能になりました。

一切の特典付与がない状態の基本還元率は0.5%で、対象店舗での利用で還元率がアップ。セブン ‐ イレブンなどのコンビニやコカ・コーラの自販機で利用すると、最大5.5%の還元が受けられます。※12

身近な場所での利用で多くのポイントを貯めることが可能です。

株式会社三菱UFJ銀行が提供しているアプリ「三菱UFJ銀行」で、銀行口座残高やクレカの利用状況などもまとめて管理できます。家計管理がとても便利になるでしょう。

Visa・Mastercard・American Express・JCBの4つの国際ブランドから選択できるので、使える場所が限られる心配もありません。

| 還元率 | 0.5%〜15.0% |

| 年会費 | 永年無料 |

| ポイント名 | グローバルポイント |

| 通常の付与レート | 1,000円で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイント WAONポイントなど |

| 交換可能マイル | JALマイル |

| ポイントモール | ー |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 18歳以上で本人または配偶者に安定した収入のある方。 または18歳以上で学生の方(高校生を除く)。 |

出典:三菱UFJカード

Orico Card THE POINT

- 入会から半年間は還元率2.0%

- オリコモール経由での買い物で最大13.5%ポイント還元

- ポイントはAmazonギフト券や他社ポイントに交換可能

Orico Card THE POINTは、ショッピングローンで知られる株式会社オリエントコーポレーションが発行するクレジットカードです。

年会費無料な上に通常ポイント還元率も1.0%ですが、入会から半年間は基本還元率が2.0%に上昇するサービスもあります。

最初の半年間はポイントが通常の2倍になるので、何かを買うためにクレジットカードを作る人に向いているでしょう。

また、会員サイトである「オリコモール」を経由して買い物すれば、各ショップでポイント還元率アップの特典が受けられ、還元率が最大13.5% にも及ぶショップもあります。

貯めたポイントはAmazonギフト券や商品券、WAONポイントやdポイントといった他社製ポイントにも交換可能です。

ポイント還元は500ポイントから行えて、貯まり次第すぐに交換できます。

| 還元率 | 1.0%〜13.5% |

| 年会費 | 永年無料 |

| ポイント名 | オリコポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | dポイント WAONポイント Pontaポイント ベルメゾン・ポイント など |

| 交換可能マイル | JALマイル ANAマイル |

| ポイントモール | オリコモール |

| ポイントの有効期限 | ポイント加算月を含めて12ヵ月後の月末 |

| 入会資格 | 満18歳以上の方。 |

dカード

- 基本ポイント還元率1.0%

- スターバックス利用時に最大7.0%のポイント還元

- ドコモ系サービス利用で更に多くのポイント還元

dカードは携帯電話事業を手掛けるドコモが発行するクレジットカードで、基本のポイント還元率は1.0%になります。

dポイントカードとしても使うことができるため、提携店で提示すればポイント付与を受けることが可能です。

スマホ決済アプリ「d払い」とも組み合わせて使えば、ポイントの三重取りもできるクレジットカードです。

また、スターバックス利用時には更に多くのポイントが貯まります。スタバカードでのチャージで4%、スタバギフトカードの購入で最大7%のポイント還元が受けられます。

貯まるdポイントも使用用途が幅広く、ドコモ商品データ通信量の購入、海外旅行時にも使用可能です。

ポイントの有効期限も4年あるため、有効期限切れの不安は少なくなるでしょう。

| 還元率 | 1.0%〜7.0% |

| 年会費 | 永年無料 |

| ポイント名 | dポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | スターバックスカードポイント |

| 交換可能マイル | JALマイル |

| ポイントモール | dカード ポイントモール |

| ポイントの有効期限 | 獲得した月から起算して48ヵ月後の月末 |

| 入会資格 | 安定した継続収入のある満18歳以上の方。 (高校生を除く) |

出典:dカード

ANAアメリカン・エキスプレス・カード

- 基本ポイント還元率1.0%

- 飛行機への搭乗ごとにボーナスマイル獲得

- 対象店舗でマイル還元率アップ

ANAアメリカン・エキスプレス・カードは、航空会社のANAとクレジットカード会社のアメリカン・エキスプレスが提携して発行するクレジットカードです。

カード決済を利用するごとに1.0%の還元率でアメックスメンバーシップリワードのポイントが貯まり、年間6,600円(税込)の「ポイント移行コース」に加入すれば、ポイントをANAマイルに移行できます。

ポイント移行コースに加入すると年会費7,700円(税込)と併せて14,300円(税込)の負担になりますが、ポイント移行コースに無料参加できるANAアメックスゴールドカードが年会費34,100円(税込)なので、同じ特典を更に低価格で利用可能です。

更に、ANAアメックスカードを継続利用すれば、毎年1,000マイルがボーナスとしてもらえる上に、入会後3ヶ月以内に合計50万円以上のご利用で合計18,000マイル相当を獲得できます。

また、ANA便の利用で通常のマイルに加えて更にボーナスマイルをもらえたり、対象店舗での決済利用で100円につき1マイル付与されるのも嬉しいポイントです。

ポイントアップの対象店舗は、セブン‐イレブンやマツモトキヨシといった日常生活で利用する機会の多い店舗も含まれます。

| 還元率 | 1.0% |

| 年会費 | 7,700円(税込) |

| ポイント名 | メンバーシップリワードポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | 楽天ポイント |

| 交換可能マイル | ANAマイル |

| ポイントモール | ― |

| ポイントの有効期限 | ポイントを獲得したプログラム年度から起算して 3年目のプログラム年度終了日※13 |

| 入会資格 | 原則として、20歳以上の定職のある方。 |

Amazon Mastercard

- 基本ポイント還元率1.0%

- Amazon利用時に1.5%ポイント還元

- 大手コンビニ3社利用時も1.5%ポイント還元

Amazon Mastercardは、世界最大級のネットショッピングサイトであるAmazonが発行するクレジットカードです。

基本還元率は1.0%となっていますが、Amazonの支払い時はポイント還元率が1.5%に上昇するため、Amazonでのお買い物が多い人に向いています。

入会費も年会費も無料なので、一切の維持費をかけずにカードを持ち続けることが可能です。

また、セブン‐イレブン、ファミリーマート、ローソンの大手コンビニ3社での支払い利用時にもポイント還元率が1.5% にアップします。

生活に身近な場面での支払いでポイント還元率が高まるのは、とても役立つ機能だと言えるでしょう。

審査は最短5分で完了するため、いち早くクレジットカードを手に入れたい人にも向いているでしょう。

| 還元率 | 1.0% |

| 年会費 | 永年無料 |

| ポイント名 | Amazonポイント |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | ― |

| 交換可能マイル | JALマイル ANAマイル |

| ポイントモール | ― |

| ポイントの有効期限 | 商品の最終購入日または最終ポイント獲得日の いずれか遅い方の日から1年間 |

| 入会資格 | 満18歳以上の方。 (高校生は除く) |

ビックカメラSuicaカード

- 基本ポイント還元率0.5%

- ビックカメラ利用時に最大11.5%ポイント還元

- Suicaとしての機能も持つ

ビックカメラSuicaカードは、家電量販店のビックカメラとJR東日本が提携して発行するクレジットカードです。

ビックカメラでの支払いに利用した場合、最大で11.5%ものポイント還元を受けられるという魅力を持ちます。

クレジットカードでの支払いだと最大11%ですが、ビックカメラSuicaカードでチャージしたSuicaで支払うと最大11.5%の還元率を実現可能です。

また、Suicaカードとしての機能も有しているため、オートチャージ機能を利用することでカードをタッチすれば改札を通過できます。

Suicaへのチャージで1.5%のポイント還元が受けられるため、ポイント還元を受けられる機会は多いと言えるでしょう。

年会費は524円(税込)ですが初年度無料で、2年目以降も前年に一度でもクレジット機能の利用があれば年会費無料で1年間利用できます。

| 還元率 | 0.5% |

| 年会費 | 524円(税込) |

| ポイント名 | ビックポイント JRE POINT |

| 通常の付与レート | 1,000円で5ポイント |

| 交換可能ポイント | WESTERポイント エムアイポイント |

| 交換可能マイル | JALマイル |

| ポイントモール | ― |

| ポイントの有効期限 | ビックポイント:最後の利用日から2年間 JRE POINT:最後のポイント獲得・利用日から2年後の月末 |

| 入会資格 | 満18歳以上の方。 (高校生は除く) |

高還元率のゴールドカードおすすめ6枚は?【PR】

一般カードでも多くのポイント還元を狙えますが、更に多くのポイント還元を実現するならゴールドカードなどの高ステータスカードの利用も検討してみましょう。

ゴールドカードは年会費が発生するものが大半ですが、その分一般カードよりもポイントの基本還元率が高かったり、付帯特典がより豪華になっている場合があります。

ポイント還元率の高いサイト監修者おすすめのゴールドカードをご紹介しますので、ぜひ参考にしてください。

アメリカン・エキスプレス®・ゴールド・プリファード・カード

- メンバーシップ・リワード・プラスが無料で自動登録

- 入会後に条件達成で合計65,000ポイント獲得可能

- 家族カードが2枚まで無料で発行できる

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、豪華な優待特典や充実した保険が付帯しているクレジットカードです。

ゴールド・プリファード・カードの基本ポイント還元率は1.0%ですが、さらに特定の加盟店で利用するとポイントが3倍になるので、お得に買い物ができます。

また当カードは、「メンバーシップ・リワード・プラス」に無料で自動登録される特典も付いているので、大変お得です。

メンバーシップ・リワード・プラスにより、ポイントの移行や交換レートが向上し、ポイントの有効期限が無期限になります。通常、年間参加費として3,300円(税込)が必要ですが、ゴールド・プリファード・カードの会員は無料で利用できます。

入会後に条件を達成すれば、合計で65,000ポイント獲得できますよ。

| 還元率 | 1.0%〜3.0% |

| 年会費 | 39,600円(税込) |

| ポイント名 | メンバーシップ・リワード |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | 楽天ポイント |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | ― |

| ポイントの有効期限 | 無制限 |

| 入会資格 | 20歳以上で安定した継続的な収入がある方 |

出典:アメリカン・エキスプレス®・ゴールド・プリファード・カード

三井住友カード ゴールド(NL)

- 最大20%のVポイント還元

- 毎年10,000ポイントがプレゼント

- 最短USJでのタッチ決済で最大7%還元 ※14

三井住友カード ゴールド(NL)は、三井住友カード(NL)の上位クレジットカード。

基本的な特典は三井住友カード(NL)と同じで、使い方次第で最大20%のポイント還元が受けられます。

また三井住友カード(NL)よりも特典が豪華で、海外旅行保険・国内旅行保険・空港ラウンジ無料特典などのサービスが充実。

年会費は5,500円(税込)が必要ですが、年間100万円を利用すれば、翌年以降の年会費が永年無料で利用可能※14。加えて10,000ポイントの特典も受けられます。

ユニバーサル・スタジオ・ジャパン、ユニバーサル・シティウォーク大阪でタッチ決済をすれば、最大7%のポイント還元が受けられますよ。

| 還元率 | 0.5%〜7.0% |

| 年会費 | 5,500円(税込)年間100万円の利用で翌年以降の年会費永年無料※15 |

| ポイント名 | Vポイント |

| 通常の付与レート | 200円(税込)で1ポイント |

| 交換可能ポイント | nanacoポイント WAONポイント ビックポイントなど |

| 交換可能マイル | ANAマイル |

| ポイントモール | ポイントUPモール |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 原則として、満18歳以上(高校生を除く)で、ご本人に安定継続収入のある方 |

JCBゴールド

- 初年度の年会費が無料 ※16

- 最高1億円※16の付帯保険

- 新規入会&条件達成で最大62,000円キャッシュバック

(2025年11月4日~2026年1月12日まで) ※10

JCBゴールドは、初年度年会費が無料のゴールドカード。ポイント優待店や海外の支払い時に利用すれば、通常の2倍以上のポイント還元が受けられます。

カードとしての特典も充実しており、最大1億円※17を補償する海外旅行傷害保険や年間500万円までの国内外ショッピングガード保険などが付帯。

また株式会社ジェーシービーが提供する専用アプリ「MyJCB」で、利用状況や明細などが手軽に確認できるので管理しやすいのが特徴です。

2026年3月31日(火)までApple Store(店頭・オンライン)での税込3万円以上のお買い物の分割手数料が0円になるキャンペーンを実施しているので、お得に利用できます。

また一定の条件を満たした方には、ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」の招待も受けられますよ。

| 還元率 | 0.50%〜10.00%※1 |

| 年会費 | 11,000円(税込)※オンライン入会の場合に限り初年度無料 |

| ポイント名 | J-POINT |

| 付与レート | 1,000円(税込)で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイントなど |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | J-POINTモール |

| ポイントの有効期限 | 36ヶ月 |

| 入会資格 | 原則として20歳以上で、ご本人に安定継続収入のある方。 ※学生不可。 ※上記要件に加えてゴールドカード独自の審査基準により発行します。 |

出典:JCBゴールド

三菱UFJカード ゴールド

- Web入会で初年度年会費無料

- 年間100万円以上の利用でボーナスポイント

- 対象店舗の利用時に最大5.5%ポイント還元

三菱UFJカード ゴールドは、三菱UFJニコスが発行するゴールドカードです。

年会費は11,000円(税込)となっていますが、Web上でのオンライン入会なら初年度の年会費が無料になります。

国内外34箇所の空港ラウンジを無料で利用できたり、所定レストランのコース料金が1名分無料になるなど、ゴールドカードならではの特典が充実しているカードです。

他にも、年間100万円以上の利用で11,000円相当のポイントが獲得できるなど、カード利用による特典も用意されています。

セブン ‐ イレブンなどの対象店舗の利用時には最大5.5%分のポイント還元もあり、普段使いにも向いているカードです。

カード券面をかざすだけで支払えるタッチ決済にも対応しているため、支払いもスムーズに完了できます。

| 還元率 | 0.5%〜15.0% |

| 年会費 | 11,000円(税込)※オンライン入会の場合に限り初年度無料 |

| ポイント名 | グローバルポイント |

| 付与レート | 1,000円(税込)で1ポイント |

| 交換可能ポイント | スターバックスカードポイント |

| 交換可能マイル | JALマイル |

| ポイントモール | ー |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 20歳以上でご本人または配偶者に安定した収入のある方。 ※学生不可。 |

dカード GOLD

- ドコモ回線料金支払い時のポイント還元率10%

- 購入から3年間は最大10万円のケータイ補償付帯

- 国内・ハワイの主要空港のラウンジ無料利用

dカード GOLDはドコモが発行するゴールドカードで、基本還元率は1.0%となっており、dカード特約店・加盟店利用時には最大7%分のポイントが追加で還元されます。

更に、dカード GOLDで毎月のドコモケータイ・ドコモ光の料金を支払うと、料金の10%分のポイントが還元されるため、ドコモ系の回線を利用している方にメリットが大きいカードです。

dカード GOLDの使用で獲得できるdポイントは、JALマイルやスターバックスカードへの交換だけでなく、ドコモ系サービスの支払いにも使用できます。

他にも、使用するドコモの携帯電話を紛失したり盗難被害に遭った場合や、水濡れなどの要因で全損し修理不能になった際には、購入から3年間まで最大10万円の補償を受けられる「ケータイ補償」も受けられます。

国内・ハワイの全35空港のラウンジを無料で利用できるため、空港の利用機会が多かったり旅行好きな人にも適しているでしょう。

世界各地の旅行先でも、現地の最新情報やホテル・レストランを紹介してくれる日本語スタッフが応対してくれるトラベルサポートも充実しています。

| 還元率 | 1.0%〜10.0% |

| 年会費 | 11,000円(税込) |

| ポイント名 | dポイント |

| 付与レート | 100円(税込)で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイントなど |

| 交換可能マイル | JALマイル |

| ポイントモール | dカード ポイントモール |

| ポイントの有効期限 | 獲得した月から起算して48ヵ月後の月末 |

| 入会資格 | 満18歳以上で安定した継続収入がある方。 ※高校生を除く。 |

出典:dカードゴールド

JAL CLUB-A ゴールドカード

- マイル還元率1.0%

- 一般カードよりも多いボーナスマイル

- 各提携会社ごとの機能も付与可能

JAL CLUB-A ゴールドカードは、航空会社のJALが発行するゴールドカードで、一般カードであるJAL普通カードを超えるマイルの貯めやすさが魅力です。

JAL普通カードだと4,950円(税込)かかる「JALカードショッピングマイル・プレミアム」への入会が無料で行えるため、常にマイル還元率が2倍の1.0% で利用できます。

また、JALの飛行機搭乗時にもらえるボーナスマイルもJAL普通カードよりも多く設定されています。

JAL CLUB-A ゴールドカードとJAL普通カードの飛行機利用時にもらえるボーナスマイルを比較してみましょう。

| ボーナスマイル 獲得タイミング | JAL普通カード | JAL CLUB-A ゴールドカード |

|---|---|---|

| 入会後初搭乗時 | 1,000マイル | 5,000マイル |

| 毎問初回搭乗時 | 1,000マイル | 2,000マイル |

| JAL便搭乗時 | フライトマイルの10% | フライトマイルの25% |

飛行機に搭乗する機会が多い人にとっては、一般カードよりもボーナスが多い点は見逃せません。

また、提携会社の選択次第ではSuica機能やマイル以外のポイント獲得機能も付与可能です。

| 還元率 | 1.0% |

| 年会費(税込) | 17,600円 (提携会社によって異なる) |

| ポイント名 | JALマイル |

| 付与レート | 100円(税込)で1マイル |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント WAONポイントなど |

| 交換可能マイル | ― |

| ポイントモール | JAL マイレージパーク |

| ポイントの有効期限 | ご搭乗(ご利用)日の36ヵ月後の月末 |

| 入会資格 | 満20歳以上で安定した継続収入がある方。 ※学生を除く。 |

高還元率のプラチナカードおすすめ6枚は?【PR】

ゴールドカードよりも更に高いステータスを持つのがプラチナカードで、年会費も更に高くなりますがその分より豪華な付帯特典を利用できます。

プラチナカードにも高いポイント還元率で利用できるものがありますので、どのようなカードがあるのか確認しておきましょう。

プラチナカードの年会費は10万円を超えるものもありますが、24時間365日カードの利用をサポートしてくれる「コンシェルジュサービス」を利用できるカードが多いです。

JCBプラチナ

- 利用金額に応じてポイント還元率上昇

- 最短5分で発行可能※1

- コンシェルジュに24時間365日相談できる

JCBプラチナは、JCBカードが発行するプラチナカードでゴールドカードよりも高いステータス性を有します。

年会費は27,500円(税込)で、家族カードも1枚目のみ無料と使いやすいプラチナカードといえるでしょう。

世界1,300箇所の空港ラウンジを無料で利用できたり、高級ホテル宿泊時に特典が付くなど、プラチナカードに相応しい優待が多数付帯しています。

JCBプラチナ利用開始時から「JCB STAR MEMBERS」に自動で登録され、年間利用額に応じて翌年のポイント還元率が上昇。最大で300万円利用時に翌年のポイント還元率が2倍です。

また、JCBプラチナの利用に関する相談があれば、コンシェルジュが24時間365日対応してくれる点も大きな長所といえます。

JCBプラチナの利用を継続すると、一定条件を満たした人の中からJCBカードの最上位ステータスカードである「JCB ザ・クラス」への招待を受けられる可能性があります。

2026年3月31日(火)まで実施している、Apple Store(店頭・オンライン)での税込3万円以上のお買い物の分割手数料が0円になるキャンペーンも見逃せません。

| 還元率 | 0.50%~10.00%※1 |

| 年会費(税込) | 27,500円 |

| ポイント名 | J-POINT |

| 付与レート | 1,000円(税込)で1ポイント |

| 交換可能ポイント | 楽天ポイント Pontaポイント dポイント nanacoポイント など |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | J-POINTモール |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 20歳以上で、ご本人に安定継続収入のある方。 ※学生を除く。 |

出典:JCBプラチナ

三井住友カード プラチナプリファード

- 最短10秒で発行可能なプラチナカード※4

- 家族カードが何枚でも無料

- 前年利用額に応じて最大40,000ポイントプレゼント

三井住友カード プラチナプリファードは、三井住友カードが発行する中で年会費が最も安いプラチナカードになります。

最短10秒で発行可能※4なことから、すぐにクレジットカードを手に入れたいという需要も満たせるでしょう。

家族カードは年会費無料で発行できるため、何枚でも家族内でクレジットカードをシェアして「家族ポイント」のプログラムに参加して更に多くのポイント還元を狙うこともできます。

また、毎年の利用金額100万円ごとに10,000ポイントがプレゼントされ、最大40,000ポイント手に入れられる点も注目です。

SBI証券の投資信託を三井住友カード プラチナプリファードで積み立てると積立額の5%分類ポイントプレゼント。毎月5万円の積み立てなら年間30,000ポイントもらえます。

基本ポイント還元率も1.0%と、三井住友カードの一般カードやゴールドカードよりも高くなっている点もプラチナカードならではの特徴です。

| 還元率 | 1.0%〜15.0% |

| 年会費(税込) | 33,000円 |

| ポイント名 | Vポイント |

| 通常の付与レート | 100円(税込)で1ポイント |

| 交換可能ポイント | nanacoポイント WAONポイント ベルメゾンポイントなど |

| 交換可能マイル | ANAマイル |

| ポイントモール | ポイントUPモール |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

三井住友カード プラチナ

- 50万円ごとに2,500ボーナスポイント

- USJや宝塚歌劇、ゴルフ観戦に関するサービス多数

- 家族カードが何枚でも無料

三井住友カード プラチナは、三井住友カード プラチナプリファードよりも高ランクのプラチナカードです。

最大の特徴は、年間利用額に応じて50万円(税込)ごとに2,500ポイントがプレゼントされる点にあり、上限額もないため使えば使うほど多くのボーナスがもらえます。

6ヶ月間の利用額が50万円以上の方にも、6ヶ月間の利用額の0.5%分相当(2,000円以上30,000円まで)の三井住友カードVJAギフトカードが年2回プレゼントされる点も魅力的です。

また、宝塚歌劇のSS席の優先販売であったり、プロゴルフ大会「三井住友VISA太平洋マスターズ」のペア観戦券、USJでのラウンジサービスなど独自の豪華サービスが受けられます。

家族カードが何枚でも無料できるため、家族にカードを利用してもらって多くのポイントを貯めることも可能です。

| 還元率 | 0.5%〜7.0% |

| 年会費(税込) | 55,000円 |

| ポイント名 | Vポイント |

| 通常の付与レート | 200円(税込)で1ポイント |

| 交換可能ポイント | nanacoポイント WAONポイント ベルメゾンポイントなど |

| 交換可能マイル | ANAマイル |

| ポイントモール | ポイントUPモール |

| ポイントの有効期限 | 12ヶ月 |

| 入会資格 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

出典:三井住友カード プラチナ

セゾンプラチナ・アメリカン・エキスプレス・カード

- JALマイルの還元率1.125%

- ポイント還元率が国内1.5倍・海外2倍

- ステージプログラム報酬でポイント還元率+1%

セゾンプラチナ・アメリカン・エキスプレス・カードは、セゾンカードとアメリカン・エキスプレスが提携して発行するプラチナカードです。

通常のセゾンカードとアメリカン・エキスプレスの提携カードでは基本ポイント還元率0.5%ですが、国内では1.5倍、海外では2倍のポイントが獲得できます。

24時間365日対応できるコンシェルジュサービスや、対象レストランの1名分の料金無料など、充実の付帯特典もセットです。

また、「SAISON MILE CLUB」に加入することでJALマイルが1.125%で還元されるため、マイルを集めたい方にも向いています。

入会特典として最大10,000円相当のプレゼントもあるため、よりお得にプラチナカードを作成したい方にメリットが多いでしょう。

| 還元率 | 0.75%〜1.125% |

| 年会費 | 22,000円(税込) |

| ポイント名 | 永久不滅ポイント |

| 通常の付与レート | 1,000円で1ポイント |

| 交換可能ポイント | Pontaポイント dポイント nanacoポイントなど |

| 交換可能マイル | ANAマイル JALマイル |

| ポイントモール | セゾンポイントモール |

| ポイントの有効期限 | 無期限 |

| 入会資格 | 安定した収入があり、社会的信用を有するご連絡可能な方 (学生・未成年を除く) |

アメリカン・エキスプレス・プラチナ・カード

- 対象店舗でのポイント還元率が3%

- 合計190,000ボーナスポイント獲得可能

- 対象ホテルの無料宿泊券プレゼント

アメリカン・エキスプレス・プラチナ・カードは、アメリカン・エキスプレスが発行するプラチナカードで、年会費は165,000円(税込)と上述した他のプラチナカードよりも高額になっています。

しかし、新規入会特典を組み合わせることで合計190,000ボーナスポイントを受けることが可能です。ボーナスポイントの内訳は下記の通りです。

- トラベルボーナス:入会後6ヶ月以内に対象加盟店で合計20万円のカード利用で30,000ボーナスポイント

- ご利用ボーナス1:入会後4ヶ月以内に合計150万円以上のカード利用で40,000ボーナスポイント

- ご利用ボーナス2:入会後8ヶ月以内に合計400万円以上のカード利用で80,000ボーナスポイント

- 通常ご利用ポイント:合計400万円以上のカード利用で40,000ポイント

- 通常入会特典※18:アメリカン・エキスプレス・トラベル オンラインでご利用可能な30,000円トラベルクレジット

また、「ポイントプログラム メンバーシップ・リワード」に自動加入となり、AmazonやApple、ヨドバシカメラといった加盟店利用時にポイント還元率が+2% されます。

カードを更新する度に国内の対象ホテル1泊分の宿泊券がプレゼントされるなど、長期利用によるメリットも大きいプラチナカードです。

| 還元率 | 1.0%〜3.0% |

| 年会費 | 165,000円(税込) |

| ポイント名 | メンバーシップ・リワード |

| 通常の付与レート | 100円で1ポイント |

| 交換可能ポイント | 楽天ポイント |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| ポイントモール | ― |

| ポイントの有効期限 | 無制限 |

| 入会資格 | 公式サイトに記載なし |

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

- 対象店舗で最大15%分のポイント還元 ※19

- 高級レストランのコース料金1名分無料

- 国内・海外のハイクラスホテルで優待

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは三菱UFJ銀行が発行するプラチナカードで、国際ブランドはアメックスのみとなっています。

対象店舗での利用金額から最大15%分のポイント還元※19を実施しており、セブン - イレブンなどのコンビニも対象となるので、ポイント還元を狙いやすいです。

また、国内の高級レストランのコースメニューを2名以上で予約した場合に1名分が無料になったり、国内外のハイクラスホテルでVIP級の対応を受けられるなどの豪華な付帯特典もあります。

プラチナカードの定番であるコンシェルジュサービスや国内外空港ラウンジのプライオリティパスも完備しており、充実した使用感が期待できるプラチナカードです。

| 還元率 | 0.5%〜15.0% |

| 年会費 | 22,000円(税込) |

| ポイント名 | グローバルポイント |

| 通常の付与レート | 1,000円で1ポイント |

| 交換可能ポイント | スターバックスカードポイント |

| 交換可能マイル | JALマイル |

| ポイントモール | ― |

| ポイントの有効期限 | 24ヶ月 |

| 入会資格 | 20歳以上でご本人に安定した収入のある方 (学生を除く) |

出典:三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

クレジットカード還元率ランキングTOP3とは?【PR】

クレジットカードの中には、さまざまな機能や特典を駆使して、ポイント還元率を更に高められるものが存在します。

基本還元率も重要な基準ですが、より多くのポイント還元を得たい方は「最大還元率」にも注目してカード選びをしてみましょう。

最大還元率とは、クレジットカードに付帯しているポイントアップ特典を最大限に使用した場合のポイント還元率です。

本記事で紹介したクレジットカードの中から、最大還元率を比較して、TOP3をランキングしました。ぜひカード選びの参考にしてください。

1位:楽天カード(最大還元率17.0%)

- 最大還元率17.0%

- 一切の特典付与がない状態の「基本還元率」は1.0%

- 楽天サービスの利用でポイントアップ

楽天カードは、楽天系サービスの同時利用によって、楽天市場利用時のポイント還元率を最大17.0% にまで上げることが可能です。

ポイント還元率アップ対象の楽天系サービスには下記のようなものがあり、それぞれ利用に応じて楽天ポイントが還元されます。

- 楽天モバイル(携帯電話回線)

- 楽天ひかり(インターネット回線)

- 楽天でんき(電力サービス)

- 楽天銀行(銀行口座)

- 楽天証券(株式投資)

- 楽天ウォレット(仮想通貨)

など

日常生活の中で利用するサービスを楽天系のもので固めることを「楽天経済圏」と呼び、ポイ活に熱心な人達の注目を集めています。

楽天系サービス利用によるポイント還元も含めれば、17.0%以上のポイント還元率を実現できる可能性もあるでしょう。

2位:エポスカード(最大還元率15.0%)

- 最大還元率15.0%

- 一切の特典付与がない状態の「基本還元率」は0.5%

- EPOSポイントUPサイトで最大30倍のポイント獲得

エポスカードは、「エポスポイントUPサイト」経由でのネットショッピング時に、ポイント還元率が最大30倍の15.0% にまで上昇します。

2024年12月11日時点で、「エポスポイントUPサイト」内でポイントアップの倍率が高いショップをいくつか紹介しますので、買い物時の参考としてください。

- マカフィーストア…30倍

- トレンドマイクロ・オンラインショップ…30倍

- ノートンストア…30倍

- ドクターシーラボ公式オンラインショップ…30倍

- ウェブポ(年賀状総合サービス)…27倍

- フラコラドットコム…25倍

- AOKI公式オンラインショップ…25倍

ポイント倍率の高いショップで買い物できれば、その分だけ還元ポイントも多くなりますので、ショッピング時には同じジャンルの中でのポイント倍率も調べましょう。

他にも、光熱費や携帯料金など毎月の固定費による支出もエポスカードアプリ内で一括管理できたりポイント還元の対象にもできるので、買い物以外の場面でも役立つクレジットカードです。

3位:ライフカード(最大還元率12.5%)

- 最大還元率12.5%

- 一切の特典付与がない状態の「基本還元率」は0.5%

- 入会年はポイント1.5倍、誕生月はポイント3倍

ライフカードも、会員限定のショッピングモール「L-Mall」経由での買い物時に、ポイント還元率を最大25倍の12.5% にまで増やすことができます。

2024年12月11日時点で、「L-Mall」内でポイントの倍率が高いショップをご紹介しますので、確認してみましょう。

- ドクターシーラボ公式オンラインショップ…25倍(2025年1月14日まで)

- ノートンストア…25倍(2024年12月23日まで)

- トレンドマイクロ・オンラインショップ…25倍(2025年2月2日まで)

- マカフィーストア…25倍(2024年12月23日まで)

- ウェブポ(年賀状総合サービス)…23倍(2025年1月14日まで)

- フラコラドットコム…21倍(2025年1月14日まで)

- Udemy…21倍(2024年12月23日まで)

「L-Mall」内のショップにはそれぞれポイントアップに期限が設けられているため、ポイント倍率が高い状態で買い物したい方は期限内での購入を忘れないようにしましょう。

また、ライフカードは入会月に1.5倍、誕生月に3倍のポイント特典を受けられますので、こちらも欠かさずに活用することをおすすめします。

ライフスタイル別のポイント還元率が高いクレジットカードは?

状況に応じて還元率が高くなるクレジットカードですが、それぞれのライフスタイルごとに便利に使えるカードも異なります。

それぞれのライフスタイル別にピッタリなクレジットカードをご紹介します。

会社員向けクレジットカード3選

会社員の方がクレジットカードでのポイント高還元を狙う場合、特典を利用できる箇所が多いことが求められます。

このような条件を満たすクレジットカードは、下記の3枚になります。

三井住友カード(NL)

会社員の方には、三井住友カード(NL)が向いているでしょう。

対象のコンビニ・飲食店での最大7%ポイント還元※5や、家族の人数分+5%還元※6が受けられるなど、働き盛りや家族を持つ人に嬉しい特典が豊富です。

最短10秒でカード番号の即時発行※4もできるため、速やかにクレジットカードを使えるようにしたい場合でも便利です。

また、カード券面もカード番号を記載しないナンバーレス仕様なので、セキュリティ対策も充実しています。

仕事やプライベートで何かと支払いの機会が多い会社員の方には、適性の高いクレジットカードだといえるでしょう。

JCBカードW

JCBカードWも、会社員の方が使用するのに向いているクレジットカードといえます。

基本ポイント還元率1.0%と高い数値を持っているだけでなく、「JCBオリジナルシリーズ」の提携店舗を利用することで最大21倍のポイントを獲得可能です。

カードの申し込みも最短5分※1でカード番号を発行でき、すぐに支払いに使用できる点が魅力です。

申し込み可能な年齢は39歳までとなっていますので、年齢制限内の方は申し込んでおくといいでしょう。

39歳までに発行しておくと、40歳以上になっても変わらずJCBカードWを使い続けることが可能です。

ビックカメラSuicaカード

ビックカメラSuicaカードは、ビックカメラのポイントカード機能だけでなくSuicaとしても使える機能があるため、会社員の方向けクレジットカードの候補です。

ビックカメラでの支払い時に最大11.5%のポイント還元を受けられ、Suicaでのチャージでも1.5%のポイント還元となります。

貯まるポイントはビックポイントとJRE POINTの2種類。基本的にビックカメラの買い物ではビックポイント、SuicaのチャージではJRE POINTが貯まる仕組みです。

また、Suicaのオートチャージ機能も使えば、カードをタッチするだけで改札を通過できるようになります。

移動する機会も多い会社員の方にとって、Suica機能も備えているクレジットカードは大いに役立つでしょう。

主婦向けクレジットカード3選

主婦の方は買い物の機会が多いため、クレジットカードを使用できる場面もおのずと多くなります。

普段の買い物で大いに役立つクレジットカードを3枚ご紹介しますので、参考にしてください。

イオンカードセレクト

主婦の方に向いているクレジットカードとしては、イオンカードセレクトが挙げられます。

基本ポイント還元率は0.5%ですが、イオン系列店舗での買い物時には1%となり、毎月10日には5%にまで上昇するクレジットカードです。

毎月20日・30日にはイオン系列店舗での買い物料金が5%オフになるため、更にお得に買い物できます。

イオン系列店舗はイオンモールだけでなく、ダイエーグルメシティ・まいばすけっと・マックスバリュ・ミニストップなど多種多様なので、恩恵を受けられる場面は多いでしょう。

他にも、公共料金の支払いもポイント還元対象となっており、日々の支払いの中でメリットを実感しやすいクレジットカードといえるでしょう。

セブンカードプラス

セブンカードプラスも、お買い物の機会が多い主婦の方向けのクレジットカードです。

セブン‐イレブンやイトーヨーカドーといったセブン&アイグループ店舗での利用時に2倍のポイント還元を受けられるため、利用する機会の多い方にはお得になります。

ポイント還元2倍の対象店舗にはファミレスのデニーズも含まれるため、家族での外食時の使用でもお得です。

また、イトーヨーカドーの毎月8日・18日・28日開催の「ハッピーデー」ではセブンカードプラスでの決済によって食料品・衣料品・住まいの品の対象商品が5%割引となります。

セブン&アイグループ店舗での買い物が多い方には、大いに役立つクレジットカードとなるでしょう。

リクルートカード

リクルートカードは基本ポイント還元率1.2%となっており、あらゆる買い物で1.2%分のポイント還元を受けることが可能です。

普段のお買い物だけでなく、光熱費などの公共料金や携帯料金、インターネット回線でも1.2%のポイント還元を得られます。

様々な場面での支払いの機会が多い主婦の人だと、役立つ場面の多いクレジットカードといえるでしょう。

また、「じゃらん」や「Hot Pepper Beauty」といったリクルート系サービスの利用時に最大4.2%のポイントが還元されるため、普段の息抜きにも使いやすい面が多いです。

貯まったリクルートポイントはAmazonの買い物でも1ポイント=1円で利用できるため、ネットショッピングでも有効活用できるでしょう。

旅行好き向けクレジットカード3選

旅行をする時は、交通機関や宿泊施設の利用、食事などで大きな金額を使うことが多いため、クレジットカードを使用すればポイント還元が多くなります。

ただ支払いに使うだけでなく、旅行に嬉しい特典が付いたクレジットカードがこの3枚です。

ANAアメリカン・エキスプレス・カード

旅行が好きでどこかに遠出する機会も多い方には、ANAアメリカン・エキスプレス・カードが向いています。

ANAアメリカン・エキスプレス・カードを継続利用すれば年間1,000マイルもらえるだけでなく、ANA便を利用すれば通常のマイルに加えて更にボーナスマイルが獲得可能です。

「ポイント移行コース」に登録すれば、アメリカン・エキスプレス・メンバーシップリワードのポイントもマイルに移行できます。

もしアメリカン・エキスプレス・メンバーシップリワードには特に興味がない場合でも、マイルへの移行によって積極的にポイントを貯めにいくことができるでしょう。

通常の支払いでも100円につき1マイル貯まるため、マイルを貯めたい人にはサイト監修者としておすすめしたいクレジットカードです。

JAL CLUB-A ゴールドカード

JAL CLUB-A ゴールドカードも、マイルを貯める機能が充実しているため旅行好きの方に向いているクレジットカードと言えます。

常にマイル還元率が1.0%となっており、これはJAL普通カードの2倍もの還元率です。

JAL飛行機搭乗時のボーマスマイルも一般カードより多く、カード入会後初搭乗時に5,000マイル、毎年の最初の搭乗時に2,000マイル獲得できます。

他にもカード発行時に提携会社を選択でき、もしSuicaとの提携を選べばSuicaの利用でもボーナスポイントが得られるため、電車や新幹線を使った旅行でも多くのポイントを得られるでしょう。

東急や小田急といった百貨店グループとの提携でショッピングも便利になるなど、提携会社ごとに機能が用意されているクレジットカードです。

リクルートカード

リクルートカードも、旅行好きな人におすすめのクレジットカードです。

発行会社のリクルートは旅行予約サイト「じゃらん」を運営しており、リクルートカードを使ってじゃらんで見つけた旅館の予約をすれば2%のポイント還元を受けられてお得になります。

中には10%ものポイント還元が受けられるプランも用意されているため、活用することで更に賢くポイントを獲得可能です。

また、リクルート系サービスの利用に伴うポイント還元に加えて基本ポイント還元率1.2%も付与されますので、更に多くのポイントを入手できます。

更に、旅先のグルメも「ホットペッパーグルメ」を使って予約すれば来店人数×50ポイントのポイント還元が受けられるため、活用しない手はないでしょう。

学生向けクレジットカード3選

学生の内からクレジットカードを所有しておくことは、金融リテラシーを身に着けられるだけでなく、学生ならではの特典を受けられるメリットがあります。

どのようなカードが学生の所有に向いているのか、確認していきましょう。

楽天カード

多くのクレジットカードは大学生以上から発行可能になりますが、学生の人が持つのに向いているクレジットカードは楽天カードです。

楽天カードの発行条件には収入に関する記載がなく年齢制限のみなので、収入の少ない学生でも審査に通る可能性があるといえます。

基本ポイント還元率も1.0%と100円につき1ポイント貯まるため、高いポイント還元率は収入の少ない学生の大きな味方です。

他にも、楽天市場での利用で常にポイント3倍になる上に、楽天系サービスの併用でポイントを最大17倍にすることもできます。

貯まったポイントは楽天市場や楽天ポイントの提携店舗などで支払いに利用できたり、カード利用料金への支払いに充てられるなど、様々な場面で役立つでしょう。

三井住友カード(NL)

三井住友カード(NL)も、学生の方が所有するのに向いているクレジットカードです。

学生のみ対象となっている「学生ポイント」※20が用意されており、学生の方が対象のサブスクリプションサービスの料金を支払う際に最大10%のポイント還元が受けられます。

対象サービスはDAZN・dアニメストア・Leminoプレミアム・Hulu・U-NEXTなどです。

また、大学生協店舗での支払い時にはポイント2倍となるため、教科書などを購入する際にもお得になります。

更に、対象のQRコード決済を三井住友カード(NL)でのチャージ&ペイで利用することでポイント最大3倍還元となるため、学生の方は積極的に利用してみましょう。

学生専用ライフカード

ライフカードには「学生専用ライフカード」が用意されており、学生に嬉しい機能が詰まっています。

最高2,000万円の海外旅行傷害保険が自動付帯しており、海外での利用総額の3%キャッシュバックが最大10万円分まで受けられるなど、海外旅行に役立つ機能が豊富です。

海外利用分のキャッシュバックには事前エントリーが必要なので、渡航前に忘れずに済ませておきましょう。

また、入会初年度はポイント還元率が1.5倍で利用できる上に誕生日のある月は3倍となるため、更にお得に利用できる機会も多いです。

会員限定のポイントアップサイト「L-Mall」ではポイント最大25倍で買い物できるため、買い物の機会が多い学生の方でも便利に使用できます。

ネットショッピング好き向けクレジットカード3選

実店舗ではなく、ネットショッピングサイトで買い物をした方がポイント還元をより多く

受けられるなどの利点があります。

数あるクレジットカードの中で、どのカードがネットショッピングに向いてるのか見ていきましょう。

JCBカードW

ネットショッピングが好きな方におすすめな高還元率クレジットカードは、JCBカードWです。

JCBカードWはAmazon利用時にJ-POINTが通常の4倍付与されるため、Amazonでの買い物が多い人には便利なカードといえます。

貯まったJ-POINTは、Amazonにて1ポイント=1円分の支払いに充てられるため、お得に買い物可能です。

Amazonにてポイント高還元で買い物を行いつつ、貯まったポイントを使って更に安く買い物をするという好循環を起こすこともできます。

またJCBカードW入会後、入会月の翌々月15日までにAmazonを利用するとご利用料金の20%分(最大12,000円)がキャッシュバックされるキャンペーンも実施されているため、こちらも併用しましょう。※10

楽天カード

楽天カードは日本で人気の高いネットショッピングサイト「楽天市場」を運営する楽天が発行するクレジットカードなので、「楽天市場」での利用がとても便利です。

「楽天市場」利用時に、楽天カード会員だとポイント還元率が常時3倍されるだけでなく、その他の楽天系サービスも併用すれば最大17倍のポイントを獲得できます。

貯まった楽天ポイントは1ポイント=1円で「楽天市場」での買い物にも使えるため、ポイントを貯めていけば無料で欲しいものが買えるでしょう。

また、スマホ決済アプリ「楽天ペイ」にチャージして支払いをすればポイント還元率1.5%なので、通常のカード払いよりも更に効率よくポイントを貯められます。

ネットショッピングでの利用だけでなく、店舗での買い物でも利点が大きいのが楽天カードです。

au PAYカード

au PAYカードも、ネットショッピングでの利用時に大きなメリットがあるクレジットカードです。

auのショッピングサイト「au PAYマーケット」での支払い時に常時ポイント還元率1.5%で利用できたり、さまざまな特典を合わせることで最大10%にまで還元率を上昇できます。

ポイント還元率10%に到達するにはauかUQ mobileの携帯回線を契約していることが必須なので、携帯の乗り換えを併せて考えてみてもいいでしょう。

また、Pontaパス(旧auスマートパスプレミアム)にも入会することで、「au PAYマーケット」に使用できるクーポン券も配布されます。

Pontaパスではローソンで使えるクーポンや映画館のチケット割引、会員専用Wi-Fiスポットへのログインなどお得な特典も多いので、ネットショッピング以外でもメリットがあるでしょう。

電子マネーユーザー向けクレジットカード3選

電子マネーとは電子データ化されたお金のことであり、クレジットカードでチャージすることで実際の支払いに使用できます。

中には電子マネーとの連携によって更に便利に使えるクレジットカードもあるため、電子マネーを使う人は注目してみましょう。

セブンカード・プラス

最近はQR決済の普及が進んでいますが、電子マネー支払いも根強い人気を持っています。

サイト監修者としては、電子マネーを活用する人は電子マネーを発行する会社のクレジットカードをおすすめしますが、中でもおすすめはセブンカード・プラスです。

セブンカード・プラスでnanacoオートチャージを利用すると200円につき1ポイント還元され、nanacoでの支払い時にも同条件でポイント獲得できるため、ポイントの二重取りができます。

更に、セブン-イレブンやイトーヨーカドーといったセブン&アイ系列の店舗や、デニーズや西武・そごうといった提携店舗での使用時にはポイント還元率が2倍になりますので、こうした店舗では積極的に使用するのがサイト監修者としてはおすすめです。

普段現金で電子マネーをチャージする人は、クレジットカードへの切り替えで更に多くの恩恵が受けられる可能性があるので、お使いの電子マネーに対応するカードを探してみましょう。

イオンカードセレクト

イオンカードセレクトは電子マネー「WAON」のオートチャージが可能となっているため、WAONでの支払いをメインで行いたい人に向いているクレジットカードです。

WAONを使用した買い物でポイントが貯まるだけでなく、オートチャージ自体でもポイントが還元されるため、チャージと支払いで2度ポイント還元が狙えます。

イオンカードセレクトでの公共料金の支払いで1件ごとに5ポイント、イオン銀行を給与振込口座に指定して入金があると毎月10ポイントプレゼントなど、ポイント還元を受けられる機会も多いです。

また、毎月20日と30日は「お客様感謝デー」でイオン系列店舗での買い物代金が5%オフになるため、買い物のしやすさにも定評があります。

貯まったポイントはWAONへのチャージや他社ポイントやマイルへの交換にも利用できるなど、用途の選択肢も多いです。

dカード

dカードは電子マネー「iD」機能が一体化しており、dカードや連携済のスマホを決済端末にかざすだけでiDでの支払いが可能です。

スマホ決済の「d払い」もdカードでは利用できますが、iDは100円ごとに1ポイント還元でd払いは200円ごとに1ポイントとポイント還元に差があります。

d払いでは支払い時にスマホ画面を表示して見せる手間がかかりますが、iDだとかざすだけで支払い完了するのでよりスピーディーです。

また、貯まったdポイントは「iDキャッシュバック」としてiDの利用料金の支払いにも充てられます。

「iDでの支払いをメインにしたい」と考えている人にとって、dカードは役立つ機能が豊富に備わっているといえるでしょう。

クレジットカードを即日発行したい人向け

ポイント還元率が高く、なおかつ即日発行できるクレジットカードを求めている人には、エポスカードが向いています。

エポスカードはマルイ店頭にて本カードの即日発行が可能となっており、現物のクレジットカードをその日の内に手に入れることが可能です。

エポスカードはデジタルカードの発行も可能ですが、Apple PayやGoogle Payに対応したスマートフォンでなければ支払いに使用できないため、対応端末をお持ちでない方は現物のカードを持つ必要があります。

即日発行できるクレジットカードの中でも、エポスカードはデジタル発行や仮カードの発行ではなく、本カードを即日発行できる数少ないクレジットカードです。

また、エポスカード専用のポイントアップモール「エポスポイントUPサイト」経由での買い物で、最大30倍のポイントアップもできるため、ポイント還元率の高さも魅力です。

還元率の高いクレジットカードの選び方とは?

ポイント還元率が高いクレジットカードほど、多くのポイント還元を受けられます。

還元率の高いクレジットカードの選び方のコツは、以下のとおりです。

それぞれどのような点に注目すればいいのか、順番に解説していきますのでぜひ参考にしてください。

還元率1%以上のクレジットカードから選ぶ

クレジットカードを選ぶ際には、一切の特典付与がない状態の「基本還元率」が1%以上のものを選ぶようにしましょう。今記事で紹介したようにクレジットカードの基本還元率は0.5%が多いため、1%以上であれば高還元率と言えます。

基本還元率が0.5%のクレジットカードと、1.0%のカードでは還元ポイントにどれだけの差が生まれるのかをまとめましたのでご参考ください。

このように、還元率0.5%と1.0%では獲得ポイントに2倍の差が生じることがわかります。そのため、還元率が高ければ高いほどもらえるポイントが多くなります。

本記事で紹介したクレジットカードの基本還元率は、以下のとおりです。

| クレジットカード | 基本還元率 |

| JCB CARD W | 1.00%〜 |

| 三井住友カード(NL) | 0.5%〜 |

| ライフカード | 0.5%〜 |

| エポスカード | 0.5%〜 |

| VIASOカード | 0.5%〜 |

| JCBカードS | 0.50%〜 |

| イオンカードセレクト | 0.5%〜 |

| 楽天カード | 1.0%〜 |

| リクルートカード | 1.2%〜 |

| PayPayカード | 1.0%〜 |

| au PAYカード | 1.0% |

| セゾンパール・アメリカン・エキスプレス・カード | 0.5%〜 |

| セブンカード・プラス | 0.5%〜 |

| P-one カード<Standard> | (割引率)1.0% |

| 三菱UFJカード | 0.5%〜 |

| アメリカン・エキスプレス®・ゴールド・プリファード・カード | 1.0%〜 |

| 三井住友カード ゴールド(NL) | 0.5%〜 |

| JCBゴールド | 0.5%〜 |

JCB CARD W、楽天カード、リクルートカード、PayPayカード、au PAYカード、P-one カード<Standard>、アメリカン・エキスプレス®・ゴールド・プリファード・カードなどのカードは還元率(割引率)1.0%以上なので、高還元率といえるでしょう。

クレジットカードを選ぶ際には、基本還元率を確認して最低でもどれだけのポイント還元を受けられるのか把握することを監修者としてはおすすめします。

各クレジットカードが実施するキャンペーンなどを活用すれば、ポイントのプレゼントや特定の条件下で更に還元率を高くする特典を得られます。

普段利用する店・サービスから選ぶ

普段利用する店やサービスでお得になるカードを選ぶことも重要です。

たとえばJCB CARD Wの場合、Amazonやセブン‐イレブンで使用すればポイントは4倍にアップ、スターバックスで使用すれば最大21倍にアップします。

三井住友カード(NL)なら、対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元※5されます。対象の店でよく買い物をする人にとっては、メリットが大きいカードです。

このように、自分のライフスタイルに合ったクレジットカードを選ぶことで、効率的にポイントを貯めていけるでしょう。

近所でよく行くお店を見かけたら、どの種類のポイントに関する案内を掲示しているか確認してみてください。

ポイントによっては、支払い時にクレジットカードの券面を提示するだけでポイントが獲得できるものもあるので、支払い分と併せた二重取りが狙えます。

優待特典から選ぶ

還元率だけでなく、優待特典から選ぶのも1つの方法です。優待特典には、ショッピングや旅行、施設利用などで使える様々なものがあります。

たとえば、エポスカードは全国の飲食店や遊園地・美容院などで、割引や特典が受けられます。さらに、マルイで年に4回開催される「マルコとマルオの10日間」では、何度でも10%OFFで買い物ができる優待特典が付いているので、お得に買い物が可能です。

このように優待特典の豊富なカードを選ぶことで、日常生活や特別なイベントで様々な恩恵を受けることができます。

ポイントの利用目的から選ぶ

ポイントの利用目的から選んでもよいでしょう。貯めたポイントの活用方法はさまざまです。

たとえば、以下のような使い道があります。

- ショッピング時のポイント決済

- 商品券およびギフト券への交換

- 電子マネーへのチャージ

- 現金としてのキャッシュバック

あらかじめポイントの利用目的を決めておくことで、ポイントの使い道に迷うことがなくなります。

また、ポイントの種類によっては交換先ごとに換算される価値が変わる場合がありますので、使い道を決めることでどれだけのポイントを貯めればいいかの目標が定まり、カードの利用計画も立てやすくなるでしょう。

ポイントの有効期限から選ぶ

ポイントの有効期限も、クレジットカードを選ぶ際の重要な要素です。

ポイントには有効期限が定められている場合があり、期限が過ぎるとポイントが失効してしまいます。これでは、せっかく高還元率のカードを選んでも、ポイントをうまく活用できません。

一般的に、ポイントの有効期限は1年から2年程度のカードが多いですが、中には無期限でポイントを利用できるものもあります。

なお自動キャッシュバック機能が付いているクレジットカードを選べば、貯まったポイントが自動的に現金として戻ってくるため、ポイントを失効させるリスクがありません。

ポイント目的でクレジットカードを利用する方は、有効期限を迎える前にポイントをどう使うかの計画を立てた上でカードを使うのがいいでしょう。

年会費から選ぶ

それぞれのクレジットカードにかかる年会費から選んでもよいでしょう。

年会費無料のカードなら、コストがかからないため、クレジットカードが初めての方にも最適です。年会費を気にせず気軽に利用できます。

自分がどのような目的で使うのかを考えて、年会費と特典のバランスで選ぶとよいでしょう。

また、年会費が有料であってもそれに見合うだけの優待やポイント還元が受けられるなら、年会費がかかるクレジットカードでも問題ありません。

自分自身が何をクレジットカードに求めているかを重視して、使用するカードを選びましょう。

ポイントアップモールの有無から選ぶ

ネットショッピングをする機会が多い人は、ポイントアップモールのあるクレジットカードを選ぶことで更に多くのポイント還元を狙えます。

例えばAmazonや楽天市場といった大手ショッピングサイトにも、直接アクセスするよりポイントアップモール経由でアクセスして買い物する方がより多くのポイントを獲得可能です。

ポイントアップモールを経由してのアクセスで、ポイント20倍ものメリットを受けられる場合もあります。

クレジットカードを作る前に、そのカードでどのポイントアップモールを利用でき、どのショップでポイントアップの実績があるかを確認しましょう。

もし自分自身でも利用頻度の多いショップがポイントアップ対象なら、お得に利用できる機会は多いと考えられます。

ポイントアップ対象のショップは時期によって変わるため、いつも同じショップでポイントアップできるわけではないことも頭に入れておきましょう。

1ポイントあたりの価値から選ぶ

クレジットカードの還元によって手に入るポイントの価値はそれぞれのポイントごとに異なるため、入会前にどれだけの価値に相当するのか確認しておくことが必要です。

クレジットカードの使用でもらえる代表的なポイントの1ポイントあたりの価値を一覧にしてまとめましたので、ご参考ください。

- 楽天ポイント…1ポイント1円

- Vポイント…1ポイント1円

- dポイント…1ポイント1円

- エポスポイント…1ポイント1円

- Pontaポイント…1ポイント1円

- J-POINT…1ポイント1円

- 永久不滅ポイント…1ポイント5円

- メンバーシップ・リワード…1ポイント0.3円

高い還元率で多くのポイントが付与されたとしても、そのポイントの価値の高さによっては実質的な利益がそこまで大きくならない可能性もあります。

クレジットカードを発行して獲得できるポイントがどれぐらいの価値に相当するのか、事前に確認しておくことでポイント還元のメリットをより具体的に検討できるでしょう。

1ポイントあたりの価値は各カード会社の公式サイトに記載されていたり、ポイント交換のレートから計算して判断することも可能です。

ポイントが貯まるキャンペーンの有無から選ぶ

ただクレジットカードを使用するだけでなく、還元ポイントが上がるキャンペーンを併用することで更に多くのポイントを得ることが可能です。

キャンペーンの一例としては、特定店舗での決済時の還元ポイントや、他の利用者とのポイント山分けなど多種多様なものがあります。

クレジットカードの入会でもポイントがもらえるキャンペーンがあり、時期ごとに獲得ポイント数に差がある場合も多いです。

キャンペーン内容は主に還元されるポイントの公式サイトに記載されていますので、どのポイントが貯めやすそうか判断した上で選ぶのもいいでしょう。

例え基本ポイント還元率が低いクレジットカードであっても、キャンペーンによってその差分を埋められる可能性もあります。

キャンペーンは期間限定で行われる場合がほとんどなので、クレジットカードの発行タイミングによってはキャンペーンの開催期間に間に合わない可能性があることも頭に入れておきましょう。

カード自体のサービス・特典から選ぶ

ポイント還元はあくまでクレジットカードが持つ機能の一つであり、それ以外のサービスや特典にも注目することで本当に満足できるカードを選べます。

もし還元率だけを重視してクレジットカードを選んだ場合、自らの求めるサービスが付帯していなかったと後悔することにもなりかねません。

クレジットカードに付帯していることが多いのは、下記のようなサービスです。

- 各種付帯保険(旅行傷害保険・ショッピングガード保険)

- 空港ラウンジ利用

- 24時間対応相談窓口

また、明細書の発行の有無といった内容でも人によっては利便性を左右する部分になりますので、自分の求める機能やサービスが備わっているかは確認しておきましょう。

クレジットカードの還元率を上げてポイントをたくさん獲得する方法とは?

還元率を高めたい、ポイントをたくさん獲得してお得感を得たいという方も多いと思います。ここでは、ポイントをたくさん獲得する方法を紹介します。

普段のクレジットカード利用の中でも一工夫加えることで更に多くのポイント獲得を狙えますので、順に解説します。

公共料金等固定費をクレジットカードで支払う

毎月必ず支払う固定費をカード支払いにすることでお得にポイントを獲得できます。クレジットカードで支払える公共料金には、以下のようなものがあります。

- ガス代

- 電気代

- 水道代

- 国民年金保険料

さらに、税金や携帯電話料金などもカード払いできる場合があります。たとえば、1,000円の支払いで2ポイントが貯まるカードを使った場合、毎月の公共料金の支払いが10,000円から30,000円と仮定すると、20ポイントから60ポイントを貯めることが可能です。

これにより、固定費を支払うだけで効率的にポイントを貯めることができます。

クレジットカードや国際ブランドによっては対応していない場合もありますが、利用できる場合はぜひ活用しましょう。

はじめにクレジットカード払いに設定するだけなので、ほとんど手間もかかりません。

クレジットカードを普段使いする

今まで実店舗で現金払いをしていたり、ネットショッピングで代引きやコンビニ払いを利用していた方は、カード払いに切り替えることでポイントをたくさん貯められます。

クレジットカードは、店舗だけでなく病院でも使用できる場合があります。普段からカード払いを利用することで、ポイントを貯めていくことができるでしょう。

また、カードを使えば小銭が減るため、財布の中もすっきりします。

例え数百円ほどの少額の買い物であっても、クレジットカードを用いて支払いをすれば数ポイント獲得可能です。

少しの支払いでもクレジットカードを使うことで、ポイント還元を最大化させることができます。

ポイントアップ店舗を利用する

ポイントを提供するサービスと提携している店舗を利用すると、ポイント還元率をアップさせることが可能です。

たとえば、特定のスーパーやドラッグストア、レストランなどでカードを使うと、通常より多くのポイントが貯まります。

支払いだけでなく、カード券面の提示でもポイントが付与される場合もあり、ポイントの二重取りが狙えます。

近くにポイントアップ店舗があり、普段利用している店舗と売っている商品やサービスが変わらないのであれば、ポイントアップ店舗を積極的に利用しましょう。

また、実店舗だけでなくオンラインショッピングサイトの利用でもポイント還元率が高まったりボーナスポイントが得られるカードがあるため、どのカードが高い恩恵を受けられるか調べてみるのも一つの方法です。

ポイントモールを経由して買い物をする

カード会社が独自に運営している「ポイントモール」というサイトがあります。

ポイントモールでは、さまざまなオンラインショッピングサイトと提携しており、ポイントモールを経由して買い物をすることで、通常よりも高いポイント還元率を受けられるのです。

エポスカードの場合、ポイントアップサイト「たまるマーケット」の利用でポイント還元率が2~30倍上昇します。

特にインターネットのウイルス対策ソフトを提供している会社のショップはポイント還元率が高い傾向にあり、スキンケアや食品のショップもタイミング次第では高還元となる傾向が強いです。

ポイントをたくさん貯めたい方は、ポイントモールをぜひ活用してください。

ポイント二重取りを狙う

カード決済に慣れてきたら、ポイントの二重取りを狙うのもおすすめです。ポイントの二重取りとは、一度の支払いで複数のポイントを獲得する方法です。

たとえば、クレジットカードでQR決済アプリにチャージし、そのアプリで支払いをすることで、チャージ分と支払い分の両方でポイントを稼ぐことができます。

ほかにもクレジットカードで支払うときにポイントカードを提示することで、ポイントの二重取りが可能です。

たとえば、決済アプリ「d払い」の支払い方法をクレジットカードに設定し、さらに「dポイント」加盟店でdポイントカードを提示すると、ポイントの二重取りができます。

また、ポイントカード機能を持つクレジットカードだと決済時に提示することでポイントを得られる場合があるため、欠かさず提示すべきです。

ポイントを貯める方法はたくさんあるので、ぜひ積極的に活用しましょう。

クレジットカードを一枚に絞る

クレジットカードを複数枚持っている方も多いと思いますが、ポイントを効率よく貯めるためには、使用するカードを一枚に絞るのが本サイト監修者としてはおすすめといえます。

複数のカードを使うとポイントが分散してしまい、効果的に貯めることが難しくなるからです。

まずはライフスタイルに合ったメインカード1枚に決めて、使ってみてください。

少額の買い物もクレジットカードで支払う

例え少額の買い物であってもクレジットカードで支払えばポイント還元できるため、100円や200円の買い物であってもカード払いにすることでポイントを更に多く貯められます。

各クレジットカードごとにポイント還元の最小金額が決まっているため、あらかじめ確認しておきましょう。

ほぼすべてのクレジットカードのポイント還元は100円以上の決済からなので、99円以下の支払いではポイントをもらえない点は覚えておきましょう。

クレジットカードによっては、200円以上の決済からがポイント還元の対象になる場合もあります。

家族カードを活用する

クレジットカードを申し込んだ本人の家族も使用できる「家族カード」を発行することで、より多くのポイント還元が狙えます。

家族カード使用分の決済はすべて本人宛に請求されますが、家族カードの使用によって貯まったポイントもすべて本人に加算される仕組みです。

家族カードでもポイント還元率は本カードと同じなので、家族それぞれの支払いでも同じようにポイントが貯まります。

また、引き落とし口座も統一なので家計管理も簡単になる点もメリットの一つです。

電子マネーにチャージしてから支払う

クレジットカードの中には、電子マネーへのチャージでポイントが貯まるカードがあります。

一度電子マネーにチャージしてから支払うことでチャージ分のポイントと支払い分のポイントが貯まり、クレジットカード単体で支払うよりも多くのポイントを獲得可能です。

それぞれの電子マネーでチャージに対応しているクレジットカードが異なるため、利用したい電子マネーがどのカードでチャージできるかは確認しておきましょう。

例えば、スマホ決済アプリ「楽天ペイ」はポイント還元率1.5%で決済に利用できますが、使用する電子マネー「楽天キャッシュ」は楽天カードでしかチャージできません。

このように、自分の使用したい電子マネーとクレジットカードの相性も事前に確認しておきましょう。

ランクシステムを活用する

クレジットカード会社の中で、利用金額に応じた「ランクシステム」を導入している所があれば更に多くのポイント還元を狙えます。

年間の利用金額ごとにユーザーにランクを付与し、そのランクに応じた特典を付与するシステムです。このランクはカード会社ごとに「ステージ」などの名称がありますが、基本的なシステムは同じです。

特典の種類はボーナスポイントであったり、翌年度利用分のポイント還元率上昇などがあります。

例えばライフカードの場合、年間利用金額50万円以上になると翌年度利用分のポイント還元率が1.5倍、最大で200万円以上の利用で2倍にまで上昇可能です。

ポイント付与キャンペーンを活用する

クレジットカードの利用で付与されるポイントの公式サイト上では、条件達成でポイントプレゼントの施策が行われている場合があります。

また、ポイントの発行会社や他社が出しているポイ活アプリを駆使することでポイント獲得を狙うのも一つの方法です。

ポイントプレゼントの条件は一定金額の決済だけでなく、サイト訪問や一定の歩数分の移動など簡単な条件となっている場合もあります。

無料でできる簡単なポイント獲得施策でもらえるのは数ポイントと微々たるものかもしれませんが、ポイントをお金に換算すれば数円が無料でもらえることと同じです。

また、有料のサイト・アプリ登録で数百ポイントもらえる場合もあるため、自分の需要にあったキャンペーンがあった場合は活用してみましょう。

他社のポイ活アプリを使う場合、運営会社が怪しい所だと個人情報が奪われる危険もありますので、運営会社について明確な情報があるかやSSL(セキュリティ証明書)があるかどうかなどを選ぶ基準としましょう。

還元率が高いクレジットカード選びの注意点は?

できるだけポイント還元率の高いクレジットカードを手にして多くのポイントを貰いたいものですが、還元率重視のカード選びには注意点もあります。

ただクレジットカードを作って使用するだけでなく、注意点も知っておくことで更に効率良くポイント還元が狙えるので把握しましょう。

無駄のないポイント獲得を狙うなら知っておいて損はない内容ばかりなので、あらかじめ確認しておきましょう。

ポイントが発生する金額と計算タイミングを確認しておく

クレジットカードごとに、ポイント還元の計算金額は異なっていますので把握しておきましょう。

例えば、100円ごとに1ポイント還元と200円ごとに2ポイント還元の場合はどちらも1.0%分のポイントが貰えています。

しかし、前者は100円刻みでポイントが発生するのに対し、後者は200円刻みでしかポイントが発生しません。199円の支払いだと後者はポイントが貰えないということです。

また、ポイント還元の計算が「1回の決済ごと」か「1ヶ月の利用額」で行われるかも各クレジットカードで異なります。

1回の決済ごとの計算だと毎回の買い物で端数を気にする必要がありますが、1ヶ月の利用額ごとの方が端数が少なくなりますのでより多くのポイント獲得が可能です。

還元対象金額が税込か税抜か確認しておく

ポイント還元の対象金額が「税込」か「税抜」かも、還元率重視でクレジットカードを選ぶ際に確認しておきたいポイントです。

対象金額が「税込」「税抜」でどれだけの差が生まれるのか、消費税10%の利用金額10万円にポイント還元率1.0%がかかった状態の還元ポイントを見てみましょう。付与レートは100円ごとに1ポイントです。

| カード利用額 | 100,000円 |

|---|---|

| ポイント税込計上 | 1,000ポイント |

| ポイント税抜計上 | 100,000円-消費税10%=90,910円 →909ポイント |

もしポイント還元の対象金額が税込だった場合は支払い額からそのまま付与ポイントの計算ができますが、税抜金額が対象の場合は支払った総額から税抜の金額だけを計上して計算されます。

上記の例だと、税込と税抜での還元ポイントの差は91ポイントになり、およそ1割近い差があることがわかるでしょう。

利用金額が増えれば増えるほど、計上金額の税込・税抜の違いによる還元ポイントの差は大きくなるので、多くの還元ポイントを得たい場合は税込で計上するクレジットカードを選びましょう。

入会キャンペーンの数字のインパクトに惑わされない

各クレジットカードでは、発行枚数を増やすために様々な特典を付けて新規入会者を増やす施策を行っています。

特に新規入会時のポイントプレゼントは多いと10,000ポイントにも上る場合があり、ポイントが多ければ多いほどお得感は強くなるものです。

中には、一定以上の金額を使用しないともらえないポイントなどもあり、特典が豪華になればなるほど取得のハードルは上がる傾向にあります。

もし特典付与の条件を知らないまま申し込んだ場合、イメージしていた内容の特典が貰えずに不満を抱えてしまうこともあるでしょう。

また、入会特典のプレゼントは豪華でも、すべて貰い終えた後の通常利用での付与ポイントが多くないと使い続けるメリットは薄いと言えます。

ポイント還元率の高いクレジットカードを選ぶ場合は、入会特典よりも通常利用時のポイント還元率に注目することを監修者としてはおすすめします。

ポイントを貯めるための買い物をしない

ポイント還元率を気にして買い物をしていると、端数の金額の切り捨てが気になってしまう人が多いです。

この端数を埋めるために追加で買い物をする人がいますが、果たしてそれが本当に長い目で見てお得になるのかは一考の余地があります。

1ポイント得るために数円~数十円追加の買い物をすることは、本当の意味でお得なのでしょうか。

例えば100円で1ポイント付与されるクレジットカードで398円のものを買う場合は3ポイントもらえますが、あと2円分あれば4ポイントの付与になります。

この2円分を埋めるために108円のものを追加で買えば合計は506円となり5ポイントの付与になりましたが、見方を変えれば余計な108円を使ったともいえるでしょう。

ポイント獲得よりも節約の方がお得な場合もありますので、本当の意味でお得になることは何なのか考えるようにしましょう。

ポイント還元の対象外になる取引がある

クレジットカードでのポイント還元はすべての支払いが対象となるわけではなく、中にはポイント還元の対象外となる支払いがあります。

主にクレジットカードの使用に伴う費用は対象外となりますので、どのようなものがあてはまるか確認しておきましょう。

- カードの年会費

- 再発行手数料

- キャッシング利用分

- 分割払い・リボ払い手数料

- 遅延損害金

など

他にも、クレジットカードによっては水道光熱費などの固定費ではポイント還元の倍率が通常より下回る場合があります。

これからクレジットカードを発行する場合、どの支払い内容が対象外となるかは事前に確認しておきましょう。

使い道によっては必要なポイント数が変わる場合がある

クレジットカードの使用による還元ポイントは一定のレートで付与されますが、そのポイントを使う場合はすべての使い道で同じ金額で使えるわけではありません。

例えば他社ポイントに交換する場合、A社では1ポイント=1ポイントでもB社では1ポイント=0.8ポイントになる場合があります。

例えば三菱UFJカードで還元されるグローバルポイントは、200ポイントでnanacoポイント・WAONポイント600ポイントと交換できますが、楽天ポイントでは600ポイントに下がります。

このように、獲得したポイントが等価で使えるわけではないことを頭に入れた上で、どのクレジットカードを使用するか決めましょう。

年会費無料のクレジットカードを選ぶ

クレジットカードには年会費が有料のものと無料ものとで分かれますが、還元率を重視するなら年会費無料のカードを選びましょう。

年会費無料であれば還元ポイントはそのまま利益となりますが、年会費有料のカードを使う場合は利益と損失の分かれ目(損益分岐点)を把握しておくことが重要です。

年間で獲得したポイントは利益となりますが、年会費はそのままコストとなってしまうので、利益とコストを天秤にかける必要があります。

クレジットカードの還元率に応じて利用金額に応じた獲得ポイントは大きく変わることを覚えておきましょう。

| カード利用額 | 還元率0.5% | 還元率1.0% |

|---|---|---|

| 50万円 | 2,500ポイント | 5,000ポイント |

| 100万円 | 5,000ポイント | 10,000ポイント |

年間で100万円利用した場合、還元率0.5%だと5,000ポイント貯まりますが、還元率1.0%だと倍の10,000ポイントです。

もし使用しているクレジットカードに年会費が発生する場合、獲得ポイントと年会費を相殺した金額が実際の利益となります。

年会費によるコストを上回るだけのポイント還元や特典が見込める場合は、年会費有料のクレジットカードを使用してもいいですが、基本的には維持コストのない年会費無料のカードがサイト監修者としてはおすすめです。

クレジットカードを退会するとポイントが消滅する

もしクレジットカードを退会する場合、それまでクレジットカードを使って貯めてきたポイントが失効する可能性があります。

もし獲得ポイントを管理するポイントサイトがクレジットカードの使用を前提として作られている場合、クレジットカードの退会と同時に役目を終えるためポイントもなくなるということです。

クレジットカードの退会を決めた場合、所有しているポイントは景品か他社ポイントに交換するなどして有効利用しましょう。

また、中にはポイントサイトがクレジットカードの利用を前提としていないものもあり、その場合はクレジットカードを退会してもポイントはなくなりません。

クレジットカード作成時点で、退会後のポイントの取り扱いがどうなるかは確認しておきましょう。

退会後もポイントが消失しないクレジットカードには、三井住友カード(NL)・楽天カード・dカードなどが代表的です。お使いのカード退会後のポイントの取り扱いは、各カードの公式サイトで詳細を確認しましょう。

リボ払い専用カードは確認必須

クレジットカードの中にはリボ払い専用のカードがあり、これらのカードはポイント還元率が高く設定されている場合があります。

しかし、リボ払いはクレジットカードの利用料金の支払い方法の中でも注意が必要なもので、リボ払い専用カードはその名前の通りリボ払いでしか支払いができません。

リボ払いには毎月の支払い金額を一定にして支払いの負担を抑えるメリットがありますが、一定の支払いだけでは料金を完済できずに負債がどんどん溜まってしまう可能性も存在します。

計画的な運用ができるなら問題はありませんが、もしただクレジットカードを持ちたいという理由だけでリボ払い専用カードを使用するのは控えましょう。

還元率だけ重視してクレジットカードを選ぶと、後々負債を抱える可能性があると意識することが重要です。

提携店での利用時しかポイント還元施策がないクレジットカードもある

クレジットカードにはそれぞれポイント還元率が上昇する施策が用意されており、特定の店舗での利用時に還元率が上昇したりボーナスポイントがもらえる場合があります。

しかし、ポイント還元施策がクレジットカードを発行元である会社が運営するグループ店舗でしか行われていない場合、ポイント還元を受けられる機会が限られてしまうケースもあるでしょう。

提携店が近くにあって利用する機会が多い場合はメリットもありますが、もし近くにない店舗でのポイント還元が多いと機会損失となってしまうでしょう。

もしポイント還元の対象となる店舗が近くにないクレジットカードの作成を検討する場合は、ポイント還元の機会がどれだけあるかを考慮する必要があります。

ポイントの有効期限が切れる場合がある

クレジットカードの利用によって還元されるポイントには、有効期限が設定されているものが多いです。

ポイントの有効期限が過ぎてしまうとポイントは無効になってしまうため、そうなるとせっかく貯めたポイントはすべて無くなってしまうでしょう。

ポイントの有効期限は12~48ヶ月のものが多く、自分の貯めているポイントの有効期限がどれくらいになっているかは確認しましょう。

中には、セゾンカードの「永久不滅ポイント」のように有効期限がないポイントもあります。

クレジットカードの還元率とは?

そもそも、クレジットカードの還元率とは何なのでしょうか。

基本的な知識を身に着けておくことで、ポイント還元によるお得さをより強く感じられるでしょう。

利用金額に応じてもらえるポイントの割合

還元率は、クレジットカードを使って買い物をしたときに、利用額に応じてポイントがもらえる割合のことです。

例えば還元率が1.0%となっている場合、支払い金額の1.0%分のポイントとして還元されることになります。

つまり、支払い金額が1,000円であれば10ポイント、10,000円であれば100ポイントが還元されるという計算です。

カードを発行している会社によって付与されるポイントの種類は異なり、また1ポイントが何円にあたるかの価値も異なります。

クレジットカードのポイントが発行される仕組み

様々な特典への交換や料金の支払いにも利用できるポイントですが、その原資はカード加盟店がクレジットカードシステムを利用するために支払う手数料です。

基本的にクレジットカードで買い物をすると利用額を後日口座から引き落とされますが、加盟店はカード会社に代金を請求し、システム利用に伴う加盟店手数料を引いた金額を受け取ります。

クレジットカード利用者に還元されるポイントは、この加盟店手数料の中から支払われているのです。

他にも、カード会社が行うキャンペーンによるポイント還元率は、利用者増加のためにクレジットカード会社が原資を用意している場合もあります。

クレジットカードの還元率と付与率の違い

還元率は、利用額に対して「何円分のポイント」が還元されるかの割合を示しています。還元率の計算式は、以下のとおりです。

たとえば、1ポイントの価値が5円で、1,000円の利用につき2ポイントがもらえる場合、還元率は1%です。

一方、付与率は、利用額に対して「何ポイント」が付与されるかの割合を示しています。付与率の計算式は、以下のとおり。

たとえば、1,000円の利用につき2ポイントが付与される場合、付与率は0.2%です。

付与率は利用金額に対するポイントの割合を示し、還元率はポイントの価値を考慮した割合を示しています。

クレジットカードのポイント還元率の計算方法

還元率の計算式は、以下のとおりです。

ポイント還元率を計算するためには、まず「1ポイントが何円に相当するのか」を知る必要があります。

たとえばJCB CARD Wを例に計算してみましょう。

JCB CARD Wで獲得したポイントは、JCBプレモカードにチャージすることで、1ポイント5円に相当します。またJCB CARD Wは1,000円(税込)の利用ごとに2ポイントが還元されます。

この情報をもとに還元率の計算式に当てはめたのが、以下です。

ポイントの価値10円÷利用金額1,000×100=1%

つまりJCB CARD Wの還元率は1%となります。

同じポイントでも交換先によって還元率が異なる

クレジットカードの利用によって獲得したポイントを他社ポイントに交換する場合、すべての交換先にて等価で交換されるわけではありません。

例えば三菱UFJカードの利用で手に入るグロ-バルポイントは1ポイント最大5円相当で使用できますが、使い方次第では3円相当にまで減少することも。グローバルポイントの使い道を紹介します。

| グローバルポイントの使い道 | 1ポイントのレート |

|---|---|

| 電子ギフト券への交換 | 4円 |

| グローバルポイント Walletにチャージ | 5円 |

| Pontaポイントに交換 | 4円 |

| 楽天ポイントに交換 | 3円 |

このように、ポイントの利用方法によってはポイントの価値が変わってしまうことを頭に入れておきましょう。

特定店舗で還元率が上がるクレジットカードもある

クレジットカードの中には、特定の店舗での支払いに利用した場合にポイント還元率が上がるものがあります。

より多くのポイント還元を狙う場合は、使用するクレジットカードをどの店舗で利用すると高還元になるのか把握しておきましょう。代表的なカードの高還元になる店舗をご紹介します。

| カード名 | 店舗 |

|---|---|

| JCBカードW | セブン-イレブン・Amazon・スターバックス |

| 三井住友カード(NL) | セブン-イレブン・ローソン・マクドナルドなど |

| エポスカード | マルイ |

| イオンカードセレクト | イオン・まいばすけっと・ダイエーなど |

| 楽天カード | 西友 |

| セブンカード・プラス | セブン&アイグループ系列店 |

| 三菱UFJカード | セブン-イレブン・ローソン・スシローなど |

また、自分がよく利用する店舗でよりお得になったりポイント還元率が高まるカードを選ぶというのも一つの立派な選び方です。

還元率の高いクレジットカードでよくある質問

ここからは、クレジットカードの還元率に関して寄せられる、よくある質問内容をご紹介します。

代表的な疑問の内容は網羅していますので、気になることがあれば下記より確認すると解決するかもしれません。

おすすめの高還元率クレジットカードは?

本サイト監修者がおすすめする高還元率のカードは、「JCB CARD W」と「三井住友カード(NL)」になります。

JCB CARD Wは通常のポイント還元率が1.00%と高く、最高還元率は10.50%※1です。

三井住友カード(NL)は通常のポイント還元率は0.5%ですが、対象のコンビニ・飲食店で最大7%のポイント還元※5が受けられます。

クレジットカードの還元率の平均は?

今記事で紹介した還元率の平均は0.5% です。そのため1.0%以上は高還元率といえるでしょう。

還元率2%・3%のクレジットカードはある?

還元率は、通常0.5%〜1.2%です。2.0%を超える還元率のカードはほとんどありません。

この通常0.5%〜1.2%の還元率は、一切の特典付与がない状態の「基本還元率」です。

特約店で利用する場合、還元率が2%や3%にアップするクレジットカードは多くあります。

ポイントの二重取りができるクレジットカードはどれ?

カードの発行会社が電子マネーやスマホ決済サービスを提供しているクレジットカードは、ポイントの二重取りができる場合が多いです。

本記事にて紹介しているクレジットカードの中で、ポイントの二重取りが可能なカードは下記になりますのでご参考ください。

- 楽天カード

- エポスカード

- au PAYカード

- セブンカード・プラス

- セゾンパール・アメリカン・エキスプレス・カード

支払い時にスマホ決済サービスを利用したり、ポイントカードとしてカード券面を提示すると、ポイントの二重取りができます。

中には支払い時のカード提示とスマホ決済サービスの併用で、ポイントの三重取りを狙えるクレジットカードも存在しますので使ってみましょう。

高還元率を狙うためにクレジットカードを使い分けた方がいい?

それぞれのクレジットカードごとに還元率が高まる場面は異なるため、すべての支払いで満遍なくポイントを貯めたい場合は、複数のカードを持つ事でポイントを貯めやすい場面を増やすことができます。

基本還元率が高いクレジットカードをメインで使いつつ、メインカードではポイント還元を得られない支払いに使うための別のカードを作るのがいいでしょう。

普段使いで高還元率のクレジットカードは?

普段使いの中でクレジットカードの還元率を高めたい場合、そもそもの基本還元率が高いクレジットカードを使用しましょう。

基本還元率は一切の特典付与がない状態での還元率を指し、基本還元率が高ければ特典が適用されない場面での支払いでも高い還元率を維持できます。

本記事で取り上げたクレジットカードの中では、基本還元率が1.0%以上だと高還元率です。

中でもリクルートカードは基本還元率が1.2% と本記事内で紹介した中では最も高いため、監修者としては高還元率を狙うなら使用をおすすめします。

公共料金の支払いでも高還元率なクレジットカードは?

公共料金の支払いで高還元率なクレジットカードには、au PAYカードが挙げられます。

クレジットカードの中には公共料金の支払いに使用すると還元率が基本よりも下がるカードがある中で、au PAYカードは基本還元率1.0%のままで支払い可能です。

総務省の統計によると、水道光熱費の全国平均は1ヶ月17,939円ですが、これをau PAYカードで支払うと179ポイントを得られることになります。

毎月必ずかかる固定費でもポイント還元を受けることができれば、よりお得さは増すでしょう。

貯まったポイントはどこで確認できる?

クレジットカードの使用によって還元されたポイントは、主に次の方法で確認することができます。

- カードの利用明細書

- カード会員用Webサイト

- カード会員用スマホアプリ

中でもスマホアプリだと自動ログインを設定することが可能なので、わざわざ毎回パスワードを入力せずとも還元ポイントを確認可能です。

今後付与予定のポイントを確認できることもあるため、どのようなペースでポイントが獲得していくかの計画を立ててみましょう。

ポイントの有効期限はどれくらい?

ポイントの有効期限はそれぞれのポイントによって異なるため、自分が獲得しているポイントごとに確認する必要があります。

ほとんどのポイントは有効期限が1~2年ほどで設定されていますが、中には期限が数ヶ月ほどの特殊なポイントもあるため注意しましょう。

例えば楽天ポイントの場合、通常は1年間の有効期限が設けられていますが、特定のキャンペーンで得られる「期間限定ポイント」は1~6ヶ月と短くなっています。

本記事で紹介している中では、セゾンパール・アメリカン・エキスプレス・カードで獲得できる「永久不滅ポイント」が最長の有効期限となっており、その名の通り有効期限なしです。

クレジットカードの還元率の平均はどのくらいですか?

本記事で紹介しているクレジットカードの内、基本ポイント還元率0.5%のカードが半数の9枚となっており、ポイント還元率0.5%が平均的だと伺えます。

この平均的数値である0.5%を超える還元率のクレジットカードであれば、比較的高い還元率だと言えるでしょう。

実際に還元率を重視してクレジットカードを選ぶ場合、還元率0.5%を基準にして選ぶのがサイト監修者としてはおすすめです。

クレジットカードと現金はどっちがお得ですか?

クレジットカード払いと現金払いを比較した場合、基本的にはクレジットカード払いの方がお得になります。

最も大きい要素としてはポイント還元率にあり、クレジットカード払いだとポイント還元がありますが現金にはありません。

また、現金は手元にない場合に支払いができませんし不足時にはATMで引き出す必要がありますが、ATMの営業時間外だと引き出せない点がネックです。

しかし、クレジットカードを持っていれば24時間支払いに使用することができますし、支払い時に手数料がかかることはありません。

その他の要素を加味しても、現金払いよりもクレジットカードの方が高い利便性を持っていることが伺えます。

クレジットカードは1,000円で何ポイント貯まりますか?

クレジットカードで1,000円使用時の還元ポイントは、それぞれのカードの還元率によって大きく変わります。

100円ごとに1ポイントもらえる場合、還元率ごとにどれだけのポイントが貯まるのかを確認しましょう。

| 還元率 | 獲得ポイント |

|---|---|

| 0.5% | 5ポイント |

| 1.0% | 10ポイント |

| 1.5% | 15ポイント |

| 2.0% | 20ポイント |

| 3.0% | 30ポイント |

| 10.0% | 100ポイント |

このように、クレジットカードの還元率が高ければ高いほど、同じ金額を利用しても貯まるポイント数は多くなることがわかります。

より多くのポイントを貯めたい場合は、そもそもの基本ポイント還元率が高いクレジットカードを選んだり、還元ポイントアップのキャンペーンに積極的に参加することをサイト監修者としてはおすすめします。

還元ポイント10倍と価格10%オフだとどちらが得ですか?

還元ポイント10倍と価格10%オフだと、価格10%オフの方がお得になる場合が多いです。

例えば、ポイント還元率1.0%のクレジットカードで2,000円の商品を購入して還元ポイントが10倍になる場合、通常だと20ポイントの還元になるところが10倍の200ポイントとなります。

しかしポイント還元の場合、還元ポイントによって価格が安くなっておらず利用できる金額が増えたことになるので、2,000円で2,200円分の買い物ができたという解釈です。

この差額の200円は2,200円の内の約9.1%なので、価格10%オフの方が割引率は高いことになります。

よって、還元ポイント10倍よりも価格10%オフの方がお得です。

還元率が高いクレジットカードのまとめ

今回の記事は、本サイト監修者による高還元率のクレジットカードおすすめ15枚を紹介しました。

カードを選ぶ際は、還元率が1%以上を目安にするとよいでしょう。また、普段よく利用する店舗やサービスから選んだり、優待特典を考慮して選んだりするのもおすすめです。

この記事を参考にして、自分に最適なクレジットカードを見つけてみてくださいね。

※当サイトでは広告に記載されている個別の商品に関する相談や質問にはお答えできません。

※当サイトはGoogleのコンテンツポリシーのガイドラインに沿ってコンテンツを製作していますが、情報の正確性や信頼性、安全性を担保するものではありません。

※1 還元率は交換商品により異なります。

※2 通常は利用額1,000円につき1ポイント付与、1ポイント=5円相当として何円相当のポイントが還元されるかを基に還元率を算出しております。

※3 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード

※4 即時発行ができない場合がございます。

※5 商業施設内にある店舗などでは、一部ポイント加算対象にならない場合があります。

※6 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元

最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

iD、カードの差し込み、磁気取引は対象外です。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※7 一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況等により、還元率が最大+8%を超える場合があります。

※8 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※9 ・1ポイント5円相当の商品に交換した場合

・特典には条件があります。

※10 キャンペーン期間:2025年10月1日(火)~2026年1月12日(月・祝)

※11 21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

※12 ・2025/5/1時点

・予告なく内容を変更、または終了する場合があります。

・ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、③2025年2月1日(土)~3月31日(月)(2カ月間)の3回に分かれます。

※13 「ポイント移行コース」(年間参加費6,600円税込、2年目以降自動更新)へのご登録で最⻑3年間のポイント有効期限が無期限

※14 最大7%還元について

・一部対象外店舗・対象外商品がございます。

・オンラインストア、WEBチケットストアでのお支払いは対象となりません。

・一定金額(原則1万円(税込))を超えると、タッチ決済をご利用いただけません。その場合は、通常のポイント付与のみとなりますので、ご了承ください。

・iD、カードの差し込み、磁気取引は対象となりません。

・ご利用前の事前のエントリーなどは不要です。

※15 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※16 オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

※17 JCBゴールドで事前に、「搭乗する公共交通乗用具」または「参加する募集型企画旅行」の料金をお支払いいただいた場合、最高補償額は1億円、支払がない場合には、最高補償額5,000万円となります。

※18 入会約3ヶ月後に、新規にご入会されたプラチナ・カード会員様へ、30,000円分のトラベルクレジットが加算。

※19 1ポイント5円相当の商品に交換した場合。最大15%ポイント還元には上限など各種条件がございます。2025年2月以降も内容を変更してポイント還元を継続予定です。

※20 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。