※この記事はPRを含みます。

現在急速に普及しているキャッシュレス決済。経済産業省の調査では、2023年の消費支出の実に39.3%がキャッシュレス決済で支払われており、その中でも最も利用率が高いのがクレジットカードで83.5%にも及んでいます。

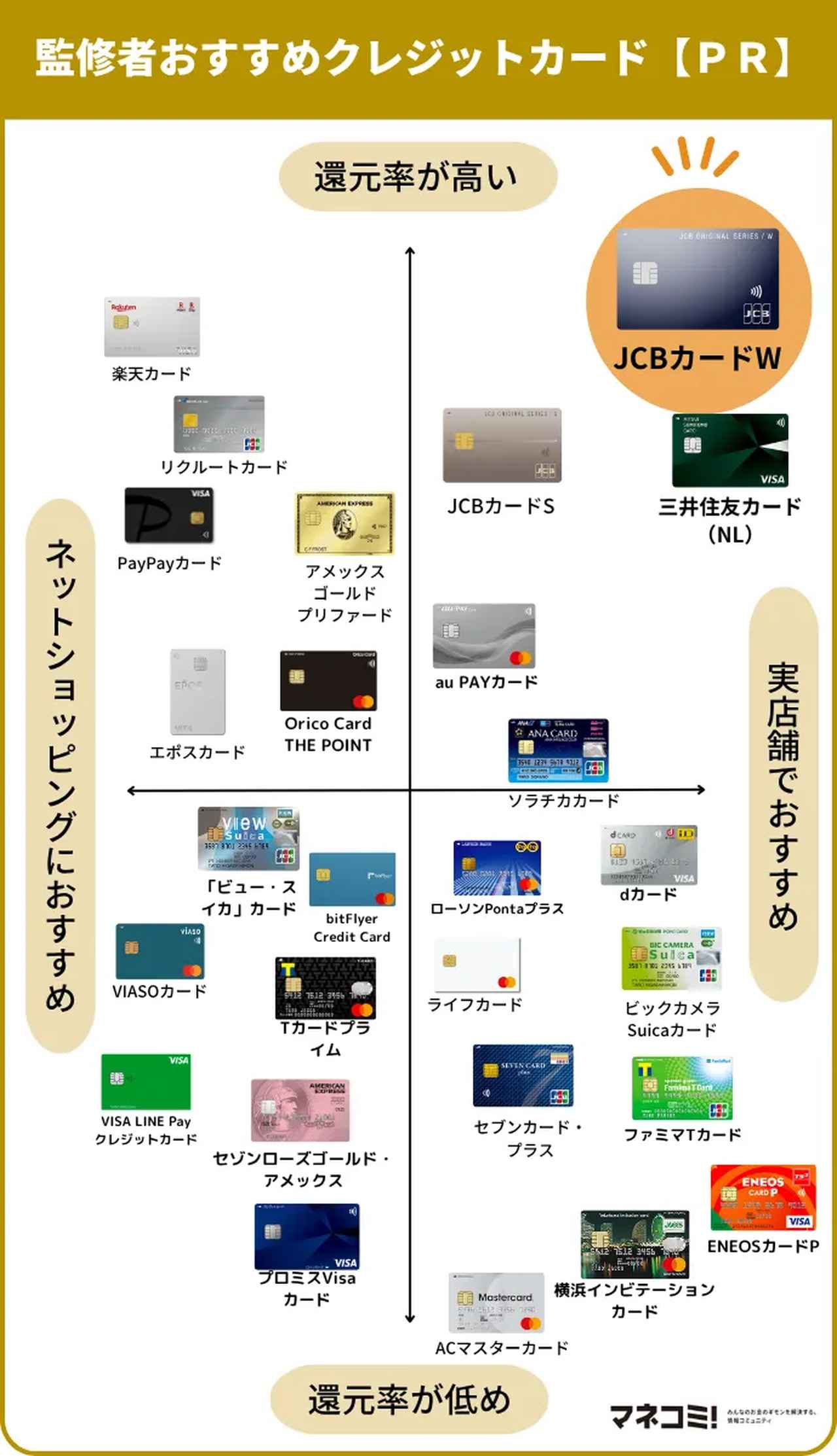

しかし、クレジットカードにはたくさんの種類があり、還元率や年会費の高さ、即日審査の可否など違いが多いです。

そんな中で、「初心者におすすめのクレジットカードはどれ?」「最強のクレジットカードを作りたい」などの疑問・悩みを抱えている方は多いでしょう。

クレジットカードの種類は数多く、年会費やポイント還元率、特典・付帯保険などを1枚ずつ比較することは非常に困難です。

- 初めての1枚には年会費永年無料カードがおすすめ!

- クレジットカード選びで迷ったらポイント還元率を重視

- 旅行好きには旅行傷害保険が手厚いカードがピッタリ

- ステータス重視ならゴールドランク以上のカードを検討

そこで今回は、本サイト監修者による2026年1月最新のおすすめクレジットカードを紹介します。

初心者向けにクレジットカードの選び方・作り方などについても詳しく解説していますので、ぜひ参考にしてみてください。

ライフスタイルと相性のいい最強のクレジットカードを作成しましょう!

※各商品・サービスの詳細については、各商品・サービスの公式ホームページにてご確認ください。

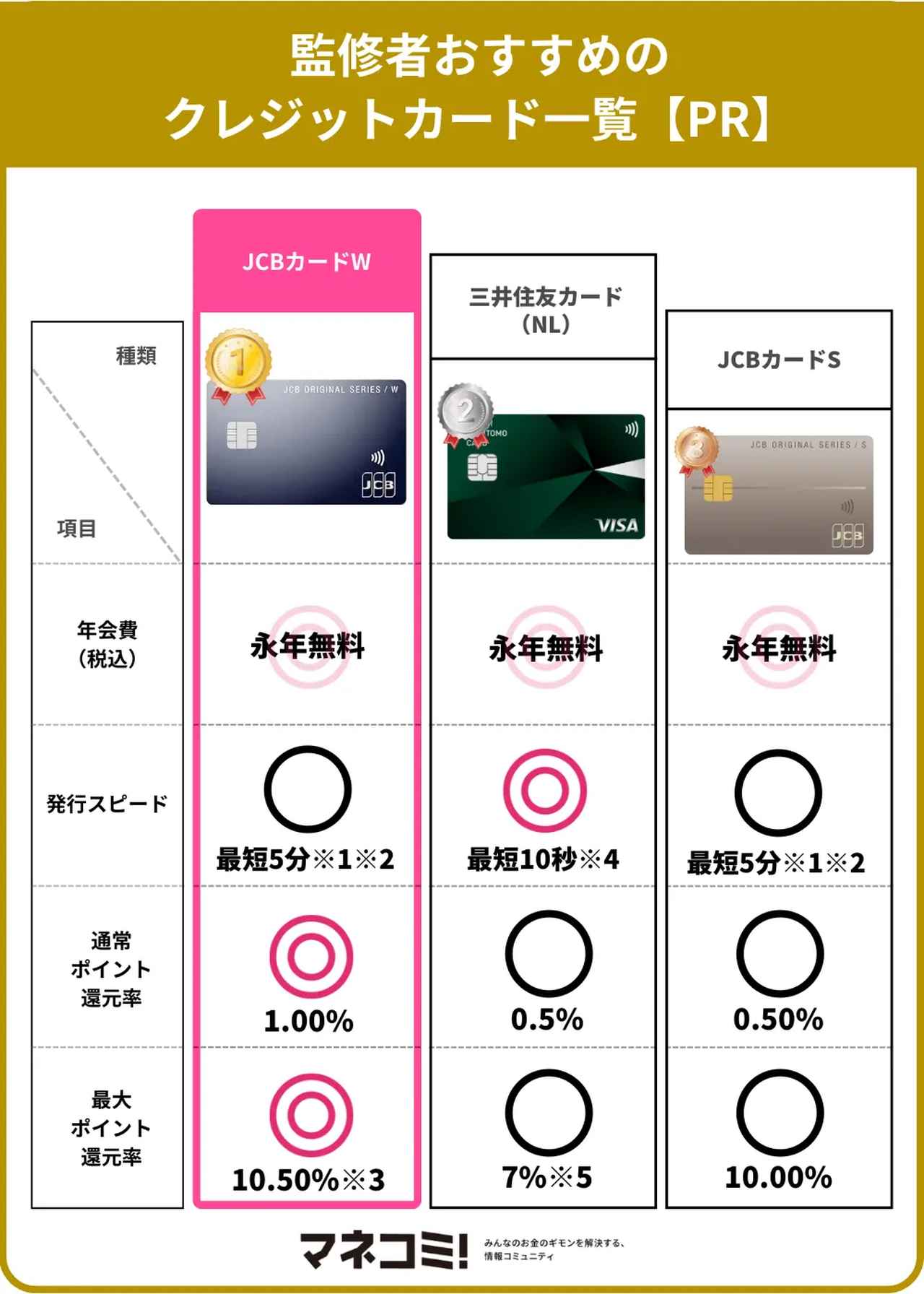

年会費永年無料の高還元率クレジットカード3選【PR】

おすすめクレジットカードの独自検証ポイント

本記事では、数あるクレジットカードの中から下記の基準によって比較検証を行い、厳選されたカードを紹介しています。

ポイント還元率の高さ

本記事では、一切の特典付与がない状態のクレジットカードの還元率を「基本還元率」と定義し、基本還元率が1.0%以上のクレジットカードを「高還元率」と定めています。

年会費の安さ

年会費はクレジットカードの維持コストに直結するため、年会費が無料のクレジットカードがユーザー満足度が高いと定めています。

ポイントの使いやすさ

獲得したポイントの使用用途の広さ、交換できる他社ポイントやマイルの多さを基準に「使いやすいポイントが貯まるクレジットカード」を紹介しています。

専門家による記事内容の監修

クレジットカードに関して豊富な知識を持つ専門家に記事内容をご確認いただき、専門的な意見を基におすすめのクレジットカードを選定しています。

【2026年1月最新】おすすめのクレジットカード38選【PR】

今や数多くのクレジットカードが発行されており、価格.com調べではおよそ2,200種類以上のクレジットカードが存在しています。

その中から、自分にとって最適な一枚を見つけ出すのは難しいと感じる方も多いでしょう。

本記事の監修者おすすめのクレジットカード38選を紹介していきます。

JCBカードW

【JCBカードWのおすすめポイント】

- 新規入会&条件達成で最大25,000円キャッシュバック

(2026年3月31日まで) - 39歳以下限定!いつでもどこでもポイント還元率1,00%以上!

- 最短5分でカード番号を即発行※1※2

- Amazon・セブン‐イレブンなどでポイント最大21倍

JCBカードWは、39歳以下の初めてクレジットカードを作成する方におすすめの1枚です。

年会費は永年無料。利用金額の1.00%以上ポイントが貯まる高還元率クレジットカードです。

2026年3月31日(火)までの入会で最大25,000円のキャッシュバックが受けられるため、お早めの申し込みが得するチャンスです。

スマホやパソコンからナンバーレス入会すれば、最短5分※1※2で発行可能。カード情報をApple PayやQUICPayなどに登録して、すぐにクレジットカードを利用できるところは嬉しいポイントです。

最高2,000万円補償の海外旅行傷害保険※6も付いていますので、旅行や留学にも役立つでしょう。

提携店での利用で最大21倍までポイントアップ!実店舗だけでなくネットショッピングも対象です。

| 年会費 | 永年無料 |

| 通常ポイント還元率 | 1.00% |

| ポイント種類 | J-POINT |

| 交換可能マイル | JALマイル ANAマイル デルタ航空 スカイマイル |

| 国際ブランド | JCB |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円限度(海外のみ) |

| 追加カード:年会費 | ETC カード:無料 家族カード:無料 |

| スマホ決済・電子マネー | Apple Pay Google Pay QUICPay |

| 申し込み条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。 |

出典:JCBカードW公式サイト

三井住友カード(NL)

【三井住友カード(NL)のおすすめポイント】

- 新規入会&条件達成で最大21,600円相当プレゼント

- 年会費無料!最短10秒で即発行※4

- 対象のコンビニ・飲食店のスマホタッチ決済で最大7%還元※5

- 貯めたポイントは「1P=1円」で使える

三井住友カード(NL)は、最短10秒で即発行※4という発行スピードの早さやポイントの貯まりやすさに強みを持つクレジットカードで、カード到着前でもスマホ決済やネットショッピングで使えます。

もちろん現物のカードも発行されますが、券面はカード番号が記載されていないナンバーレス仕様なので、カード番号をのぞき見される心配を解消できます。

新規入会後、条件達成で最大21,600円相当のプレゼントが獲得できるため、見逃さないようにしましょう。

通常時のポイント還元率は0.5%ですが、対象のコンビニ・飲食店では最大7%※4にアップ。対象店舗はセブン‐イレブン・マクドナルド・サイゼリヤ・ドトールコーヒーなど多岐にわたります。

貯めたポイントは「1P=1円」として、カード料金の支払いやVポイントPayアプリに登録して買い物に利用するといいでしょう。

SBI証券と提携しているカードなので、投資信託のつみたてでもポイントが貯まります!

| 年会費 | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | Vポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | VISA Mastercard |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:最高2,000万円 ショッピング保険:- |

| 追加カード:年会費 | ETCカード:550円(税込) 家族カード:無料 |

| スマホ決済・電子マネー | iD PiTaPa WAON Apple Pay Google Pay |

| 申し込み条件 | 18歳以上の方(高校生を除く) |

JCBカードS

【JCBカードSのおすすめポイント】

- 最大24,000円キャッシュバック(2026年3月31日まで)

- 提携店でポイント最大20倍

- 国内外20万箇所以上で割引特典を使える

- 映画館や有名ホテルなどが最大80%OFF

JCBカードSは、ポイントの貯まりやすさと割引特典に強みがあるクレジットカードです。

スターバックスやセブン‐イレブンなど、全国の人気店舗で還元率が最大20倍にアップします。

Amazonもポイントアップの対象なので、ネットショッピングが好きな方にもおすすめです。

また、映画館や有名ホテル、水族館など国内外20万箇所の施設を最大80%OFFの割引価格で利用できるところも魅力的です。

JCBカードWは39歳までなら発行可能という年齢制限がありますが、JCBカードSは年齢制限なしでどなたでも発行可能です。

最大24,000円もらえるお得なキャンペーンを開催中!最短5分※1※2ですぐに発行できます!

| 年会費 | 永年無料 |

| 通常ポイント還元率 | 0.50% |

| ポイント種類 | J-POINT |

| 交換可能マイル | JALマイル ANAマイル デルタ航空 スカイマイル |

| 国際ブランド | JCB |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:100万円限度(海外のみ) |

| 追加カード:年会費 | ETC カード:無料 家族カード:無料 |

| スマホ決済・電子マネー | Apple Pay Google Pay QUICPay |

| 申し込み条件 | 原則として18歳以上で、ご本人または配偶者に安定継続収入のある方。 (高校生を除く) |

出典:JCBカードS公式サイト

VIASOカード

【VIASOカードのおすすめポイント】

- 新規入会で最大10,000円キャッシュバック※7

- 利用金額の0.5%以上が自動でキャッシュバック

- 「POINT名人.com」でポイント最大24倍

- たった10分でオンライン申し込み完結

VIASOカードは、公共料金の支払いやETCカードの利用におすすめしたいクレジットカードです。

携帯料金やネット料金、ETC利用などでポイント2倍にアップするため、固定費の支払いに使用するのにも向いています。

ポイントモールサイト「POINT名人.com」経由で買い物をするとポイントが最大24倍上乗せされるため、ネットショッピング時にはポイントモールを経由してみましょう。

カード発行の申し込みもたった10分で完結するため、時間をかけずに申し込むことが可能です。

なお、一般的なクレジットカードとは違い、貯めたポイントは年に1回現金で還元されます。

1年間で利用した金額のうち0.5%以上が返ってくるため、お得感を感じやすいでしょう。

新規入会で最大10,000円キャッシュバックするキャンペーンを常時開催しています!

| 年会費 | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | VIASOポイント |

| 交換可能マイル | - |

| 国際ブランド | Mastercard |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:最高2,000万円 ショッピング保険:100万円 |

| 追加カード:年会費 | ETCカード:無料 家族カード:無料 |

| スマホ決済・電子マネー | Apple Pay Google Pay QUICPay |

| 申し込み条件 | 18歳以上の方 |

ライフカード

【ライフカードのおすすめポイント】

- 現金最大20,000円プレゼント

- 年会費無料!ETCカード・家族カードも実質無料

- 誕生日月は毎年ポイント3倍にアップ

- ポイントの使い道が豊富だからお得感満載

ライフカードは、お得な入会キャンペーンを常時開催しているクレジットカードです。

3つのプログラムで現金最大20,000円もらえます。キャンペーン重視の方におすすめです。

もちろん年会費は無料。ETCカードも年1回利用するだけで、翌年の年会費が無料になります。

また、ポイント関連の特典が多いため、ポイント重視の方にも最適でしょう。

誕生日月は毎年3倍、入会後1年間は1.5倍にアップ。貯めたポイントはマイルや現金、ギフトカー ドなどと交換できます。

スマホからたった3分程度で申し込み可能。キャンペーンを利用してお得に作成してみてください!

| 年会費 | 無料 |

| 通常ポイント還元率 | 0.3% |

| ポイント種類 | LIFEサンクスポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | VISA Mastercaed JCB |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:- ショッピング保険:- |

| 追加カード:年会費 | ETCカード:1,100円(税込) 家族カード:無料 |

| スマホ決済・電子マネー | Google Pay Apple Pay |

| 申し込み条件 | 18歳以上の方 |

出典:ライフカード公式サイト

エポスカード

【エポスカードのおすすめポイント】

- ネットショッピングで最大2〜30倍にポイントアップ

- 24時間いつでも即時発行に対応

- 全国10,000店舗で使える割引特典が満載

- 年4回マルイでの買い物が10%OFF

エポスカードは、発行スピードや優待店舗の多さに強みを持つクレジットカードです。

24時間いつでも即時発行が可能。審査完了後すぐにスマホでカード情報を受け取れます。

「カード決済限定の商品を購入したい」「旅行代金を事前に支払いたい」など、すぐにクレジットカードが必要な状況に役立ちます。

また、数あるクレジットカードの中でも優待店舗が多く、飲食店やホテル、カラオケなどの施設で割引や限定サービスを受けられるところもポイントです。

マルイやネットショッピング関連の特典もあるため、クレジットカードで買い物を楽しみたい方 に最適でしょう。

オンライン申し込みで2,000円相当プレゼント!スマホからの申し込みがおすすめです。

| 年会費 | 無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | エポスポイント |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | VISA |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:最高3,000万円 ショッピング保険:- |

| 追加カード:年会費 | ETCカード:無料 家族カード:- |

| スマホ決済・電子マネー | Apple Pay Google Pay |

| 申し込み条件 | 18歳以上の方(高校生を除く) |

出典:エポスカード公式サイト

ACマスターカード

【ACマスターカードのおすすめポイント】

- 原則、お勤め先へ在籍確認の電話なし※8!

- 土日・祝日でも最短20分でスピード審査※9

- 申し込んだその日に本カードを受け取れる

- ショッピング利用枠が最大300万円

ACマスターカードは原則、お勤め先へ在籍確認の電話なしのクレジットカードです※8。

クレジットカードの利用を知られたくない人が作成する際におすすめといえるでしょう。

最短20分で審査完了※8し、全国の自動契約機で申し込んだその日にクレジットカードを受け取れます。

審査結果にもよりますが、最大300万円のショッピング利用枠が設けられるため、まとまった支払いにも対応できるでしょう。

カードローンの利用枠と合わせると、最大800万円まで利用可能!急な出費に役立ちます。

| 年会費 | 無料 |

| キャッシュバック率 | 0.25% |

| ポイント種類 | - |

| 交換可能マイル | - |

| 国際ブランド | Mastercard |

| 付帯保険 | 国内旅行傷害保険:- 海外旅行傷害保険:- ショッピング保険:- |

| 追加カード:年会費 | ETCカード:- 家族カード:- |

| スマホ決済・電子マネー | Google Pay |

| 申し込み条件 | 安定した収入と返済能力を有する方で、アコムの基準を満たす方 |

ソラチカカード

【ソラチカカードのおすすめポイント】

- 最大19,000マイル相当もらえる(2026年5月31日まで)

- 初年度年会費無料!3種類のマイルやポイントが貯まる

- PASMO一体型だから通勤・通学に便利

- 入会・継続・搭乗でボーナスマイルを獲得可能

ソラチカカードは、ANAマイルを貯めたい方におすすめのクレジットカードです。

マイル還元率0.5%以上。カード決済で貯まるポイントを直接ANAマイルに交換できます。

2026年5月31日まで入会ボーナスと併せて最大19,000マイル獲得可能。継続・搭乗ボーナスももらえますので、効率よくマイルを貯められます。

国内・海外の両方で旅行傷害保険が自動で適用されるところも、旅行好きにとって嬉しいポイントでしょう。

「クレジットカードでANAマイルを貯めたい」「フライト以外でもマイルを貯めたい」という方に 適したクレジットカードです。

PASMO一体型なので、電車やバスなど、普段から公共交通機関を利用している方にもおすすめできます!

| 年会費(税込) | 2,200円(初年度無料) |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | J-POINT メトロポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円 海外旅行傷害保険:最高1,000万円 ショッピング保険:100万円 |

| 追加カード:年会費 | ETCカード:無料 家族カード:1,100円(税込) |

| スマホ決済・電子マネー | Apple Pay Google Pay PASMO QUICPay PiTaPa |

| 申し込み条件 | 18歳以上の方(高校生を除く) |

出典:ソラチカカード公式サイト

アメリカン・エキスプレス®・ゴールド・プリファード・カード

【アメリカン・エキスプレス®・ゴールド・プリファード・カードのおすすめポイント】

- 新規入会で最大65,000ポイント獲得可能

- ステータスが高い金属製のクレジットカード

- 特典だけでなくポイントの貯まりやすさも抜群

- 最高1億円補償の旅行傷害保険が付帯

アメリカン・エキスプレス®︎・ゴールド・プリファード・カードは、メタル製のデザインが特徴的なステータスの高いクレジットカードです。

年会費は39,600円(税込)とやや高額ですが、新規入会で最大65,000ポイント獲得可能など金額以上にお得な特典が付いています。

空港ラウンジサービスやホテルの無料宿泊券、有名レストランでの割引など、紹介しきれないほどの特典が付いています。

最高1億円補償の海外旅行傷害保険やスマホ保険など、付帯保険が充実しているところも見逃せません。

いつでも利用金額に対して1.0%以上還元されるので、ポイントや各種マイルを効率よく貯めら れるでしょう。

AMEXで貯まるポイントは、数多くのマイルと交換可能。ワンランク上の旅をお得に楽しめます!

| 年会費(税込) | 39,600円 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | メンバーシップ・リワード®︎ |

| 交換可能マイル | ANAマイル JALマイル スカイマイル など |

| 国際ブランド | AMEX |

| 付帯保険 | 国内旅行傷害保険:最高5,000万円 海外旅行傷害保険:最高1億円 ショッピング保険:年間最高500万円 |

| 追加カード(税込) | ETCカード:年会費無料 家族カード:無料 (3枚目以降:19,800円) |

| スマホ決済・電子マネー | Apple Pay |

| 申し込み条件 | 20歳以上の方 |

出典:アメリカン・エキスプレス®︎・ゴールド・プリファード・カード公式サイト

プロミスVisaカード

【プロミスVisaカードのおすすめポイント】

- プロミスのローン機能つきクレジットカード

- 対象店舗でスマホのVisaタッチ決済利用で還元率最大7% ※5

- Vポイントが貯まりマイルにも交換可能

- 最高2,000万円の海外旅行傷害保険が利用付帯

プロミスVisaカードは、消費者金融のプロミスがSMBCグループと提携して発行するクレジットカードです。

クレジットカードだけでなく、カードローンとしての機能も持ち合わせており、カードを受け取った時点から最大500万円までの借り入れが可能になります。

急に現金が必要になった時でも、すぐにプロミスやコンビニATMから引き出すことが可能です。

年会費永年無料ではあるものの、最高2,000万円の海外旅行傷害保険が利用付帯となっている点も目が離せません。

旅費などを事前にプロミスVisaカードで支払っておくことで、もし何かトラブルが起きた際に補償が受けられます。

安定した収入のある18歳~74歳であれば申し込み可能と、幅広い年齢層の申し込みを受け付けている点も魅力と言えます。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | Vポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | VISA |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| 追加カード(税込) | ETCカード:550円 (年1回以上の利用で翌年無料) 家族カード:なし |

| スマホ決済・電子マネー | Apple Pay Google Pay |

| 申し込み条件 | 満18~74歳 |

三菱UFJカード

【三菱UFJカードのおすすめポイント】

- 新規入会で最大15,000円相当のポイントプレゼント※7

- セブン‐イレブン・スシローなどでポイント最大20%還元※10

- 三菱UFJフィナンシャル・グループが発行

- 「三菱UFJ銀行」アプリで口座残高も併せて確認

三菱UFJカードは、三菱UFJフィナンシャル・グループが発行するクレジットカードで、大手銀行が運営する安心感の高さが持ち味です。

セブン‐イレブンなどのコンビニや、スシローや松屋などの飲食店での利用時に最大20%のポイント還元※10が受けられます。

通常は基本ポイント還元率も含めた最大7%のポイント還元率ですが、各種条件達成によって20%ものポイント還元率を実現可能です。※10

また、新規入会後の最初の2ヶ月以内に条件達成で最大15,000円相当のポイントをプレゼント※7してもらえるので、発行後は積極的に利用した方がお得といえます。

利用状況はアプリ「三菱UFJ銀行」で三菱UFJ銀行の口座残高と併せて確認できるので、銀行口座とクレジットカードで別々のアプリを使い分ける手間がかからない点もメリットです。

以前まで年会費は有料でしたが、2024年8月1日より永年無料に改訂されたことでより利用しやすいクレジットカードになっています。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | グローバルポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | VISA Mastercard JCB AMEX |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピング保険:年間100万円 |

| 追加カード(税込) | ETCカード:無料 家族カード:無料 |

| スマホ決済・電子マネー | 楽天Edy Suica ICOCA QUICPay Apple Pay Google Pay 楽天Pay |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した収入のある方。 または18歳以上で学生の方(高校生を除く) |

出典:三菱UFJカード

リクルートカード

【リクルートカードのおすすめポイント】

- JCBブランドでの入会で最大8,000円分ポイントプレゼント

- 基本ポイント還元率1.2%

- リクルート系サービスでの支払い時ポイント還元率最大4.2%

- 他社ポイントの交換先が豊富

リクルートカードは基本還元率が1.2%のクレジットカードで、本記事で紹介しているカードの中では最も高い基本還元率を持ちます。

もし年間100万円分の支払いをした場合、還元率1.0%だと1万円分のポイントですが1.2%だと12,000円分のポイント還元を受けられるため、還元率の高さは大きなメリットです。

リクルート系サービスの利用時は還元率が上昇し、最大4.2%分のポイント還元を受けられます。

受け取りポイントの種類はリクルートポイントですが、Pontaポイントやdポイントに交換してさまざまな決済で使用することが可能です。

他にも、国内と海外両方の旅行傷害保険が利用付帯で使えるのも、年会費無料カードとしては充実した保険内容といえます。

国際ブランドもVisa・Mastercard・JCBから選べますが、JCBブランドでの入会だと最大8,000円分のポイントプレゼントが受けられます。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.2% |

| ポイント種類 | リクルートポイント |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | VISA Mastercard JCB |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) 国内旅行傷害保険:最高1,000万円(利用付帯) ショッピング保険:年間200万円 |

| 追加カード(税込) | ETCカード:無料 (VISA・Mastercardは発行手数料1,100円) 家族カード:無料 |

| スマホ決済・電子マネー | 楽天Edy Suica Apple Pay Google Pay 楽天Pay |

| 申し込み条件 | 満18歳以上で本人または配偶者に安定した収入のある方 (高校生を除く) |

楽天カード

【楽天カードのおすすめポイント】

- 新規入会後3回利用で5,000ポイントプレゼント

- 楽天市場利用時のポイント還元率常時3倍

- 楽天系サービス併用でポイントを貯めやすい

- 対象店舗での提示でポイント二重取り

楽天カードはショッピングサイト「楽天市場」の運営で有名な楽天が発行する、基本還元率1.0% のクレジットカードです。

楽天カードを楽天市場の購入品の決済に利用すれば、ポイント還元率が常時3倍になる特徴を持っています。

楽天モバイルや楽天でんきといった楽天系サービスを利用すれば、還元率を最大17倍にまで上昇させることが可能です。

また、楽天ポイントカードとしての機能も有しているので、楽天と提携している店舗で提示すれば、支払い金額への還元ポイントとは別でポイントが付与されます。

ポイントの二重取りも可能なので、ポイ活を頑張りたい人にとってはポイントを貯めやすいカードと言えるでしょう。

新規入会後に3回の決済利用で5,000円ポイントプレゼントが受けられるので積極的に利用しましょう。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | 楽天ポイント |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | VISA Mastercard JCB AMEX |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) |

| 追加カード(税込) | ETCカード:550円 (楽天PointClubプラチナ・ダイヤモンド会員は無料) 家族カード:無料 |

| スマホ決済・電子マネー | 楽天Edy Suica Apple Pay Google Pay 楽天Pay |

| 申し込み条件 | 満18歳以上 |

出典:楽天カード公式サイト

dカード

【dカードのおすすめポイント】

- 特約店利用時に還元率最大7%

- 基本還元率1.0%

- dポイント系サービス併用でポイント三重取りが可能

- 電子マネー「iD」機能あり

dカードは、携帯会社のドコモが発行する年会費無料のクレジットカードで、通常ポイント還元率が1.0%という特徴を持ちます。

dカード特約店での決済に利用すれば、店舗によっては最大7%のポイント還元を受けられるのが大きなメリットです。

公共料金の支払いでも1.0%のポイント還元が受けられるので、公共料金の支払い用カードにも向いています。

また、dポイントカードとしての機能もあり、dポイント加盟店で提示すれば100円ごとに2ポイントの付与を受けられるのも大きな特色です。

dカードの券面には電子マネー「iD」の支払い機能がありますので、クレジットカードが使えない店舗での支払いも可能になります。

dカードでチャージしたd払いで決済しつつ、ポイントカード提示もすればポイントの三重取りが実現可能です。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | dポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | VISA Mastercard |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピングガード保険(海外):最高100万円 |

| 追加カード(税込) | ETCカード:550円 (初年度無料、年間一度でも利用すれば翌年無料) 家族カード:永年無料 |

| スマホ決済・電子マネー | 楽天Edy Suica iD Apple Pay |

| 申し込み条件 | 満18歳以上 |

出典:dカード公式サイト

Orico Card THE POINT

【Orico Card THE POINTのおすすめポイント】

- 条件達成で最大7,000ポイントプレゼント

- 基本還元率1.0%、入会から半年間はポイント還元率2.0%

- オリコモール経由の買い物でポイント最大13.5%還元

- タッチ決済対応でスムーズな支払い

Orico Card THE POINTは基本還元率1.0%のクレジットカードで、入会から半年間までは還元率2.0% で利用できます。

QUICPayやiD、Apple Payといった決済機能も利用可能なため、日々の買い物をスムーズに行うことが可能です。

貯まったオリコポイントは、WAONやdポイントといった他社製ポイントや、Amazonギフト券や各種商品券などにも交換可能です。

更に、ポイント優待サイトである「オリコモール」経由で楽天市場やYahoo!ショッピングなどのサイトでの買い物時に、常時+0.5%のポイント還元を受けられます。

最大13.5%のポイント還元を受けられる優待店もあるため、ショッピングの機会が多い方に役立つクレジットカードだと言えるでしょう。

新規入会後、条件達成で最大7,000ポイントプレゼントが受けられるので欠かさず受け取るようにしましょう。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | オリコポイント |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | Mastercard JCB |

| 付帯保険 | 紛失・盗難補償(60日間) トラベルサポート(海外・国内) |

| 追加カード(税込) | ETCカード:無料 家族カード:無料 |

| スマホ決済・電子マネー | QUICPay iD Apple Pay 楽天Pay |

| 申し込み条件 | 満18歳以上 |

au PAYカード

【au PAYカードのおすすめポイント】

- ショッピング利用3回以上で最大5,000Pontaポイントプレゼント

- ポイントアップ対象店舗で追加ポイント獲得

- 最高2,000万円の海外旅行傷害保険が利用付帯

- 投資信託でも1.0%ポイント還元

au PAYカードは携帯電話回線で知られるauが発行するクレジットカードで、au IDに紐づいたauの携帯回線を契約していれば年会費1,375円(税込)が無料になります。

基本還元率は1.0%となっており、100円につき1Pontaポイント獲得可能です。更にPonta IDとの連携によって支払い時に店頭でのカード券面提示でもPontaポイントがもらえます。

Pontaポイントはau回線の支払いに使うだけでなく、提携店舗やホットペッパー系サービス利用時の支払いにも充てることも可能です。

更に、au PAYカードを投資信託に利用する場合でも1.0%のポイント還元が受けられるため、投資用のクレジットカードとして使うのにも向いています。

新規入会後にショッピング利用3回以上で最大5,000Pontaポイントがプレゼントされるのも注目ポイントです。

| 年会費(税込) | 1,375円 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 交換可能マイル | ― |

| 国際ブランド | Visa Mastercard |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円) |

| 追加カード(税込) | ETCカード:無料 家族カード:440円 |

| スマホ決済・電子マネー | au PAY 楽天Edy Apple Pay 楽天Pay |

| 申し込み条件 | 満18歳以上の定期収入がある方(高校生除く) |

PayPayカード

【PayPayカードのおすすめポイント】

- 新規入会で3,000円相当のPayPayポイントプレゼント

- 基本還元率1.5% にまで上昇

- ソフトバンク回線の携帯料金支払いで最大1.5%還元

- PayPayとの紐づけでチャージ不要

PayPayカードは、ソフトバンクグループのキャッシュレス決済アプリ「PayPay」によるクレジットカードで、新規入会で3,000円相当のPayPayポイントがもらえます。

基本還元率は1.0%となっており、100円ごとに1PayPayポイントが還元。その上、10万円以上の決済利用と200円以上の支払いを30回以上行うことで、翌月利用分の基本還元率は1.5%に上昇します。

Yahoo!ショッピング・LOHACO利用時には、毎日最大5%のポイント還元が受けられる点も大きなメリットです。

他にも、ソフトバンク・ワイモバイルの携帯料金支払いにPayPayカードを利用すれば、最大1.5%のポイント還元を受けられます。

カード券面は番号を記載しないナンバーレス仕様で、カード番号をのぞき見されることもないため、セキュリティ対策が充実している点も魅力です。

PayPayカードをPayPayのアカウントと紐づければ自動でPayPayにチャージが行われるため、都度残高をチャージする手間もなくなります。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | PayPayポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa Mastercard JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:550円 家族カード:無料 |

| スマホ決済・電子マネー | PayPay Apple Pay 楽天Pay |

| 申し込み条件 | 満18歳以上の本人または配偶者に安定した継続収入がある方 (高校生除く) |

ローソンPontaプラス

【ローソンPontaプラスのおすすめポイント】

- ローソン利用時は毎日ポイント還元率8%

- 提携店舗での利用でポイント還元率最大15%

- U-NEXTの無料トライアル時に優待あり

- 140万件もの優待を利用可能

ローソンPontaプラスはコンビニチェーン大手のローソンが発行するクレジットカードで、基本還元率1.0%です。

ローソンでの利用では毎日ポイント還元率8%となっており、毎月10日・20日に利用するとポイント還元率が最大12% にまで上昇します。

提携店舗やU-NEXTの利用時にはポイント還元率がいつでも15% となっているため、対象店舗・サービスを利用する人にはメリットが大きいといえるでしょう。

また、専用ページからU-NEXTの無料トライアルに申し込むと、入会でもらえる600円分のU-NEXTポイントが1,200円分に上昇します。

他にも「おそうじ本舗」のハウスクリーニングを優待価格で受けられたり、会員サイトよりローソンで使える商品のお試し引換券も獲得可能です。

6カ月間で30万円以上のショッピング利用で、140万件もの優待が受けられる「ベネフィット・Pontaプラス!」が利用可能になります。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | Mastercard |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:年会費無料(発行手数料1,100円) 家族カード: ― |

| スマホ決済・電子マネー | Apple Pay QUICPay |

| 申し込み条件 | 満18歳以上の本人または配偶者に安定した継続収入がある方 (高校生除く) |

セブンカード・プラス

【セブンカード・プラスのおすすめポイント】

- 新規入会・条件達成で最大9,000nanacoポイントの獲得可能(2026年3月31日まで)

- 基本還元率0.5% でnanacoポイントが貯まる

- セブン&アイグループの店舗での使用時にポイント2倍

- セブン‐イレブン利用で最大10%還元

セブンカード・プラスは、コンビニ最大手のセブン‐イレブンでおなじみのセブン&アイホールディングスが発行するクレジットカードです。

基本のポイント還元率は0.5%ですが、セブン‐イレブンやイトーヨーカドーといったセブン&グループ店舗での支払い時には還元率が2倍にアップします。

さらに、セブン-イレブン利用時に限られるものの、簡単な条件を満たすことで還元率が最大20倍(最大10%)※11にアップする点が魅力的です。

毎月8のつく日は「ハッピーデー」となっており、イトーヨーカドーでは店内商品のほとんどを5%オフで購入可能な特典がある日です。

nanacoポイントとの相性も良く、セブンカード・プラスでnanacoをチャージすると200円ごとに1ポイント獲得できます。

nanacoチャージとnanaco支払い、支払い時のnanacoカード提示でポイントの三重取りも可能なので、積極的にポイントを集めていきたい方に向いているクレジットカードといえるでしょう。

2026年3月31日(火)までに新規入会と条件達成で最大9,000nanacoポイントを獲得できます。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | nanacoポイント |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:無料 家族カード: 無料 |

| スマホ決済・電子マネー | nanaco Apple Pay 楽天Pay |

| 申し込み条件 | 18歳以上の本人または配偶者に継続して安定した収入がある方 (高校生除く) |

ファミマカード

【ファミマカードのおすすめポイント】

- ファミリーマートでの利用で支払い料金最大5%割引

- ポイント還元ではなく代金割引システム

- 銀行口座の登録不要で発行できる

- 利用金額は全国のファミリーマートで支払い可能

ファミマカードはコンビニエンスストアのファミリーマートがポケットカード株式会社と提携して発行するクレジットカードで、2025年9月1日に「ファミマTカード」からリニューアルしました。

ファミリーマートでの利用時に支払い料金が最大5%割引 となるため、ファミリーマートの利用が多い方にはメリットの多いクレジットカードといえます。

ポイント還元ではなく代金割引のシステムとなり、ファミリーマート以外での利用時には1%の割引率となります。

代金割引は公共料金や海外での買い物にも適用されるため、固定費の支払いにも向いているクレジットカードともいえるでしょう。

また、カード利用金額の支払いは全国のファミリーマートでも可能なので、銀行口座の登録がなくても使えるクレジットカードです。

現在は旧「ファミマTカード」からの移行期間中で、新規申し込みは2025年10月1日(水)から開始されます。

| 年会費(税込) | 永年無料 |

| 通常割引率 | 1.0% |

| ポイント種類 | ― |

| 交換可能マイル | ― |

| 国際ブランド | JCB |

| 付帯保険 | ショッピングガード保険:最高50万円 |

| 追加カード(税込) | ETCカード:無料 家族カード:― |

| スマホ決済・電子マネー | QUICPay Apple Pay Google Pay |

| 申し込み条件 | 18歳以上のご連絡可能な方 (高校生は卒業年度の1月よりWebのみ申し込み可能) |

出典:ファミマカード公式サイト

ビューカード スタンダード

- JCBブランドでの新規入会&条件達成で最大10,000ポイントプレゼント(2026年1月31日まで)

- Suica機能付き・オートチャージで1.5%還元

- モバイルSuica定期券購入で5%還元

- JRE POINT加盟店で100円ごとに1ポイント付与

ビューカード スタンダードは鉄道会社のJR東日本が発行するクレジットカードで、2026年1月31日(土)までのJCBブランドでの入会で最大10,000ポイントがもらえます。

Suica機能も搭載しており、1枚でSuicaへのオートチャージから改札の通過まで行えるため、持っているだけで一石二鳥ともいえるクレジットカードです。

Suicaのオートチャージを利用するとチャージ金額の1.5%分がポイント還元されるため、支払いだけでなく移動でもポイントを貯められます。

また、ビューカード スタンダードからチャージしたモバイルSuicaで定期券を購入すると、定期券の金額の5%がポイント還元されるため、更にお得です。

他にも、年間の累計利用金額に応じてボーナスポイントが付与され、最大で150万円利用時に合計5,250ポイント獲得できますので、使えば使うほどポイントが増えていきます。

月に125,000円利用すればボーナスポイントが最大になるので、普段使いできるクレジットカードをお探しの方にもおすすめです。

| 年会費(税込) | 524円 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | JRE POINT |

| 交換可能マイル | ― |

| 国際ブランド | Visa Mastercard JCB |

| 付帯保険 | 海外旅行傷害保険:最高500万円 国内旅行傷害保険:最高1,000万円 |

| 追加カード(税込) | ETCカード:524円 家族カード: ― |

| スマホ決済・電子マネー | Suica 楽天Edy Apple Pay 楽天Pay |

| 申し込み条件 | 満18歳以上で電話連絡の取れる方 (高校生除く) |

ビックカメラSuicaカード

【ビックカメラSuicaカードのおすすめポイント】

- ご利用金額に応じて最大10,000ポイント獲得可能(2026年2月1日まで)

- ビックカメラで最大11.5%ポイント還元

- ビックポイントとJRE POINTが貯められてSuica機能も搭載

- 年1回以上の利用で翌年年会費無料

ビックカメラSuicaカードは、家電量販店のビックカメラとJR東日本が提携して発行するクレジットカードです。

ビックカメラ店頭で仮カードを即日発行でき、受け取った瞬間から決済に使用することができます。

ビックカメラで使用すると最大11.5%のポイント還元を受けることができ、支払いが高額になりがちな家電の購入時に多くのポイントを獲得できるでしょう。

また、ビックカメラポイントだけでなくJRE POINTも同時に貯められる上に、両方のポイントを合算して使用できる点も魅力です。

カード券面にはSuicaの機能も備わっており、オートチャージで改札を止まることなく通過できたり定期券としても使用可能です。

2026年2月1日(日)までに入会してビックカメラ店舗で利用することで、利用金額に応じて最大10,000ポイントがプレゼントされます。

| 年会費(税込) | 524円 (初年度無料) |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | ビックカメラポイント JRE POINT |

| 交換可能マイル | ― |

| 国際ブランド | Visa JCB |

| 付帯保険 | 海外旅行傷害保険:最高500万円 国内旅行傷害保険:最高1,000万円 |

| 追加カード(税込) | ETCカード:524円 家族カード: ― |

| スマホ決済・電子マネー | Suica QUICPay Apple Pay Google Pay |

| 申し込み条件 | 満18歳以上で電話連絡の取れる方 (高校生除く) |

エネオスカード P

【エネオスカード Pのおすすめポイント】

- エネオスのガソリンスタンドで3%ポイント還元

- オリックスレンタカーを10%割引で利用可能

- カーコンビニ俱楽部の修理料金5%オフ

- ロードサービス付帯

エネオスカード Pはガソリンスタンドを運営するエネオスが発行するクレジットカードで、車に関わる特典が充実しています。

エネオスのガソリンスタンド料金の3%がポイント還元されるため、車を利用する機会が多い中でガソリンスタンドで使えるクレジットカードを探している方に向いています。

総務省の統計によると、2023年の1世帯当たり年間のガソリン代は70,239円となっており、もしこれをすべてエネオスカード Pで支払うと約2,100ポイントもらえる計算です。

他にも、オリックスレンタカーの料金が10%割引になる上に、カーコンビニ俱楽部でのキズ・ヘコミの修理費用が5%割引になるなどの車関連の特典も充実しています。

また、もしもの時にも電話1本でかけつけるロードサービスも付帯しているため、車に関する便利な特典が豊富です。

ETCカード・家族カードは無料なので、ご家族のガソリン代にもポイントをつけられます。

| 年会費(税込) | 1,375円 (初年度無料) |

| 通常ポイント還元率 | 0.6% |

| ポイント種類 | ENEOSカードポイント |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | Visa JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:無料 家族カード: 無料 |

| スマホ決済・電子マネー | QUICPay Apple Pay |

| 申し込み条件 | 満18歳以上で安定継続収入のある方 (高校生除く) |

bitFlyer Credit Card

【bitFlyer Credit Cardのおすすめポイント】

- カード決済でビットコインが貯まる

- 貯まったビットコインの有効期限なし

- スマホ決済とも連携してビットコインを貯められる

- ナンバーレスでセキュリティ対策も充実

bitFlyer Credit Cardは、仮想通貨取引所のbitFlyerが発行するクレジットカードです。

最大の特徴としては、利用金額の0.5%がポイント還元され、獲得ポイントが自動的にビットコインに変換されることでビットコインを貯められる点にあります。

仮想通貨の投資をしている人や、仮想通貨を持ってみたいと考える人とは相性の良いクレジットカードといえるでしょう。

また、獲得したビットコインには有効期限はなく、貯めた分を自分の好きなタイミングで売却して利益を得ることができます。

カード券面はナンバーレス仕様なので、カード番号を覗き見される心配もなく、安心して使用可能です。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | アプラスポイント |

| 交換可能マイル | ― |

| 国際ブランド | Mastercard JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:― 家族カード: ― |

| スマホ決済・電子マネー | QUICPay Apple Pay Google Pay |

| 申し込み条件 | 満18歳以上 (高校生除く) |

セゾンローズゴールド・アメリカン・エキスプレス・カード

【セゾンローズゴールド・アメリカン・エキスプレス・カードのおすすめポイント】

- 通常のセゾンカードの1.5~2倍のポイント還元

- 美容器具・エステサロンなどを優待価格で利用可能

- 最高5,000万円の旅行傷害保険

- ローズゴールドの特別なカード券面

セゾンローズゴールド・アメリカン・エキスプレス・カードは、アメックス系カードの中では唯一ピンクを基調としたローズゴールド色のクレジットカードです。

美容器具やエステサロン、健康食品などを優待価格で購入できるため、美容に熱心な方々にお得なクレジットカードといえます。セゾンローズゴールド・アメリカン・エキスプレス・カード<

年会費は11,000円(税込)ですが、初年度無料な上に年間1回1円以上のカード利用があれば翌年度の年会費が無料です。

通常のセゾンカードはポイント還元率が0.5%ですが、セゾンローズゴールド・アメリカン・エキスプレス・カードなら国内で0.75%、海外なら1.0%の還元率になります。

また、最高5,000万円の海外・国内旅行傷害保険が利用付帯となっているため、旅行時にも使いやしいクレジットカードといえるでしょう。

| 年会費(税込) | 11,000円 (年間1回1円以上の利用で翌年度無料) |

| 通常ポイント還元率 | 0.75% |

| ポイント種類 | 永久不滅ポイント |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | AMEX |

| 付帯保険 | 海外旅行傷害保険:最高5,000万円 国内旅行傷害保険:最高5,000万円 |

| 追加カード(税込) | ETCカード:無料 家族カード: ― |

| スマホ決済・電子マネー | QUICPay iD Apple Pay Google Pay |

| 申し込み条件 | 満18歳以上のご連絡可能な方 |

出典:セゾンローズゴールド・アメリカン・エキスプレス・カード公式サイト

VISA LINE Payクレジットカード

【VISA LINE Payクレジットカードのおすすめポイント】

- 基本ポイント還元率1.0% でLINEポイントが貯まる

- カード券面デザインは全4種類

- LINE Payがチャージ不要で使える

- カードレスタイプも発行可能

VISA LINE Payクレジットカードは、通話アプリのLINEと三井住友カードが提携して発行するクレジットカードです。

基本ポイント還元率は1.0% となっており、LINEポイントとして還元されるためLINEスタンプの購入やLINE Payでの支払いに使用することができます。

PayPayで使える「PayPayボーナス」への移行も可能なので、普段の支払いをPayPayで行っている方とも相性のいいクレジットカードといえるでしょう。

また、LINE Payと連携することでLINE Payをチャージ不要で利用可能になる「チャージ&ペイ」という機能も備わっています。

券面デザインは全4色あり、アプリ上でカード番号を表示する形式のナンバーレス仕様での発行もできるので、自分に合った仕様のカードを使えます。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | LINEポイント |

| 交換可能マイル | ― |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 ショッピングガード保険:最高100万円 |

| 追加カード(税込) | ETCカード:年会費550円 家族カード: 無料 |

| スマホ決済・電子マネー | iD Apple Pay Google Pay |

| 申し込み条件 | 満18歳以上の方 (高校生は除く) |

横浜インビテーションカード

【横浜インビテーションカードのおすすめポイント】

- 入会でJデポ1,000円分プレゼント

- 全国23万件以上の優待サービス

- 旅行傷害保険が国内・海外ともに付帯

- 年間利用金額に応じて翌年の獲得ポイントアップ

横浜インビテーションカードは、ショッピングローンなどを手掛けるJACCSが発行するクレジットカードで、横浜の夜景が描かれたカードデザインが特徴です。

JACCS独自のラブリィポイントが付与され、年間利用額に応じて翌年のポイント還元率が増加し、最大2倍にまで上昇します。

貯まったラブリィポイントは電化製品やご当地グルメなどの景品に交換でき、「インターコムクラブ」からの申し込みなら更にお得に交換可能です。

更に、全国23万件以上の優待特典が受けられる「J's コンシェル」にも参加可能で、飲食店50%オフや国内ホテル・旅館が最大80%オフで利用できます。

海外・国内旅行傷害保険が付帯しているだけでなく、傷害治療と疾病治療がそれぞれ200万円補償されるのも充実の保険です。

入会でJデポ1,000円分がもらえるだけでなく、Jリボサービスへの登録でさらにJデポ1,000円分プレゼントが受けられます。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | ラブリィポイント |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | Mastercard |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高1,000万円 ショッピングガード保険:最高100万円 |

| 追加カード(税込) | ETCカード:無料 家族カード: 無料(最大3枚まで) |

| スマホ決済・電子マネー | Apple Pay Google Pay 楽天ペイ |

| 申し込み条件 | 満18歳以上で電話連絡可能な方 (高校生は除く) |

Amazon Prime Mastercard

【Amazon Prime Mastercardのおすすめポイント】

- 最短5分で即時発行

- 基本ポイント還元率1.0%

- Amazon利用時の還元率2.0%

- コンビニ3社利用時の還元率1.5%

Amazon Prime Mastercardは、Amazonプライムの月額会員が申し込めるクレジットカードでAmazon利用時にお得さが増す特徴を持ちます。

基本ポイント還元率は1.0%ですが、Amazon利用時の料金は2.0%に上がるため、Amazonの利用頻度が多い人に向いているでしょう。

発行スピードも最短5分と素早いため、すぐにクレジットカードを発行してAmazonの支払いに使用することも可能です。

他にも、コンビニ3社(セブン‐イレブン・ファミリーマート・ローソン)での利用時にはポイント還元率1.5% に上がるため、コンビニで使用してもお得なカードといえます。

また、2回の分割払いは手数料無料で利用でき、Amazonでの利用料金は3回の分割でも手数料無料で利用可能です。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | Amazonポイント |

| 交換可能マイル | ― |

| 国際ブランド | Mastercard |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 ショッピングガード保険:最高200万円 |

| 追加カード(税込) | ETCカード:無料 家族カード: 無料 |

| スマホ決済・電子マネー | 楽天Edy iD Apple Pay Google Pay 楽天ペイ |

| 申し込み条件 | 満18歳以上の方 (高校生は除く) |

参考:Amazon Prime Mastercard公式サイト

ANAアメリカン・エキスプレス®・カード

【ANAアメリカン・エキスプレス®・カードのおすすめポイント】

- 入会後条件達成で合計18,000マイル相当獲得可能

- 継続ボーナスで毎年1,000マイル付与

- ANAグループ便利用でボーナスマイル

- 旅行傷害保険が最高3,000万円補償

ANAアメリカン・エキスプレス®・カードは、航空会社のANAとクレジットカード会社のアメリカン・エキスプレスが提携して発行しているクレジットカードです。

入会すると特典として1,000マイルが付与され、更にカードを持ち続けると毎年1,000マイルのボーナスが送られるのは大きな魅力になるでしょう。

また、入会後3ヶ月以内に合計50万円以上のご利用で合計18,000マイル相当を獲得できます。

ANAグループ便に搭乗する度に、通常のフライトマイルに加えて区間基本マイレージ×クラス・運賃倍率×10%のボーナスマイルがプレゼントされる点も魅力です。

更にANAアメリカン・エキスプレス®・カードには、ゴールドカード以上のステータスに付帯することが多い空港ラウンジ無料サービスが一般カードながら付帯しています。

旅行傷害保険も最高3,000万円と充実しており、快適な旅行を実現するバックアップが満載なのも航空会社が発行するクレジットカードの特色といえるでしょう。

年間6,600円の「ポイント移行コース」に登録すると、ポイントの有効期限が無期限になる上にポイントのマイル移行が可能になります。

| 年会費(税込) | 7,700円 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | メンバーシップ・リワード® |

| 交換可能マイル | ANAマイル |

| 国際ブランド | AMEX |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円 国内旅行傷害保険:最高2,000万円 ショッピングガード保険:年間最高200万円 |

| 追加カード(税込) | ETCカード:年会費無料 家族カード:2,750円 |

| スマホ決済・電子マネー | 楽天Edy Apple Pay |

| 申し込み条件 | 原則として、20歳以上の定職のある方 |

P-oneカード<Standard>

【P-oneカード<Standard>のおすすめポイント】

- 請求額が自動で1%オフ

- 公共料金の支払いも1%オフ

- 新規入会でキャッシングが30日間無利息

- 6種類の豊富なカードデザイン

P-oneカード<Standard>はクレジットカード事業を手掛ける「ポケットカード株式会社」が発行するクレジットカードです。

最大の特徴は、請求額が自動で1%オフになる珍しい還元方式。ポイントによる還元施策が多いクレジットカードの中でも特徴的な機能を持っています。

1%オフに特別な手続きは必要ないため、ポイ活などに興味がない人にも使いやすいクレジットカードだと言えるでしょう。

また、1%オフは公共料金や税金、国民健康保険料の支払いでも適用されるため、大部分の支出を1%オフにすることが可能です。

券面デザインも6色のバリエーションがあり、自分自身の好きなデザインのカードを使用すれば支払い時に気分も高まるでしょう。

年間費も無料なので、出来る限りクレジットカードにかかる料金を安く抑えたい方に向いているといえます。

| 年会費(税込) | 無料 |

| 割引率 | 1.0% |

| ポイント種類 | ― |

| 交換可能マイル | ― |

| 国際ブランド | Visa Mastercard JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:無料 家族カード:220円 |

| スマホ決済・電子マネー | QUICPay Apple Pay Google Pay |

| 申し込み条件 | 18歳以上でご連絡が可能な方 (高校生の方は、卒業年度の1月よりWebでのみ申し込み可) |

メルカード

【メルカードのおすすめポイント】

- メルカリ購入金額50%オフクーポンもらえる(割引条件4,000円)

- 基本ポイント還元率1.0%

- メルカリでの買い物時にポイント還元率最大4.0%

- カードは審査通過から最短4日で到着

メルカードは、フリーマーケットサイトのメルカリが発行するクレジットカードで、基本ポイント還元率1.0%で利用できます。

メルカリでの決済に利用すると最大4.0%のポイント還元を受けられ、還元される「メルポイント」はメルカリ上での支払いにも使用可能です。

請求金額の支払いのタイミングは、利用月の翌月1日~末日までの間で自由に設定可能。給料やボーナスの入る時に一気に支払いを済ませることもできます。

また、メルカードは審査に通過するとクレジットカード番号が最短2分で発行され、すぐに支払いに利用可能です。

実物のカードも最短4日で到着するため、素早くクレジットカードを持つことができます。

入会でメルカリの購入金額が50%になるクーポン(割引上限4,000円)がもらえるので、監修者としてはメルカリの利用が多い人におすすめです。

| 年会費(税込) | 無料 |

| 割引率 | 1.0% |

| ポイント種類 | メルポイント |

| 交換可能マイル | ― |

| 国際ブランド | JCB |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:― 家族カード:― |

| スマホ決済・電子マネー | iD Apple Pay Google Pay |

| 申し込み条件 | 18歳以上の方 (高校生の方は、卒業年度の1月1日以降より申し込み可) |

参考:メルカード公式サイト

ダイナースクラブカード

【ダイナースクラブカードのおすすめポイント】

- 一人一人に合った限度額を設定してくれる

- 国内/海外1,700ヵ所以上の空港ラウンジを無料利用

- 最高1億円補償の旅行傷害保険

- 旅行時の予約・トラブル対応を行うトラベルデスクを利用可能

ダイナースクラブカードは、世界初のクレジットカードの国際ブランド「ダイナースクラブ」が発行するクレジットカードです。

ゴールドカードやプラチナカードのような高ステータスカードとされており、審査のハードルも一般クレジットカードと比べて高めに設定されています。

審査を通してそれぞれの経済状況に合わせた限度額を設定してくれるため、他のクレジットカードのような限度額の上限が存在しません。

年会費は24,200円と安くはありませんが、対象レストランの所定コースを2名以上で予約すると1名分が無料になったり、国内外1,700箇所の空港ラウンジが無料利用可能など特典が豪華です。

旅行傷害保険も最高1億円と充実の内容で、クレジットカードに豪華な特典を求める方にもサイト監修者としてはおすすめします。

| 年会費(税込) | 24,200円(税込) ※2026年3月からの年会費29,700円(税込) |

| 割引率 | 1.0% |

| ポイント種類 | ダイナースクラブ リワードポイント |

| 交換可能マイル | ― |

| 国際ブランド | ダイナースクラブ |

| 付帯保険(利用条件つき) | 海外旅行傷害保険:最高1億円 国内旅行傷害保険:最高1億円 ショッピングガード保険:最高500万円 |

| 追加カード(税込) | ETCカード:無料 家族カード:5,500円 |

| スマホ決済・電子マネー | 楽天Edy モバイルSuica Apple Pay |

| 申し込み条件 | 所定の基準を満たす方 |

ラグジュアリーカード Mastercard® Titanium Card

【ラグジュアリーカード Mastercard® Titanium Cardのおすすめポイント】

- 招待なしで申し込める高ステータスカード

- 事前入金で最大9,990万円まで決済

- ブラッシュド加工が施された金属製のカード券面

- 最高1.2億円の海外旅行傷害保険が自動付帯

ラグジュアリーカード Mastercard® Titanium Cardは、Mastercardにおいて最上位ステータスのクレジットカードです。

最上位ステータスながら申し込みにカード会社からの招待は必要なく、申し込み自体は誰でも行うことができます。

カード券面はブラッシュド加工が施され、表面はステンレス、裏面はカーボンをあしらうことで高級感あるルックスと耐久性を両立しています。

また、全世界3,000以上の宿泊施設で70,000円相当の特典が受けられ、全世界1,500ヶ所以上の空港ラウンジが無料で利用可能です。

旅行傷害保険は国内・海外問わず最高1.2億円となっており、海外旅行傷害保険に至っては自動付帯なので無条件で安心の補償を手に入れられます。

法人決済用カードや経費管理ソフトとの連携機能もあるため、経営者や個人事業主の方にもサイト監修者としてはおすすめしたいクレジットカードです。

| 年会費(税込) | 55,000円 |

| 割引率 | 1.0% |

| ポイント種類 | ダイナースクラブ リワードポイント |

| 交換可能マイル | ANAマイル JALマイル ハワイアン航空マイル ユナイテッド航空マイル |

| 国際ブランド | Mastercard |

| 付帯保険 | 海外旅行傷害保険:最高1.2億円 国内旅行傷害保険:最高1.2億円 ショッピングガード保険:最高300万円 |

| 追加カード(税込) | ETCカード:無料 家族カード:16,500円 |

| スマホ決済・電子マネー | QUICPay モバイルSuica PASMO PayPay d払い 楽天ペイ au PAY Apple Pay Google Pay |

| 申し込み条件 | 20歳以上 (学生不可) |

参考:ラグジュアリーカード Mastercard® Titanium Card公式サイト

dカード GOLD

【dカード GOLDのおすすめポイント】

- 入会&条件達成で合計最大7,000ポイントプレゼント(2026年3月31日まで)

- ドコモ回線の利用料金支払いでポイント10%還元

- 最短5分で審査完了

- 最高1億円補償の旅行傷害保険

dカードGOLDはドコモが発行するゴールドカードで、一般カードであるdカード以上の特典が充実しています。

毎月のドコモ回線やインターネット回線「ドコモ光」の携帯料金をdカードGOLDで支払うと、税抜料金の10%がポイント還元されるため、ドコモの携帯を使う人にメリットが多いです。

入会とカード利用、さらに対象公共料金をすべて支払いで合計最大7,000ポイントプレゼントを受けられます。

更にdカードGOLDには3年間で最大10万円までのケータイ補償がついているので、お使いの携帯端末に何かあっても安心です。

ゴールドカードらしい特典として国内主要空港やハワイの空港ラウンジを無料で利用でき、最高1億円補償の海外旅行傷害保険も付帯しています。

| 年会費(税込) | 11,000円 |

| 通常ポイント還元率 | 1.0% |

| ポイント種類 | dポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | VISA Mastercard |

| 付帯保険 | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高5,000万円(利用付帯) ショッピングガード保険(海外):最高300万円 |

| 追加カード(税込) | ETCカード:550円 (初年度無料、年間一度でも利用すれば翌年無料) 家族カード(税込):1,100円 (1枚目のみ無料) |

| スマホ決済・電子マネー | 楽天Edy Suica iD Apple Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

イオンカードセレクト

【イオンカードセレクトのおすすめポイント】

- 入会&条件達成で最大5,000WAON POINTプレゼント

- イオングループ店舗での決済でポイント2倍

- WAONへのオートチャージ200円ごとに1ポイント付与

- 条件クリアでゴールドカードを年会費無料で発行

イオンカードセレクトは、小売店大手のイオングループが発行するクレジットカードです。

基本ポイント還元率は0.5%ですが、イオングループの店舗では常にポイント2倍となるため、イオン系列の利用が多い方に向いています。

イオングループには、イオンの他にダイエー・マックスバリュー・まいばすけっと・マルエツ・ミニストップ・ウエルシア・キッチンオリジンなどの店舗が含まれるため、多数の店舗をポイント2倍で利用可能です。

他にも、電子マネーWAONへのオートチャージで200円ごとに1ポイント付与されるため、WAONでの支払い時にポイント還元率1.5%となります。

また、定められた条件を満たせば上位ランクの「イオンゴールドカードセレクト」を年会費無料で発行できるため、いずれはゴールドカードを手に入れたい方にもサイト監修者としてはおすすめです。

新規入会と条件達成で最大5,000WAON POINTを獲得できます。

| 年会費(税込) | 無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | WAONポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | VISA Mastercard JCB |

| 付帯保険 | ショッピングガード保険:最高50万円 |

| 追加カード(税込) | ETCカード:無料 家族カード(税込):無料 (3枚まで) |

| スマホ決済・電子マネー | WAON iD Apple Pay |

| 申し込み条件 | 18歳以上の方 (高校生は卒業年度の1月1日以降から申し込み可) |

イオンゴールドカードセレクト

【イオンゴールドカードセレクトのおすすめポイント】

- 招待を受けて年会費無料で利用可能

- イオン銀行のステージプログラムがランクアップ

- イオンカードセレクトから付帯特典が向上

- 空港ラウンジサービスを無料利用

イオンゴールドカードセレクトは、イオンセレクトカードで年間50万円以上利用することで届く招待を受けて使用可能になるクレジットカードです。

年会費無料でありながらゴールドカードとしてのステータス性も持つ上に、イオンカードセレクトの機能もそのままなので移行もしやすいでしょう。

イオンカードセレクトにはない旅行傷害保険が追加される上に、ショッピングガード保険が年間300万円と更に手厚くなります。

また、国内主要空港のラウンジサービスが無料で利用可能になるゴールドカードならではの豪華な特典も利用可能です。

券面デザインはイオンカードセレクトで使用していたものがそのままゴールドカードになりますがデザインの変更はできないため、券面デザインを重視する人はイオンカードセレクト発行時点でゴールドカード移行を想定して選びましょう。

| 年会費(税込) | 無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | WAONポイント |

| 交換可能マイル | JALマイル |

| 国際ブランド | VISA Mastercard JCB |

| 付帯保険 | 海外旅行傷害保険:最高5,000万円 国内旅行傷害保険:最高3,000万円 ショッピングガード保険:最高300万円 |

| 追加カード(税込) | ETCカード:無料 家族カード(税込):無料 (3枚まで) |

| スマホ決済・電子マネー | WAON iD Apple Pay |

| 申し込み条件 | イオンカードセレクトで年間50万円以上利用 |

Marriott Bonvoy® アメリカン・エキスプレス®・カード

【Marriott Bonvoy® アメリカン・エキスプレス®・カードのおすすめポイント】

- 入会後条件達成で合計55,000ポイント獲得可能

- 条件達成で年会費以上のホテルに宿泊可能

- 自動で「ゴールドエリート」会員に昇格

- 最高3,000万円補償の海外旅行傷害保険

Marriott Bonvoy® アメリカン・エキスプレス®・カードは、世界的ホテルチェーン「マリオット」とアメリカン・エキスプレスが提携して発行するクレジットカードです。

カードの発行によって自動でMarriott Bonvoy® の「ゴールドエリート」会員資格を獲得できるため、25%ものボーナスポイントなどの特典が受けられます。

「ゴールドエリート」資格があれば、ホテルの午後2時までのレイトチェックアウトを利用できたり、エンハンスドルームへのアップグレードといった優待が受けられます。

Marriott Bonvoy® の加盟ホテルであれば100円につき5ポイントが還元され、普段の買い物や固定費の支払いでも100円につき2ポイントを得られるため、メリットは大きいカードです。

また、新規入会から1年以内に250万円分利用して翌年以降も継続してカードを使用すると、1泊1室分の無料宿泊特典が送られます。

入会後6カ月以内に合計100万円以上利用で合計55,000Marriott Bonvoyポイント獲得可能なキャンペーンを実施中です。

| 年会費(税込) | 34,100円(税込) |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | Marriott Bonvoyポイント |

| 交換可能マイル | ANAマイル JALマイル エミレーツ航空マイル ユナイテッド航空マイル など |

| 国際ブランド | AMEX |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円 国内旅行傷害保険:最高2,000万円 |

| 追加カード(税込) | ETCカード:発行手数料935円 (5枚まで) 家族カード(税込):17,050円 (1枚無料) |

| スマホ決済・電子マネー | 楽天Edy Apple Pay |

| 申し込み条件 | 20歳以上 |

参考:Marriott Bonvoy® アメリカン・エキスプレス®・カード公式サイト

SAISON CARD Digital

【SAISON CARD Digitalのおすすめポイント】

- 最短5分で発行可能

- 完全ナンバーレス仕様

- カード情報はスマホで確認

- 券面デザインを気軽に変更できる

SAISON CARD Digitalはセゾンカードが発行するデジタル上での利用に重点を置いたクレジットカードです。

カード券面の表裏どこにもカード番号が記載されていない完全ナンバーレス仕様となっており、紛失してもセキュリティ対策は充実しているといえます。

カード番号や利用明細はスマホアプリ上から確認でき、各種情報の変更やもしもの時に利用停止も簡単に行うことが可能です。

カードの利用によって貯まるポイントはセゾンの「永久不滅ポイント」なので有効期限はなく、各種商品券への交換や利用料金の決済にも充てられます。

また、アプリ内でのカード券面デザインは簡単に変更できるため、気分に合わせた使い分けをしてみましょう。

| 年会費(税込) | 永年無料 |

| 通常ポイント還元率 | 0.5% |

| ポイント種類 | 永久不滅ポイント |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | VISA/Mastercard/JCB/AMEX |

| 付帯保険 | ― |

| 追加カード(税込) | ETCカード:無料 (5枚まで) 家族カード(税込):― |

| スマホ決済・電子マネー | QUICPay Apple Pay |

| 申し込み条件 | 18歳以上の連絡可能な方 |

目的別におすすめのクレジットカードを紹介【PR】

ここからは、目的別におすすめのクレジットカードを紹介します。

「なぜクレジットカードを作成したいか」「クレジットカードにどんなことを求めるか」などを考えながら、自分と相性のいい1枚を選んでいきましょう。

- 初心者におすすめ

→JCBカードW - 大学生におすすめ

→JCBカードS - 公共料金の支払いにおすすめ

→VIASOカード - ポイント重視におすすめ

→三井住友カード(NL) - 旅行好きにおすすめ

→ソラチカカード - 特典・付帯保険重視におすすめ

→アメリカン・エキスプレス®・ゴールド・プリファード・カード

初心者におすすめのクレジットカードは?【PR】

初めてクレジットカードを作成する方は、年会費無料のカードを作成しましょう。年会費はカードを持ち続けるコストでもあるので、出来る限り余計なコストがかからない方が使いやすいです。

年会費無料カードを絞り込んだら、下記3つのポイントを比較してみてください。

- ポイント還元率

- 特典・サービス

- 付帯保険

それぞれの内容を比較した結果、自分自身がよりメリットが大きいと感じる要素が充実しているカードを選んでみましょう。

特にこだわりがない方には、ポイント還元率の高いクレジットカードをおすすめします。

| 初心者向け クレジットカード | ポイント還元率 | 主な特典 サービス | 付帯保険 |

| JCBカードW | 1.0%~ | 提携店で最大10.5%還元※12 | ・海外旅行傷害保険 ・ショッピング保険 |

JCBカードW

- 年会費永年無料!

- いつでも1.00%以上ポイントが貯まる

- コンビニやカフェでポイント最大21倍

- 最高2,000万円補償の旅行傷害保険つき

JCBカードWは、初心者にもっともおすすめしたいクレジットカードです。価格.comのランキングで常に上位をキープしています。

ポイントの貯まりやすさや付帯保険の手厚さなど、機能性の非常にバランスが良く、男女問わず利用しやすいところが最大の魅力です。

大学生におすすめのクレジットカード【PR】

大学生におすすめなクレジットカードの特徴は下記の通りです。

- 年会費無料

- 18歳から申し込める

- ポイント還元率が0.5%以上

- 普段使うお店での特典が満載

大学生には、年会費無料のクレジットカードがおすすめです。

アルバイトでも申し込めるカードが多く、大学生のうちからコツコツポイントを貯められます。

貯まったポイントはカード決済額の支払いや商品購入にも使えますので、収入が少ない場合が多い大学生の強い味方になるでしょう。

カフェやコンビニなど、普段から使うお店での特典があれば、クレジットカードの魅力を最大限に引き出せるでしょう。

| 大学生向け クレジットカード | ポイント還元率 | 主な特典 |

| JCBカードS | 0.50%~ | ・セブン‐イレブン、スターバックスなどでポイント最大20倍 |

JCBカードS

- 年会費永年無料!

- ポイント還元率0.50%〜10.00%※12

- コンビニやカフェ、Amazonでポイント最大20倍

- 最短5分ですぐに作成できる

JCBカードSは、18歳以上(高校生を除く)の学生でも申し込めるクレジットカードです。年会費は一切かかりません。

セブン‐イレブンやAmazon、スターバックスなど、学生から人気の店舗・サービスでポイントが貯まりやすく、割引特典も充実しています。

公共料金の支払いにおすすめのクレジットカードは?【PR】

公共料金の支払い用にクレジットカードを作成したい方は、下記のポイントをチェックしましょう。

- 公共料金の支払いでポイントが貯まるか

- ポイント還元率は下がらないか

- 貯まるポイントの使い道はお得か

クレジットカードの中には「公共料金の支払いや税金の支払いなどはポイント付与の対象外」といったものもあります。

また、通常時よりもポイント還元率が下がるカードもありますので、事前にしっかりとチェックしましょう。

| 公共料金向け クレジットカード | 通常時 ポイント還元率 | 公共料金の支払い時 ポイント還元率 |

| VIASOカード | 0.5% | 1.0% |

VIASOカード

- 携帯料金・インターネット料金の支払いでポイント2倍

- NTTドコモ、au、ソフトバンク、ワイモバイルが対象

- 貯めたポイントが現金で返ってくる

- 光熱費・税金の支払いもポイント付与の対象

VIASOカードは、携帯料金・インターネット料金の支払いで、1.0%分のポイントが貯まるクレジットカードです。

光熱費や税金などの支払いでも0.5%分のポイントがしっかり貯まります。貯めたポイントは現金でキャッシュバックされますので、節約効果を得られるでしょう。

還元率重視!ポイントが貯まるクレジットカードは?【PR】

「とにかくポイントを貯めたい!」という方は、下記の項目を比較しましょう。

- ポイント還元率は0.5%以上あるか

- 普段から使うお店でポイントアップするか

- 貯めたポイントの使い道はお得か

クレジットカードのポイント還元率は、0.5%程度に設定されているものが多く、本記事でおすすめしている9枚の内、5枚が還元率0.5%です。

そのため、ポイント獲得重視なら0.5%以上のクレジットカードを選ぶべきだと言えます。

また「普段から利用するお店でポイントアップするか」も重要です。併せて、貯めたポイントの使い道についてもチェックしておきましょう。

| ポイント重視 クレジットカード | ポイント還元率 | ポイントアップ 対象店・サービス |

| 三井住友カード(NL) | 0.5%〜7.0%※5 | セイコーマート、セブン-イレブン、ポプラ、 ローソン、マクドナルド、サイゼリヤ、ガスト、 バーミヤン、しゃぶ葉、ジョナサン、夢庵、 その他すかいらーくグループ飲食店、 ドトールコーヒーショップ、エクセルシオール カフェ、 かっぱ寿司 |

三井住友カード(NL)

- いつでも利用金額の0.5%以上貯まる

- 対象店舗でタッチ決済すると最大7%還元※5

- Vポイントの価値は「1P=1円相当」

- ANAマイルや各種ポイントと交換可能

三井住友カード(NL)は、いつでも0.5%以上ポイント還元。最大7%にアップする人気の高還元率クレジットカードです。

貯まるポイントの使い道が幅広く、ポイントを使った買い物から資産運用まで、ポイントを余すことなく使いきれます。

旅行好きにおすすめのクレジットカードは?【PR】

旅行に役立つクレジットカードを作成したい方は、下記のポイントをチェックしてみてください。

- 加盟店が多い国際ブランドを選べるか

- 旅行傷害保険は充実しているか

- 海外キャッシングに対応しているか

- マイルを効率よく貯められるか

国際ブランドは、加盟店が豊富なVISAやMastercard、JCBのいずれかがおすすめです。

海外キャッシングに対応しているカードを作成すれば、現地通貨をいつでも引き出せるようになります。

また、マイルを貯められるところもクレジットカードのメリットです。普段からマイルを貯めていれば、旅行代金を節約できます。

| 旅行好き向け クレジットカード | 国際ブランド | マイル還元率 | 旅行傷害保険 | 海外キャッシング |

| ソラチカカード | JCB | 0.5% ~1.0% | 国内:最高1,000万円 海外:最高1,000万円 | ⚪︎ |

ソラチカカード

- フライトで+10%分のボーナスマイルを獲得可能

- 入会・継続で1,000マイルもらえる

- 国内・海外どちらも旅行傷害保険が自動付帯

- 加盟店数約4,600店舗のJCBブランド(2023年9月末時点)

ソラチカカードは、国内外の加盟店数が豊富なJCBブランド。ANAマイルを大量に貯められるクレジットカードです。

旅行傷害保険も充実しており、国内・海外どちらも自動付帯。最高1,000万円補償の手厚いサポートを、カードを所有しているだけで受けられます。

ステータス重視!特典・付帯保険が豪華なクレジットカードは?【PR】

年会費よりも特典や付帯保険、ステータス性を重視する方には、ゴールドランク以上のクレジットカードがおすすめです。

なお、ゴールドランク以上のカードには、下記のような特典が付いていることが多いです。

- 空港ラウンジサービス

- 有名ホテルの無料宿泊券

- 人気レストランの割引・予約サービス

- ゴルフやカーシェアなどで使える優待特典

年会費無料カードでは利用できない魅力的な特典が多く、リッチな体験を求める方にピッタリです。

付帯保険の補償額も5,000万円以上を超えてくるケースが多いため、より安心して旅行を楽しめるようになるでしょう。

| ステータス重視 クレジットカード | 年会費 | 主な特典・付帯保険 |

| アメリカン・エキスプレス® ・ゴールド・プリファード・カード | 39,600円(税込) | ・最高1億円補償の旅行傷害保険 ・ホテルの無料宿泊特典 ・手荷物宅配サービス ・空港ラウンジサービス ・レストランでの割引特典 |

アメリカン・エキスプレス®・ゴールド・プリファード・カード

- 年会費に対して特典・付帯保険のクオリティが高い

- コスパ抜群!メタル製のハイステータスカード

- 常時1.0%以上とAMEXの中でもトップクラスの還元率

- 最高1億円補償の海外旅行傷害保険付き

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、特典・付帯保険の充実度に加えて、カード券面のラグジュアリー感が魅力的なクレジットカードです。

豪華な特典を活用すると年会費以上の価値を得られることもあります。付帯している特典の一例をご紹介します。

- プライオリティパスの年会費無料+空港ラウンジ年2回まで無料

- ホテルダイニングで優待割引

- スターバックスカードのオンライン入金で20%キャッシュバック

- ホテル無料宿泊券(年間200万円以上利用時)

- トラベルクレジット10,000円分(継続特典)

また、ポイント還元率もゴールドカードの中では珍しく、常時1.0%以上と高い還元率を誇ります。

「ポイントの貯まりやすさ」と「特典・付帯保険の豪華さ」を兼ね備えた、コスパ良好のカードですので、年会費以上の価値を得られるでしょう。

初心者向け!絶対に失敗しないクレジットカードの選び方とは?【PR】

ここからは、クレジットカード選びで比較すべきポイントをいくつか紹介します。

初めてのクレジットカード選びで迷っている方は、ぜひ参考にしてみてください。

初めての1枚には年会費無料カードがおすすめ【PR】

初めてクレジットカードを作成する方には、年会費無料カードがおすすめです。

年会費が”永年無料”なら、維持するためのコストを気にせずに済み、いつまでも無条件でカードを持ち続けることができます。

クレジットカードの年会費無料には「条件付き無料」と「永年無料」の2種類があります。

「永年無料」の場合は無条件で年会費無料ですが、「条件付き無料」のカードは一定の条件を達成することで年会費がかからなくなるものです。

なお、年会費無料だからといって、ポイント還元率が低いということはありません。

1.0%以上還元される高還元率クレジットカードも多く、年会費無料カードであってもしっかりとポイントを貯められます。

基本的に年会費が高額なカードは高いポイント還元率や豪華な特典・付帯保険を持ちますが、初心者なら基本的な機能が備わった年会費無料カードで十分でしょう。

すぐに必要なら即日発行カードを選択【PR】

クレジットカードがすぐに必要な方は、即日発行できるクレジットカードを選択しましょう。

| 即日発行 クレジットカード | 発行スピード |

| JCBカードW | 最短5分※1※2 |

| 三井住友カード(NL) | 最短10秒※4 |

| JCBカードS | 最短5分※1※2 |

| エポスカード | 最短即日 |

| ACマスターカード | 最短20分※9 |

即日発行の中でも、発行スピードを求めるなら三井住友カード(NL)がおすすめです。

最短10秒でデジタルカードを発行可能。数あるクレジットカードの中でも、トップクラスの早さです。

「デジタルカードではなく、カード券面が必要!」という方は、店舗での即日受け取りに対応してるクレジットカードに申し込みましょう。

上記の中では「エポスカード」と「ACマスターカード」が、審査通過後すぐに店舗で受け取れるクレジットカードです。

ポイント還元率だけでなく使い道も重要【PR】

ポイント重視で選ぶなら、還元率が1.0%以上のクレジットカードを選択しましょう。

クレジットカードのポイント還元率は0.5%程度のものが多く、本記事で紹介している28枚中12枚が還元率0.5%です。

そのため、1.0%以上あれば高還元率クレジットカードだと判断できます。

還元率1.0%以上のおすすめ高還元率クレジットカードは、下記の通りです。

| 高還元率 クレジットカード | ポイント還元率 | 主な使い道 |

| JCBカードW | 1.00%〜 | ・カード料金の支払い ・Amazonで「1P=3.5円」 ・他社ポイントと交換 ・各種マイルと交換 |

| アメリカン・エキスプレス®・ ゴールド・プリファード・カード | 1.0%〜 | ・提携ホテルのポイントと交換 ・他社ポイントと交換 ・各種マイルと交換 ・旅行代金の支払い |

なお、ポイントを貯めるだけでなく、ポイントの使い道も非常に重要だといえます。

「貯めたポイントをどんなことに使いたいか」を想像しながら、還元率の高いクレジットカードを作成してみてください。

旅行好きは特典・付帯保険の手厚さをチェック【PR】

旅行や出張でクレジットカードを活用したい方は、旅行に関する特典をチェックしましょう。

- 空港ラウンジサービス

- 手荷物宅配サービス

- レンタカーの割引特典

- コンシェルジュデスク

旅行向け特典が充実しているクレジットカードを作成すれば、ワンランク上の旅を楽しめるようになります。

付帯保険(旅行傷害保険)の手厚さも旅行好きなら比較したいポイントです。

クレジットカードに旅行傷害保険が付帯していれば、旅先での事故・トラブルにかかる費用を、サポートしてもらえます。

旅行傷害保険が充実しているクレジットカードは下記になります。

| 旅行に役立つ クレジットカード | 付帯保険 | 主な特典 |

| エポスカード | 海外旅行傷害保険 最高3,000万円(利用付帯) | ・対象ホテルでの割引 ・パッケージツアーの割引 ・レンタカーの割引 |

| ソラチカカード | 国内・海外旅行傷害保険 最高1,000万円(自動付帯) | ・ANAマイルが貯まる ・ボーナスマイルの付与 ・空港・飛行機での割引 |

なお、旅行傷害保険には「利用付帯」と「自動付帯」の2種類があります。

利用付帯・自動付帯とは?

旅行代金を旅行傷害保険付きのクレジットカードで支払った場合に、保険が適用されることを利用付帯といいます。一方、自動付帯とは、旅行傷害保険付きのクレジットカードを所有しているだけで保険が適用されることです。

自動付帯であれば、クレジットカードを持っているだけで保険が適用されるので、補償内容と併せて比較してみてください。

国際ブランドで迷ったら加盟店の多さで選ぶ【PR】

クレジットカードを作成するときに「どの国際ブランドがいいか」と迷ってしまう方は多いでしょう。

初めてクレジットカードを作成する方には、加盟店数の多いVISA、Mastercard、JCBのいずれかがおすすめです。

加盟店数の多い国際ブランドを選んでおけば「カード決済を利用できない…」と困らずに済みます。

主流の国際ブランドとそれぞれの特徴については、下記の表を参考にしてみてください。

| 国際ブランド | 主な特徴 |

| VISA | ・世界トップクラスの加盟店数 ・特にアメリカ方面に強い |

| Mastercard | ・世界トップクラスの加盟店数 ・特にヨーロッパ方面に強い |

| JCB | ・国内トップクラスの加盟店数 ・旅行関連の特典が豊富 |

| AMEX | ・ステータスの高さが魅力 ・ホテルやレストランなどで使える特典が満載 |

| Diners Club | ・旅行傷害保険の手厚さが魅力 ・出張・旅行で役立つ特典が満載 |

キャンペーンの豪華さで選ぶ【PR】

クレジットカードの中には、新規入会の特典として様々なキャンペーンを実施しているものがあります。

より恩恵の大きいキャンペーンを行っているクレジットカードを選ぶのも、立派なカードの選び方の一つです。

主なキャンペーン内容はポイントやマイルのプレゼントであったりキャッシュバックですが、それぞれのクレジットカードでプレゼントの量も変わります。

例えばJCBカードWの特典は新規入会後のAmazon利用金額を最大19,000円分キャッシュバックですが、JCBカードSだと同じ条件で最大22,000円分と少し違う内容です。(2025年3月31日まで)

どのようなキャンペーンを受けられるかでクレジットカードを選ぶのも有効といえます。

家族カード・ETCカードで選ぶ【PR】

クレジットカードの発行時に見るべきポイントとして、家族カードやETCカードが発行できるかどうかにも注目しましょう。

家族にもクレジットカードを持たせられる家族カードがあれば家計の管理も楽になりますし、ETCカードがあれば高速道路もスムーズに移動できる上に割引価格で利用できます。

中にはどちらか片方だけ発行できたり、発行に費用がかかる場合もあるため、各クレジットカードの家族カード・ETCカードに関する項目は確認しましょう。

現時点だけでなく今後必要になるかどうかも踏まえて、家族カード・ETCカードについては考慮した方がいいでしょう。

クレジットカードの作成手順は?4ステップで紹介

クレジットカードの作成手順は下記の通りです。

申し込み・必要書類の提出

申し込み・本人確認書類の提出は、ほとんどの場合ネットで完結します。

申し込みページより本人確認書類を写真で撮影し、そのデータを送信すれば書類の提出とみなすことが一般的です。

必要書類には、顔写真付きの身分証と本人名義の銀行口座を用意しておきましょう。

顔写真付きの身分証と認められるのは、主に下記のようなものになります。

- 運転免許証

- マイナンバーカード

- パスポート

- 在留カード など

手元に必要書類を用意しておくとすぐに撮影できるため、スムーズな申し込みが実現できます。

また、場合によっては住民票などの現住所が確認できる書類が必要になる場合もあり、これらの書類は有効期限がありますので注意しましょう。

審査期間

申し込みが完了すれば、審査期間に移り、あとは審査結果を待つのみです。

審査期間は、早ければ数分ほどで完了しますが、信用情報の内容次第では数日ほどかかるケースもあります。

自分の信用情報が気になる方は、CICやJICCといった信用情報機関で確認することが可能です。

また、同時に複数のクレジットカードに申し込みする方がいますが、審査での評価を下げる可能性があるため監修者としてはおすすめしません。

複数のクレジットカードに申し込むことは「今すぐにカードが欲しいほどお金がない」という印象を与えかねないので、1枚のカードで審査中の内は他のカードには申し込まないようにしましょう。

カード発行

審査に通過すれば、カード発行が認められることになります。所定の方法でのカード受け取りを選択し、クレジットカードを使用する準備を進めましょう。

クレジットカードの受け取り方法は、主に下記になります。

- 郵送

- 店頭受け取り

- アプリ内カード番号発行

実物のカードを受け取る場合は郵送もしくは店頭の窓口での受け取りになります。

最近はアプリ内でのカード番号発行で実物カード発行の手間を省けるようにもなっていますので、より早くカードを発行したい方はアプリでの番号発行も検討してみましょう。

カード受け取り

審査に通れば、実物のクレジットカード、またはデジタルカードを受け取れるので、お店やネットショッピングなどで実際に利用してみましょう。

実物のクレジットカードは郵送で届くため、審査通過から数日~1週間ほどかかることがほとんどですが、デジタルカードであれば数分ほどでの発行が可能です。

デジタルカードの場合、カード情報がオンライン上に表示されるので、ネットショッピングやスマホ決済に登録してすぐに利用できます!

クレジットカード初心者が知りたい基礎知識

クレジットカードを初めて持つ人だと、クレジットカードについてわからないことも数多くあるため、まず何から知ればいいのかわからない人も多いでしょう。

ここからは、クレジットカード初心者の方に向けてまずは知っておくべき基礎知識をご紹介しますので、ぜひ参考にしてください。

クレジットカードの仕組みとは?

クレジットカードは、カードを利用するユーザーとカード支払いに対応する加盟店、カード会社の3者の間でやり取りを行う仕組みです。

ユーザーは加盟店での支払い時にクレジットカードを提示しますが、この時の支払い料金はユーザーではなくカード会社が支払っています。

カード会社は立て替えた料金をユーザーに請求し、カード会社が決済手数料を引いた金額を加盟店に支払うという構造です。

カード会社から加盟店への支払いが先に行われ、その後カード会社からユーザーへの請求が行われる流れとなります。

クレジットカードの支払い方法とは?

クレジットカードはユーザーの利用金額をカード会社が立て替え、毎月の支払日に一ヶ月間の利用額をまとめて支払う後払い方式が基本です。

後払いの方法の中には、一括払い・分割払い・リボ払い・ボーナス払いといった種類がありますのでそれぞれ見ていきましょう。

一括払い

一括払いは、一ヶ月間の利用額を全額一気に支払う方法で、定められた支払日に利用額全額が引き落とし口座に入っていれば、自動で支払いを完了できます。

支払いさえ完了すれば後々追加の支払いもなくなる上に、良好なクレジットヒストリー(クレヒス)の作成にも繋がります。

逆に言えば、支払日までに引き落とし口座に全額入っていないと引き落としされない=延滞となってしまうので、うっかり信用情報を傷つけてしまわないように注意しましょう。

そのため、負担を後々に持ち越したくない人に適した支払い方法だといえるでしょう。

分割払い

分割払いは、利用額を数回に分けて支払う方法で、クレジットカードによっては2~60回まで分割払いできる場合があります。

分割払いによって高額な請求を数回に分けて支払うことで、金銭的な負担を減らして滞りない利用が可能です。

一括払いであれば一回の支払い額は高いですが利用額をそのまま払えば支払い完了するのに対し、分割払いは支払い1回ごとに分割手数料が発生するため、分割払いの回数が多いほど合計支払い金額は高額になります。

時と場合に応じて、一括払いと分割払いは使い分けるのが賢い利用法といえます。

リボ払い

リボ払いは分割払いに近い支払い方法ですが、仕組みとしては返済総額にかかわらずユーザーが自由に設定した金額を毎月支払う仕組みです。

例えば100万円を12回払いで支払う場合、分割払いだとユーザーが決められるのは分割回数なので、毎月の支払い額は100万円を12で割った約8.3万円+分割手数料となります。

リボ払いだと毎月の支払い額を1万円にしたり10万円にするのも自由なので、分割払いよりも返済ペースを決める裁量が大きいというメリットがあります。

しかし、クレジットカード利用総額が返済ペースを超えて増え続けると、いつまでも返済が終わらない点がデメリットです。

リボ払いによる苦のない返済を続けた結果、いつの間にか多額の返済に追われるケースが問題となっています。

リボ払いは分割払いよりも手数料が高いために減らない借金返済に追われ続ける問題が多発しており、サイト監修者としてはあまりおすすめしない支払い方法です。

基本的にリボ払い以外の方がリスクを最小限にできますが、どうしてもという場合はリボ払いを選択肢に入れましょう。

ボーナス払い

ボーナス払いは、ボーナス(賞与)が入ったタイミングでクレジットカードの決済を行う支払い方法です。

会社員のボーナス(賞与)は7月と12月に支給されるケースが多いため、ボーナス払いはその翌月の8月と1月に決済されます。

名称こそ「ボーナス払い」ですが、8月や1月にまとめて支払えるならボーナスのない人でも利用可能な支払い方法です。

また、ボーナス払いには利用料金をボーナス支給に伴って一括で決済する「ボーナス一括払い」と、分割払いの一部をボーナス支給時期に払う「ボーナス分割払い」に分かれます。

自分の資金に余裕がある時に支払えるため、大きい買い物をしやすいのがメリットです。

クレジットカードの審査

クレジットカードの発行元は申し込み時に審査を行い、信用に値する人物でなければカードを発行しないようになっています。

クレジットカードの発行時に審査を行うことは貸金業法で義務付けられているため、審査なしで発行できるクレジットカードはありません。

審査によって継続して安定した収入の有無や多さ、過去の金融機関の利用履歴を確認され、基準を満たしていればクレジットカードが発行されます。

クレジットカードで利用できる金額(限度額)は審査内容を基に決定され、審査基準が公開されることはありません。

審査落ちは収入の安定性や過去の金融機関の利用履歴に問題があった場合が多く、他にも転職・転居から日が浅い場合も審査落ちの可能性が生じてしまいます。金融機関の利用履歴は信用情報機関に照会して確認しましょう。

クレジットカードのグレード・ランクとは?

クレジットカードには、かかる年会費や特典の多さを基準にした「グレード」「ランク」というものが存在します。

このランクは公的に定められたものではありませんが通念上存在するもので、下から順に「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」というランク分けです。

一般カードは年会費が無料か1,000円ほどのものが多いですが、ゴールドカードになると年会費が1万円を超えるものがありますが高額な年会費に見合った豪華な特典が付与されています。

プラチナカードはカードの使用をサポートするコンシェルジュサービスが付帯しますが年会費は更に高額になり、プラチナカードを使用して一定の条件を達成しないと発行できないのがブラックカードです。

高ランクのクレジットカードの所有は厳しい審査を通過できる社会的信用や年会費の支払いが苦にならない経済力の指標となるため、持っているだけで自らのステータスの高さを示すことに繋がります。

還元率

還元率とは、クレジットカードの利用額に応じて還元されるポイントがどれだけになるかを示す割合のことです。

例えばポイント還元率が1.0%のクレジットカードで10万円利用した場合、還元されるポイント数は利用額の1.0%である1,000ポイントとなります。

同じような言葉として「付与率」もありますが、還元率と付与率はイコールではないことを認識しておくべきです。

100円利用するごとに1ポイントが得られる場合、このポイントの価値によって還元率と付与率が変わっていきます。

例えば、1ポイントが1円で利用できる場合は還元率と付与率ともに1.0%ですが、1ポイントが0.5円で利用できる場合だと付与率は1%ですが還元率は0.5%です。

付与率は利用料金ごとにどれだけのポイント「量」がもらえるかの割合ですが、還元率は還元ポイントの「価値」がどれだけかを示す割合と覚えておきましょう。

また、1,000円で1ポイントもらえる場合は付与率は0.1%ですが、その1ポイントに5円の価値がある場合の還元率は0.5%となります。

基本的にポイント運用においては、そのポイントが持つ「価値」ベースで他社ポイントとの交換や商品購入などを行うため、還元率の方を重視して問題ないでしょう。

付帯特典

クレジットカードに付属している特典や優待サービスの総称を「付帯特典」と呼びます。

付帯特典の内容は各クレジットカードごとに異なり、特定の店舗で割引を受けられたり、プレゼントをもらえるなど様々です。

ゴールドカードやプラチナカードといった高ステータスのクレジットカードになるほど、年会費の増額に伴い付帯特典も豪華になる傾向があるので、自分の受けたい付帯特典の内容でカードを選ぶのもいいでしょう。

また、クレジットカードには国内・海外旅行時のトラブルをサポートする「旅行傷害保険」や買い物時のトラブル用に「ショッピングガード保険」が用意されている場合があります。

旅行傷害保険の最高額は主に死亡時や後遺障害が残った場合に適用されるため、一般的な旅行トラブル時には携行品損害や疾病治療にかかる料金について大体100万~200万円ほど補償されるでしょう。

旅行傷害保険には旅行代金のクレジットカード払いで適用される「利用付帯」と自動で適用される「自動付帯」に分かれるため、お手持ちのカードの保険がどちらかは旅行の準備段階で確認しましょう。

国際ブランド

国際ブランドとは、世界各国でクレジットカードの決済システムネットワークを展開させている会社のことで、各社それぞれが独自のネットワークを有しています。

代表的なクレジットカードの国際ブランドを一覧でご紹介しますので参考にしてください。

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

- DISCOVER(日本国内で対応カード未発行)

- 銀聯(UnionPay)

クレジットカードの券面に記載された国際ブランドのロゴは、そのカードが特定の国際ブランドによる決済システムを利用できることの証明です。

もし海外に行く機会があっても、所有するクレジットカードの国際ブランドに対応している店舗があれば海外でも問題なく決済に使用できます。

国際ブランドのシェア率は国によって異なり、例えばJCBは日本でのシェア率は3割近いですが、世界各国全体では3%以下です。海外に行く場合は海外でのシェア率が高いVisaやMastercardのカードをメインで使いましょう。

参考:イプソス株式会社「2020年キャッシュレス決済大規模調査」・Nilson Report

クレジットカード使用時の注意点とは?

クレジットカードには大きなメリットも存在しますが、利用時には注意すべき点も存在します。

気を付けるべき点を理解した上で、クレジットカードを有効に利用しましょう。

支払いが遅れるとブラックリスト入りの可能性がある

クレジットカードは後払いですので、一か月の間に利用した分の料金をまとめて支払うシステムです。

その料金を支払えなかった場合は、払えるようになったタイミングに支払うまで「延滞」「滞納」状態になります。

クレジットカードの請求金額を滞納してしまった事実は信用情報機関に記録され、後々のローン契約時の審査結果に大きく関わるでしょう。

もしクレジットカードの料金滞納が長期間続いた場合は「ブラックリスト」と呼ばれる状態となり、新規のクレジットカード発行やローン契約が認められなくなります。

ブラックリスト入りの期間はおよそ5~7年ほど続くため、その間は新しくお金を借りられないと認識しましょう。

現在の自分自身の信用情報を確認したい場合は、CICやJICCといった機関で情報を照会しましょう。

限度額に達すると決済不可になる

審査時に確認した収入の状況を基に、クレジットカード会社はそれぞれの利用者ごとに利用限度額を設定します。

例えば利用限度額50万円の場合は、クレジットカードで50万円分の決済ができ、料金を支払えばその金額分がまた限度額として復活する仕組みです。

限度額を設定するのは、クレジットカード会社側が利用者に余計な負担を背負わせないようにする配慮でもあり、自らが立て替えたお金が回収できなくなることを防ぐためでもあります。

そのため、利用限度額を超えてしまった場合は新しい決済ができなくなる点は注意しましょう。

カードによっては申請で利用限度額を増やせる場合もあるので、自分の経済状況を鑑みて足りないと思った場合は申請をお勧めします。

限度額の増額が認められなかった場合は、別のクレジットカードを発行するのも一つの方法です。

分割払い・リボ払いに注意する

クレジットカードで支払った料金は後払いの形で決済することになりますが、後払いにもいくつかの方法があります。

- 一括払い…請求金額をすべて一度に支払う

- ボーナス一括払い…ボーナスが入ったタイミングで一度に支払う

- 分割払い…請求金額を数回に分けて支払う

- リボ払い…毎月一定の金額に分割して支払う

この内、分割払いとリボ払いは返済の負担を分散できるのがメリットですが、分割の回数分だけ手数料もかかるため、支払い総額が増えてしまうデメリットも持ちます。

特にリボ払いは毎月一定の金額しか支払えないため、決済するほど支払い総額が膨れ上がっていき、完済が遠のくでしょう。

思い切って一括払いで先に払い終えるのも手です。どうしても先に手に入れたい場合は分割払いにして、リボ払いは極力避けることをおすすめします。

タッチ決済の限度額は1万円まで

クレジットカードには、決済端末にカードをかざすだけで決済が完了するタッチ決済が利用可能なものが増えています。

カードを端末に差し込んでパスワードを入力する手間が省けるため、買い物がよりスムーズ行えるのがメリットです。

タッチ決済可能なクレジットカードの券面にはマークがついていますので、使用する前にはマークの有無を確認しましょう。

しかし、タッチ決済で支払えるのは1万円までなので、それ以上の金額の決済時は端末へのカード差し込みとパスワード入力が必要になる点は注意です。

キャッシング枠は使い方によっては危険

クレジットカードによってお金を借りられるキャッシングですが、これはあくまでも「借金」であることは頭に入れておきましょう。

キャッシング枠の利用状況も、他のローンなどと同じく信用情報機関に記録されるため、返済に滞りがあれば信用情報に傷が付くことになります。

今後新たにローンを組む場合に、信用情報に傷があると必要なタイミングでの借入が難しくなってしまいます。

どうしても現金が必要な場面でだけ、キャッシング枠を使用するようにしましょう。少額の利用であればそこまで負担も大きくありません。

また、クレジットカードの申し込み時にキャッシング枠の希望があると審査も厳しくなってしまう傾向があるため、最初からキャッシング枠を0にしておくのもいいでしょう。

キャッシング枠はクレジットカード発行後にも申し込めるので、まずは審査を通すためにキャッシング枠を申し込まないのも手です。

クレジットカードを発行したらすぐ署名欄にサインする

審査通過後、クレジットカードを受け取った際には裏面の署名欄にすぐサインするようにしましょう。

署名欄へのサインで、このクレジットカードの使用者は所有者本人であることの証明になります。

もし署名欄へのサインなしでクレジットカードを使用し続けた場合、不正利用のターゲットにされたり盗難・紛失の被害にあっても被害が補償されない可能性が生じるでしょう。

また、こうした危険を考慮して、署名欄にサインがないクレジットカードの使用を店舗側が断る場合もあります。

健全にクレジットカードを使用するためにも、署名欄へのサインは欠かさないようにしましょう。

利用料金の支払い期日を守る

当然ですが、クレジットカードの利用金額は決済日に問題なく支払えるようにしておきましょう。

料金の支払いを延滞すると信用情報に延滞の記録が残ってしまい、何か別のローンなどを組む際の審査に悪影響となってしまいます。

クレジットカードの審査によって「利用料金を問題なく支払える能力」があると判断されているため、滞りなく料金を支払う責任が生じるのは当然です。

もし料金の支払いに煩わしさを感じるなら、給与が振り込まれる口座を引き落とし口座に設定すれば支払いにかかる手間はかかりません。

他人に暗証番号を教えない

例え信頼できる人であっても、クレジットカードの暗証番号を教えてはいけません。

もし暗証番号を知っている人が何らかの要因でクレジットカードを手に入れてしまった場合、好きなだけ不正利用をされてしまうでしょう。

カード本体があれば暗証番号なしでも少額なら買い物できてしまい、暗証番号まで知られてしまうと限度額いっぱいまで使われてしまいかねません。

また、暗証番号が知られた上での不正利用はカード所有者の落ち度と見られることがあり、不正利用の補償が受けられない可能性もあります。

あらゆるリスクを考慮して、クレジットカードの暗証番号は誰にも教えないようにしましょう。

おすすめのクレジットカードに関するよくある質問【PR】

ここからは、クレジットカードについてよくある質問についての回答をまとめました。

クレジットカードに関して気になることがありましたら、まず下記の項目をご一読ください。

- 初心者におすすめのクレジットカードは?

- ゴールドカードでおすすめのクレジットカードは?

- 学生におすすめのクレジットカードは?

- ANAのクレジットカードでおすすめはどれ?

- 海外旅行で使うのにおすすめのクレジットカードは?

- クレジットカードの審査では何を見られますか?

- 還元率の高いクレジットカードはどれですか?

- 一般的にはクレジットカードを何枚持っているものですか?

- クレジットカードの「最強の2枚」はどれになりますか?

- クレジットカードの「究極の一枚」を選ぶならどれになりますか?

- 公共料金の支払いにおすすめのクレジットカードは?

- 個人事業主におすすめのクレジットカードは?

- マイルを貯めるのにおすすめのクレジットカードは?

- 生活費の支払いにおすすめのクレジットカードは?

- Amazonで使うのにおすすめのクレジットカードは?

初心者におすすめのクレジットカードは?

クレジットカードを初めて持つ初心者の方には、JCBカードWが監修者としてはおすすめです。

ポイント還元率も1.00%なので還元ポイントの計算もしやすく、カード情報をApple PayやQUICPayなどに登録することですぐに決済に利用できます。

また、セブン‐イレブンやAmazonといった提携店での支払い時はポイントが最大21倍まで上昇するため、お得に使えるクレジットカードといえるでしょう。

ゴールドカードでおすすめのクレジットカードは?

ゴールドカードの中では、アメリカン・エキスプレス®︎・ゴールド・プリファード・カードが監修者としてはおすすめといえます。

年会費は39,600円(税込)とやや高額にはなりますが、ホテルの無料宿泊券やコース料理の無料サービス、空港ラウンジ無料サービスといった多種多様な付帯特典が充実しているのが特徴です。

このように、ゴールドカードなどのステータス性があるカードは、どのような特典を受けたいかで選んでみましょう。

学生におすすめのクレジットカードは?

学生の方であれば、18~39歳までが作成できるJCBカードWを監修者としてはおすすめします。

年会費永年無料で発行できるだけでなく、セブン‐イレブン・Amazon・スターバックスといったパートナー店の利用時は、還元ポイントが最大21倍になってお得です。

また、海外旅行傷害保険が最高2,000万円となっており、海外旅行時にトラブルに巻き込まれても補償が受けられます。

最短5分※1でカード番号を発行して利用できるため、すぐにカードが欲しいとお考えの方にも向いているでしょう。

ANAのクレジットカードでおすすめはどれ?

ANA系のクレジットカードの中では、監修者としてはソラチカカードをおすすめします。

ANAマイルが貯まるのはもちろん、JCBのJ-POINTやPASMOのメトロポイントと、3種類のポイントが獲得できるクレジットカードです。

また、入会・継続ボーナスで1,000マイル獲得できるため、マイルを貯めたい人には注目の特典が多数あります。

海外旅行で使うのにおすすめのクレジットカードは?

海外旅行で使えるクレジットカード選びでは、選択した国際ブランドが行先の国で使えるかが最も重要な基準になります。

JCBは使用できる国が少ないため、海外での使用も考慮するならVisaかMastercardを国際ブランドに選べば、多くの国をカバーできます。

また、もしものトラブルを考慮して海外旅行傷害保険やショッピングガード保険などの付帯保険が充実したクレジットカードを選びましょう。

本記事で紹介している年会費無料のクレジットカードの中だと、エポスカードで3,000万円の海外旅行傷害保険という最も高額な補償を受けられます。

クレジットカードの審査では何を見られますか?

クレジットカード発行前に行われる審査では、主に下記の項目を見られます。

- 年収

- 勤務先

- 雇用形態

- 勤続年数

- 勤務先企業の規模

- 家族構成

- 持ち家or賃貸

- 現住所の居住年数

- 過去の金融機関利用状況

クレジットカードは後払いで利用料金を支払うため、安定した支払いができるかは審査通過において重要な要素です。

自分自身の過去の金融機関利用状況は、CICやJICCといった信用情報機関で確認できますので、審査の申し込み前には確認しておきましょう。

還元率の高いクレジットカードはどれですか?

還元率の高いクレジットカードは、還元率1.0%以上のクレジットカードといえます。

本記事でも紹介しているクレジットカードの中でも、38枚中12枚は基本ポイント還元率が0.5%と一番多く、それ以上の還元率であれば高めの還元率でしょう。

最も高い基本ポイント還元率は、リクルートカードの1.2%です。

還元率重視でクレジットカードを選ぶ場合、基本ポイント還元率だけでなく様々な特典を付与して上昇した最大ポイント還元率も考慮して決めましょう。

一般的にはクレジットカードを何枚持っているものですか?

2023年の一般社団法人日本クレジット協会「クレジットカード発行枚数調査」によると、20歳以上の人口において、クレジットカードを1人あたり3.0枚保有しているという結果が出ました。

複数枚のクレジットカードを持つ理由としては、1枚だけだと対応できない支払いがあったり、更に多くのポイントを貯めるといった狙いがあるでしょう。

いくつかのクレジットカードを使い分けることで、日々の生活がもっと便利になる期待が持てます。

クレジットカードの「最強の2枚」はどれになりますか?

どのクレジットカードが「最強の2枚」かは、それぞれの利用者ごとに求める要素も異なるため、一概には言い切れません。

ただ、メリットの多いクレジットカードの組み合わせ方としては、まず基本ポイント還元率が1.0%以上のカードをメインで使用します。

そして、メインカードではポイントの高還元を得られない場面で使えるカードをもう1枚作成して、ポイントの取りこぼしを防ぐものです。

他にも様々なクレジットカードの組み合わせによる「最強の2枚」も存在しますので、どの組み合わせが自分に最適か確認してみましょう。

クレジットカードの「究極の一枚」を選ぶならどれになりますか?

最も優れた「究極の一枚」のクレジットカードは、使用者の生活様式がそれぞれ異なる以上、すべての人に共通の「究極の一枚」というものを決めることはできません。

求める要望によってサイト監修者としておすすめできるクレジットカードも異なるため、どのようなカードなら自分の求める要素を満たせるかを第一に考えましょう。

| 求める要素 | 適したクレジットカード |

|---|---|

| すぐに使用したい | 即日発行できるクレジットカード |

| 手軽に使用したい | デジタル対応クレジットカード |

| お得に使用したい | ポイント還元率の高いクレジットカード 優待特典の多いクレジットカード |

| 旅行時にも役立つ | 旅行傷害保険が充実しているクレジットカード |

| コストがかからない | 年会費無料のクレジットカード |

クレジットカードの「究極の一枚」を選ぶ際には、自分自身が最も優先する要素が何なのかを明確にした上でどのカードを発行するか選ぶことが大切です。

公共料金の支払いにおすすめのクレジットカードは?

公共料金の支払いにクレジットカードを利用する場合、中には公共料金の支払い時にはポイント還元率が低下するカードもあるため、還元率が低下しないことに加えて還元率が増加するかどうかを基準にして選びましょう。

VIASOカードは公共料金の支払い時にポイント還元率が2倍となるため、公共料金の支払いにクレジットカードを利用したい人にはサイト監修者としておすすめします。

VIASOカードはポイントの使い道が現金キャッシュバックのみなので、ポイントを貯めたいという方はdカードが最適です。

個人事業主におすすめのクレジットカードは?

個人事業主の方には、ラグジュアリーカード Mastercard® Titanium Cardをサイト監修者としてはおすすめします。

法人カードとしても使用できる上に経費管理ソフトとの連携機能もあるため、会社にまつわるお金の動きを一元化して管理可能です。

また、経営者同士のコミュニティにも参加でき、新たなビジネスチャンスを掴むきっかけにも活用できます。

旅行傷害保険は国内・海外ともに最大1.2億円補償なので、出張の多い個人事業主の方も安心して利用できる機能が豊富です。

マイルを貯めるのにおすすめのクレジットカードは?

マイルの貯まりやすいクレジットカードとしては、ソラチカカードが挙げられます。

ANA便の利用で利用料金の10%のボーナスマイルがもらえるだけでなく、入会時やクレジットカードの継続利用でも1,000マイル獲得可能です。

他にも、Marriott Bonvoy® アメリカン・エキスプレス®・カードはポイントを日本だけでなく海外の航空会社のマイルにも交換できます。

日本で入手できるクレジットカードの大半はJALかANAのマイルに交換できますが、海外の航空会社のマイルに交換できるのは希少です。

生活費の支払いにおすすめのクレジットカードは?

生活費の支払いにクレジットカードを使用したい場合、本記事で紹介している中だとサイト監修者としては最も基本ポイント還元率が高いリクルートカードをおすすめします。

どの店舗でも利用金額の1.2%ポイント還元が利用できるため、ポイントの取りこぼしを少なくできるのが特徴です。

また、公共料金の支払いでも1.2%還元が適用されるため、固定費もお得に支払えます。

しかしポイント還元率がアップする仕組みには乏しいため、ネットショッピング利用時は別のクレジットカードの利用もいいでしょう。

Amazonで使うのにおすすめのクレジットカードは?

Amazonで役立つクレジットカードはJCBカードWで、ポイント最大4倍で支払いに利用できます。

商品のカテゴリごとにポイント倍率は異なるため、すべての商品カテゴリ共通でポイント倍率を上げたい場合はAmazon Prime Mastercardを使用すればポイント2.0%で支払いが可能です。

買いたい商品のカテゴリに応じて、上記した2種類のクレジットカードを使い分けることをサイト監修者としてはおすすめします。

まとめ

ここまで、おすすめのクレジットカードについて紹介してきました。

クレジットカード選びで迷ったときは、下記5つのポイントを比較してみてください。

- 年会費

- ポイント還元率

- 特典・付帯保険

- 発行スピード

- 国際ブランド

クレジットカードを作成すれば「ポイントが貯まる」や「割引を受けられる」などのメリットを得られます。

どんな風に利用したいか想像しながら、ライフスタイルと相性のいい最強のクレジットカードを作成してみてください。

※当サイトでは広告に記載されている個別の商品に関する相談や質問にはお答えできません。

※当サイトはGoogleのコンテンツポリシーのガイドラインに沿ってコンテンツを製作していますが、情報の正確性や信頼性、安全性を担保するものではありません。

※商品への申し込みは各商品の提供元のホームページ等に記載されている内容をご確認の上、自己判断で申し込みをしていただきますようお願いいたします。

※マネコミでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

※1 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※2 モバ即での入会後、カード到着前の利用方法について、詳しくは HP をご確認ください。

※3 還元率は交換商品により異なります。

※4 即時発行ができない場合があります。

※5 三井住友カード(NL) 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元について、

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則 1 万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場 合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金 額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1 ポイント 1 円相当にな らない場合があります。

※6 利用付帯(JCB CARD W で事前に、「搭乗する公共交通乗用具」または「参加する募集型企画旅行」の料金をお支払いいただいた場合、海外旅行傷害保険が適用されます)

※7 ・1ポイント5円相当の商品に交換した場合

・特典には条件があります

※8 原則、電話での確認はせずに書面やご申告内容での確認を実施

※9 お申込時間や審査によりご希望に添えない場合がございます。

※10 ・最大20%ポイント還元には、ご利用金額の上限など各種条件・ご注意事項があります。

・本ページのポイントの還元率および相当額表記は、1ポイント=5円相当として利用した場合です。なお、1ポイントの相当額は利用方法により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

※11 ・最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

・事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

・nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

・一部、お支払い方法・商品・サービスの対象外があります。

※12 還元率は交換商品により異なります。