将来のお金の動きをシミュレーションし、必要となる金額を見積もるライフプラン。自分で作ってみたいと思っていても、作り方がわからず困っている人もいることでしょう。

この記事では、ファイナンシャルプランナーの氏家祥美さん監修のもと、ライフプラン表の作り方を徹底解説。ライフプラン表の作成に役立つ方法や、作成時に気をつけるべきポイントも紹介します。

この記事を読めば、ライフプラン表の作成方法がよくわかるでしょう。

※この記事は2022年11月30日に公開した内容を最新情報に更新しています。

この記事の監修者

氏家 祥美(うじいえ よしみ)

ハートマネー代表。ファイナンシャルプランナー・キャリアコンサルタント。子育て世帯、共働き夫婦の家計相談に豊富な実績を持ち、「幸福度の高い家計づくり」を総合的にサポートしている。オンラインでの家計相談やマネー研修も実施中。

ライフプランとは人生の計画を立てること

画像:iStock.com/takasuu

ライフプランとは、将来起こり得るライフイベントや夢を書き出してまとめ、それらを計画に落とし込んでいくことです。計画に落とし込むことで、現在の生活を見直したり、目標を達成するための行動を起こしたりしやすくなります。いわば、今後の人生の設計図ともいえます。

ライフプランは、以下のようなイベントごとに考えると作りやすいでしょう。

- 結婚

- 出産

- マイホームの購入

- 旅行

- 転職

大きな支出が発生するイベントをライフイベントと呼びます。人によってどんなライフイベントを経験するかは異なりますが、想定しておくことはライフプランを作る上で重要です。

ライフプランというとお金のことばかり考えてしまいがちですが、お金だけに囚われず、自分や家族の価値観に合う生き方を総合的に考えていく方法として捉えるといいでしょう。

また、ライフプランを立てたからといって、そのとおりに生きなければいけないわけではありません。あくまでも書き出したプランの1つなので、何度書き直してもいいですし、ライフプランにない予定が生じたら改めて立て直せばいいのです。

ライフプランを立てることで、やりたいことの優先順位が整理できますし、お金のかかり時や貯め時がわかるので、必要な準備を今からすることができます。

なお、ライフプランの立て方は以下の記事で詳しく解説しています。ぜひ併せてご覧ください。

ライフプラン表の作り方と使い方を4ステップで解説

画像:iStock.com/ChristianChan

ライフプラン表の作り方と使い方は、以下の流れのとおりです。

それぞれのステップを詳しく解説します。

ステップ①ライフデザインを設計する

まずは、自分が理想とするライフデザインを考えましょう。ライフデザインとは、将来の生き方や自分の価値観のことです。具体的には、以下3つの観点で考えましょう。

- 人生の夢・目標

- キャリア

- 家庭

夢や目標だけでなく「結婚したい」「独立して起業する」といったプライベートや仕事のことも考えることがポイントです。

ライフデザインは時間が経つと変わる可能性もあるため、現時点での考えで問題ありません。

ステップ②ライフプラン表を作成する

ライフプラン表を作る時は、起こり得るイベントを時系列で書いていきます。ライフイベントとは、自分や家族に将来起こるであろうイベントのことです。具体的には、以下のようなイベントを記載するといいでしょう。

- 就職・転職・独立

- 結婚

- 出産

- 子どもの進学関連

- マイホームや車の購入

ライフプラン表を作る時は、実現可能かどうかを気にせずに、希望があれば書き出すことが大切です。頭の中にあることをとにかく書き出すことで、具体的に想像していくことがこの表を書く目的だからです。

また、イベントにかかるおおよその金額もわかる範囲で記載しておきましょう。金額を書いておけば、いつまでにどれだけのお金を用意すればいいか、ある程度の目安をつけられます。

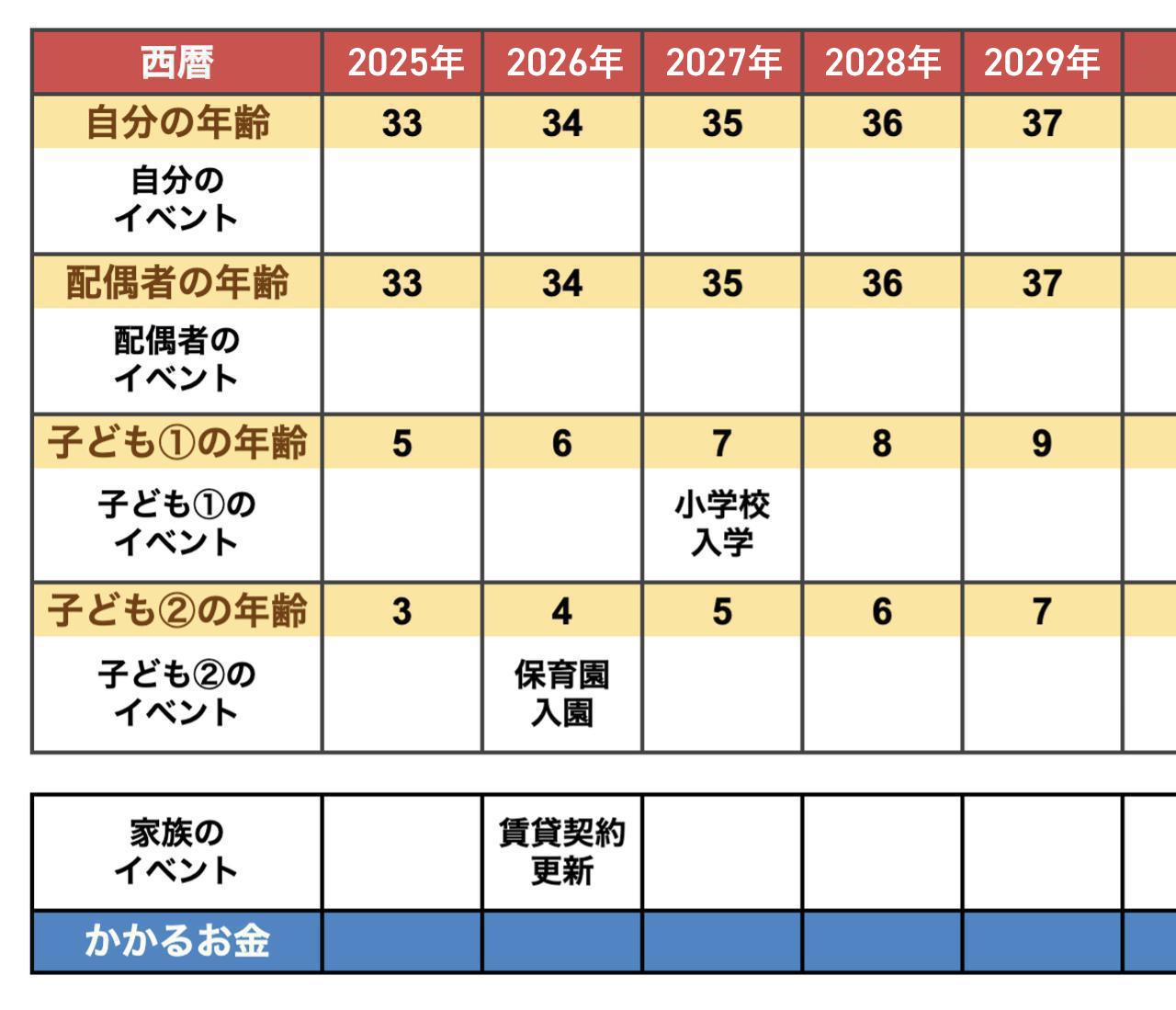

〈表〉ライフプラン表の例

ライフプラン表は紙に書いても、エクセルや無料で使えるテンプレートなどで作成してもOKです。

横軸には、西暦を記入します。記入時点から順番に年数を振りましょう。縦軸には自分や家族の名前を書き、横軸に振った年の12月31日時点の年齢を書き込んでいきます。12月31日時点に統一することで、子どもの学年や自分の定年のタイミングなどがわかりやすくなります。

また、縦軸には自分や家族それぞれの夢や予定、家族全員共通の予定を書き込む欄を設けておきましょう。

年表の長さとしては、最低でも「30年分」以上を用意しましょう。遠く感じる未来のことまで書き込むことで、人生をトータルで考えることができます。前半15年、後半15年などに分けて2段で書くと、見やすくなります。

書き込む流れとしては、まず既に決まっている予定を入れていきましょう。「小学校入学」「住宅ローン完済」「定年退職」など現時点で決まっている予定を、当てはまる年齢の欄に書き込みます。

〈表〉ライフプラン表の例(予定記入後)

既に決まっている予定は書きやすいですし、ほかの予定やかつて思い描いていた夢を思い出すきっかけになることもあります。

既に決まっている予定を書き込んだら、「年1回は旅行したい」「7年に一度車を買い替えたい」「定年後は地方に移住したい」など、今後やりたい夢や目標ごとを書き込んでいきます。実現可能かどうかに縛られることなく、自由にやりたいことを妄想しましょう。

〈表〉ライフプラン表の例(夢・目標記入後)

家族がいる場合は、自分だけではなく、家族全員でそれぞれの夢や目標を書き込みます。それによって、「じつは夫は早期退職を考えていた」「妻は子どもが小学生になったら復職するつもりだった」「子どもの目標は大学院に行くことだった」など、それまで知らなかった家族の考えを知ることができます。その夢や目標に向けてどう動けばいいか、家族で話し合いができることも、ライフイベント表を作成するメリットといえます。

「住宅ローンの頭金」や「旅行1回分の費用」など、費用感や希望額がわかるものは、その金額を書いておくといいでしょう。

〈表〉ライフプラン表の例(費用記入後)

ステップ③収支を書き加えてキャッシュフロー表を作成する

画像:iStock.com/Melpomenem

ライフプラン表に家計の収入や支出、貯蓄残高の推移などを書き加えたものがキャッシュフロー表です。長期的な収支を俯瞰してみることで、今後の暮らしの方向性を確認できます。

最初に収入を記入します。額面金額ではなく、税金や社会保険料などを差し引いた手取り年収を記入しましょう。続いて、支出を記入します。基本的な生活費に加えて、暮らしの変化が見えやすいように住居費や教育費の欄を分けるといいでしょう。収入から支出を差し引いた年間収支、金融資産残高も併せて記入します。残高の推移を可視化できることが、キャッシュフロー表のポイントです。

キャッシュフロー表を上手く使えば、ライフデザインが金銭的に実現できるかを予測できます。金銭的な問題で実現が難しい時は、それを事前に把握することもできます。

〈表〉キャッシュフロー表の例(金額単位:万円)

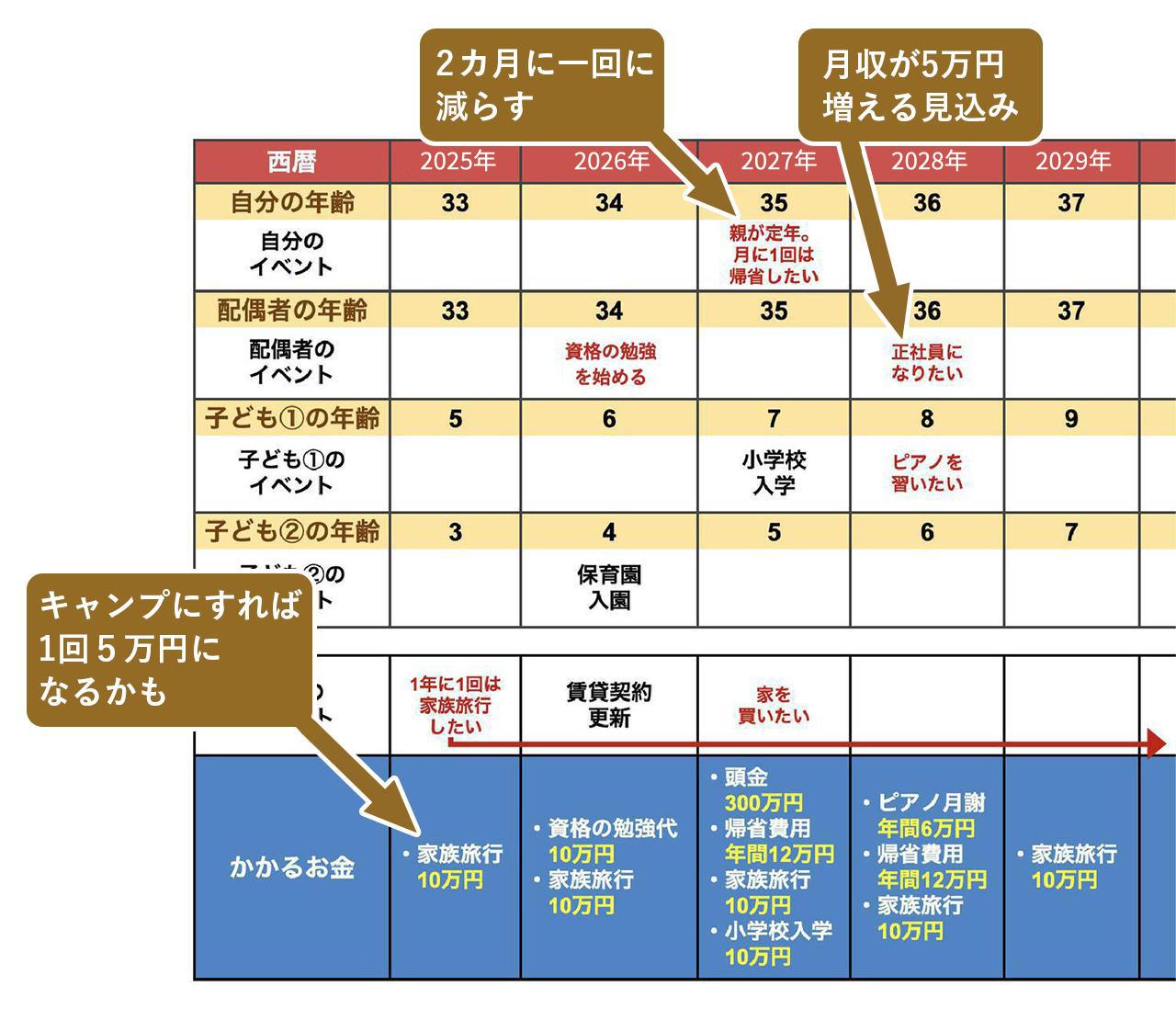

ステップ④完成したライフプラン表を振り返る

最も大事な工程です。ライフプラン表を作成したあとは、必ず振り返りの時間を設けましょう。

「夢を全部叶えようと思うと、これだけお金がかかるのか」「年1回の旅行は厳しいから、3年に1回にしよう」「この年は支出が少ないから、ちょっと贅沢できそう」など、気づきがあるはずです。

家族みんなで見返すことで、それぞれがどの夢や予定に重きを置いているかが見え、一家全体での優先順位を考える材料にもなります。

〈図〉ライフプラン表の振り返り例

独身や新婚夫婦、子どもがいる家庭など、ライフプランの具体例を、以下の記事で詳しく解説しています。興味のある人は、併せてご覧ください。

ライフプラン表の作成におすすめの3つの方法

画像:iStock.com/35mmf2

ライフプラン表を作る際には、以下3つの方法がおすすめです。

それぞれ詳しく解説します。

シミュレーションサイトやエクセルの無料テンプレートを利用する

大まかなライフプラン表を作りたい時は、シミュレーションサイトを使ってみましょう。日本FP協会や全国銀行協会など、様々なサイトがあります。ただし、細かな設定条件は用意されていない場合が多いので、ざっくりとした内容を把握する感覚で利用しましょう。

また、エクセルのテンプレートも様々なサイトから無料でダウンロードできます。代表的なサイトと特徴・ダウンロード方法は以下のとおりです。

〈表〉ライフプラン表の無料テンプレートを提供しているサイト

自分が使いやすいと思ったテンプレートがあれば、ぜひダウンロードしてみましょう。

エクセルで自作する

より年齢ごとに細かくライフプラン表を作りたい場合には、前述した作り方を参考に、自作するのがいいでしょう。

その際、ノートなど手書きで作成をすると後々の修正などに手間がかかってしまうため、エクセルを利用するのがおすすめです。

ただし、キャッシュフロー表まで作成する場合には計算が必要になるため、ある程度エクセルの知識を要することになります。

FPに相談する

画像:iStock.com/kazuma seki

自分だけでライフプランを立てにくい時は、FP(ファイナンシャルプランナー)に相談することもおすすめです。自分で考えたライフプランをブラシュアップしたい時にも、FPへの相談は有効です。

FPには、金融や保険などの分野に関する、豊富な知識と経験があります。自分で作っていた時には気づけなかった観点でのアドバイスも期待できるので、積極的に相談してみましょう。

ライフプランをFPに相談することについては、以下の記事で詳しく解説しているので、併せてご覧ください。

ライフプラン表を作る際の3つのポイント

画像:iStock.com/Seiya Tabuchi

ライフプラン表を作る時は、以下の3つのポイントを意識しましょう。

それぞれ詳しく解説します。

①まずは人生の夢や目標を書き出す

ライフプラン表を作る時に重要なことは、まず人生の夢や目標を書き出すことです。

人生の夢や目標は、普段生活している中ではきちんと考えることがない人も少なくないでしょう。だからこそ、まずは「この先自分が何を目指していくのか」「何のために準備をしていく必要があるのか」を意識することがとても大切です。

夢や目標を考える際には、実現可能かは置いておいて、まずやりたいことや自分の理想をすべて書き出すようにしましょう。すべてを書き出したあと、それらにかかるお金や期間を考慮し、実現可能かを検証することもライフプラン表を作る意味になります。

②ざっくりでもいいのでかかるお金を考える

夢や目標を書き出してみたら、ざっくりでもいいのでそれらにかかるお金を考えましょう。特に、教育・住宅・老後にかかる三大支出は、支出の中で大きな割合を占めるため、調べておくのがおすすめです。具体的なライフプランを考えていくための基準にもなるでしょう。

たとえば教育資金ならば、幼稚園から大学までの教育費は、およそ800〜2,400万円。私立の医歯学系の大学に入学すると、大学の学費だけで2,000万円以上かかることもあります1)2)3)。すぐに用意できる金額ではないため、長期的な準備が必要になることがわかるでしょう。必要な金額とタイミングがわかれば、逆算していつから準備するべきかも把握でき、ライフプランを立てやすくなります。

③定期的に見直す

ライフプラン表は、一度作成して終わりではありません。むしろ、計画したとおりに進まないケースのほうが多いものです。最初に作成したプラン表に固執せず、その時の状況に応じて柔軟にライフプラン表を見直し、修正しましょう。

現在の状況や将来の予定は、収入や支出の変化の影響も受けて、時が経てば変わっていくものです。「子どもが進路を大学から専門学校に変えた」ということもあれば、「家族でキャンプをする機会が増え、より荷物が積める車に買い替えた」ということもあるでしょう。

そのため、年1回くらいの頻度で将来設計を見直し、修正していくことをおすすめします。変化を反映することで、違った未来が見えてくるでしょう。

また、自分にとって大きなイベントが起こった時や、ライフデザインが変わった時も、ライフプラン表を見直すチャンスです。現状を踏まえ、新たなライフプランを立てていきましょう。

ライフプラン表を作るメリット

画像:iStock.com/BBuilder

ライフプラン表を作成するメリットには、以下が挙げられます。

それぞれ詳しく解説します。

メリット①将来を俯瞰し、お金の流れを把握できる

将来の予定や夢について「7年に1回は車を買い替えたいな」「3年後には息子も小学生か」など、個々に考えることはあっても、それぞれの起こり得る時期を含めて総合的に考えることは少ないものです。上記の場合なら、車の買い替えと子どもの入学の時期が重なったら、その年の出費が大きくなってしまいます。

ライフプランを立てておくと、そういった将来の予定や夢をまとめて把握することができます。車の買い替えや子どもの進学、退職などのイベントを書き出して年表の形でまとめることで、イベントが重なり忙しくなる時期や、お金がかかる時期、貯めやすい時期などが見えてきます。

どのタイミングでお金が不足しそうか、赤字のリスクがあるか、将来のお金の流れを把握することで、資金不足となりそうな時期までの資金計画を立てられることは、大きなメリットです。

また、反対に金銭的に余裕ができるタイミングが把握できれば、思い切ったチャレンジをしやすくなるでしょう。たとえば、今の仕事を辞めて新しい仕事を始めてみたり、住んでみたいと思っていた土地に移住したりなども考えられます。

メリット②「今」何をするべきか判断し、漠然としたお金の不安を軽減できる

予定や目標を整理し、将来を俯瞰することで、今何をするべきなのかを判断できるようになります。

たとえば、「15年後は子どもが大学生になるタイミング。学費がかかるけれど住宅ローンも残っていて、親の介護もあるかもしれない…」という将来が見えたら、「今は支出が少ないから余裕があるように感じても、無駄遣いしないで貯めておいたほうがいい」と考えられます。

将来の状況を想定することで、そこから逆算してこれからの行動を決めやすくなります。将来設計は、月々の貯蓄額の目標やキャリアアップのための資格取得、転職を検討する材料になるでしょう。

今するべきことがわかると、漠然と抱えていたお金の不安を軽減できることにもつながります。お金の不安を持つのは、将来必要となるであろう金額が具体的にわかっていないことが原因の1つとして挙げられるためです。ライフプランを立てれば、将来のお金の流れをイメージしやすくなり、具体的な目標を見つけていくことができるでしょう。

ライフプラン表を作成しよう

画像:iStock.com/Seiya Tabuchi

ライフプラン表を作れば、将来のお金の流れを把握できるとともに、お金に関する漠然とした不安を軽減できます。ライフイベントの具体的な支出額がわかれば、節約意識も高められるでしょう。

シミュレーションサイトを利用したり、FPに相談したりするなど、ライフプラン表の作成には様々な方法があります。ライフデザインを明確にし、自分に合った方法でライフプラン表を作成しましょう。